В попытке создать в вашем воображении череду образов, которые приведут мысль к одному из вариантов развития стартапа — или к слиянию проекта (поглощению конкурентом) или к выходу его на IPO, я начну из далека, точнее с цитаты из «Песенки о переселении душ». Как сказал в одном своём музыкальном интервью Владимир Семёнович Высоцкий: «Хорошую религию придумали индусы: что мы, отдав концы, не умираем насовсем...»

По словам Стива Бланка, что: «Стартап — это временная организация для поиска повторяемой, прибыльной и масштабируемой бизнес модели». Фото справа — изображает то представление цикличности, которое имеет место быть в одной из индийских религий вошедшее в творчество Высоцкого. По-моему, такое сравнение можно применить и к жизненному циклу стартапа. В процессе своего развития и становления, стартап неизбежно приближается к той стадии существования на конкурентном рынке, когда приходит время определиться с предложениями конкурентов о поглощении проекта, то ли лидером этого сегмента рынка, то ли другой крупной компанией. А если, ещё во время планирования будущей деятельности, заложить возможность такого варианта развития стартапа в котором предварительную ценность проекта можно будет определить ещё до выхода его на IPO. Так вот, имея в своём арсенале систему предварительной продажи ценных бумаг, сделать это — просто.

Что же из себя представляет эта система предварительной продажи ценных бумаг? Это — комплекс мероприятий одной частью которого является — опционный договор или опцион. Вы наверное спросите:" И чем же предлагаемая система отличается, от уже имеющихся инструментов фондового рынка?"

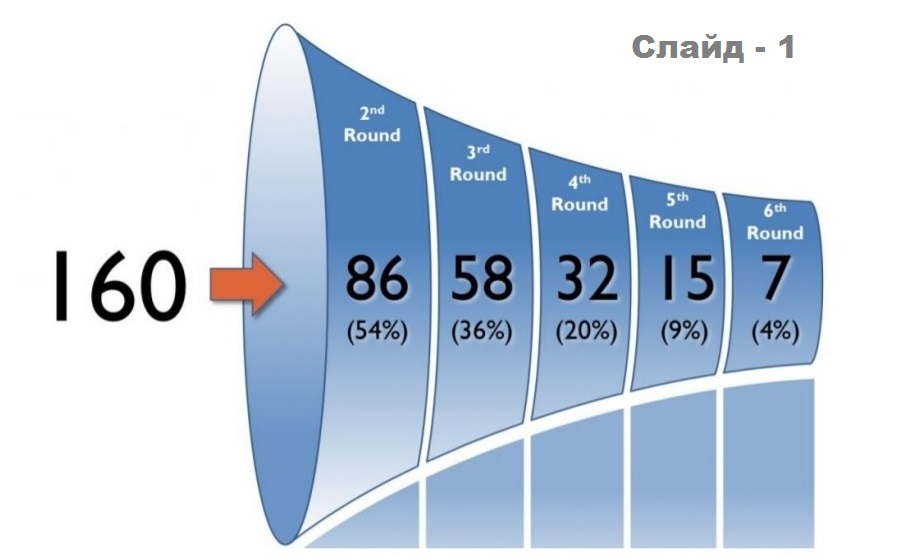

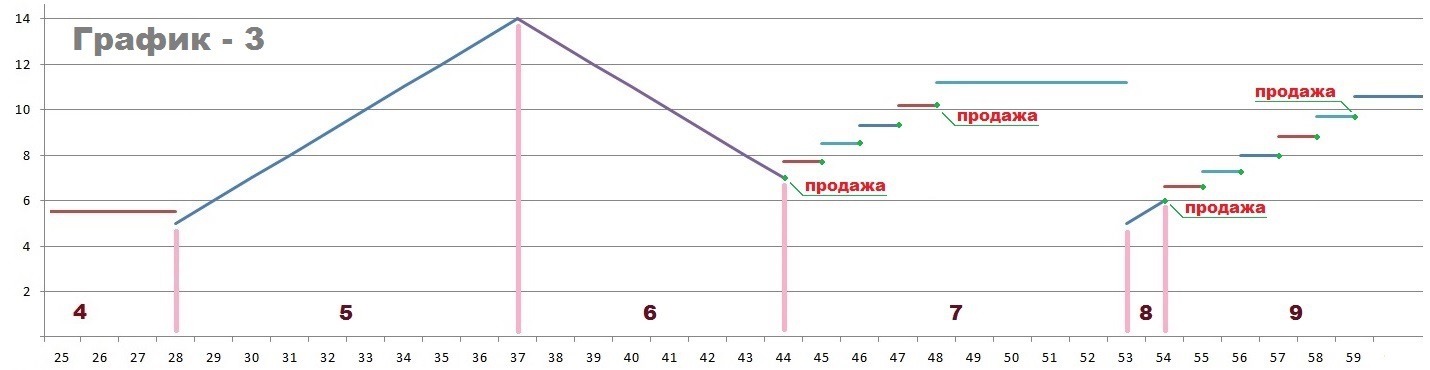

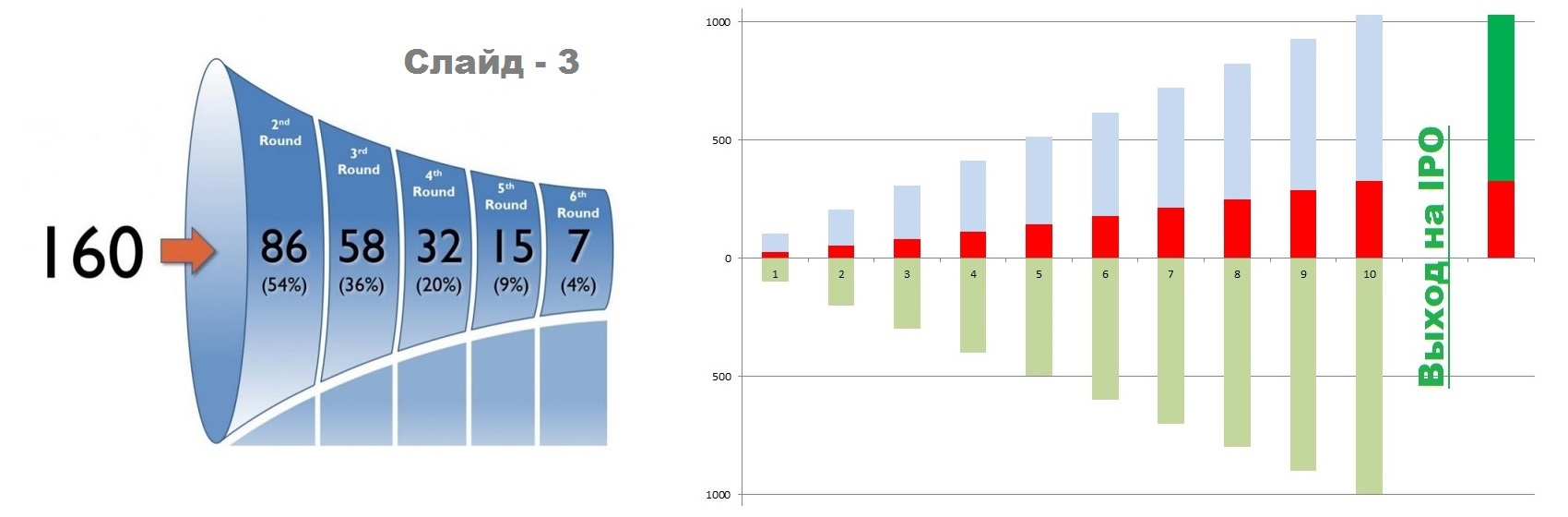

Для этого давайте рассмотрим статистику привлечения инвестиционного капитала. На первых порах стартапы привлекают инвестиции в большом объёме, далее привлечь средства в проект становится всё сложнее и сложнее, и вот на завершающих стадиях для пересечения линии финиша стартапа (IPO) — выходят считанные компании. Судьба тех кто сошли с дистанции и не вышли на IPO редко представляется в радужных тонах. Те средства которые были привлечены на первых порах уже закончились, а следующий раунд финансирования стал невозможным. И в этих не простых финансовых условиях приходится иногда делать выбор из предложенных вариантов слияния. А если вместо того, чтобы использовать такие механизмы привлечения средств, как венчурные фонды, сразу начать подготовку к выходу на IPO. И вот как это можно сделать: определить для себя желаемые сроки и предполагаемые достижения, придать им осязаемые значения. Далее на основе этих данных начать выпуск опционов, предшествующих выпуску акций Вашего предприятия. Для большей наглядности взгляните на график 1 (справа)

Для этого давайте рассмотрим статистику привлечения инвестиционного капитала. На первых порах стартапы привлекают инвестиции в большом объёме, далее привлечь средства в проект становится всё сложнее и сложнее, и вот на завершающих стадиях для пересечения линии финиша стартапа (IPO) — выходят считанные компании. Судьба тех кто сошли с дистанции и не вышли на IPO редко представляется в радужных тонах. Те средства которые были привлечены на первых порах уже закончились, а следующий раунд финансирования стал невозможным. И в этих не простых финансовых условиях приходится иногда делать выбор из предложенных вариантов слияния. А если вместо того, чтобы использовать такие механизмы привлечения средств, как венчурные фонды, сразу начать подготовку к выходу на IPO. И вот как это можно сделать: определить для себя желаемые сроки и предполагаемые достижения, придать им осязаемые значения. Далее на основе этих данных начать выпуск опционов, предшествующих выпуску акций Вашего предприятия. Для большей наглядности взгляните на график 1 (справа)

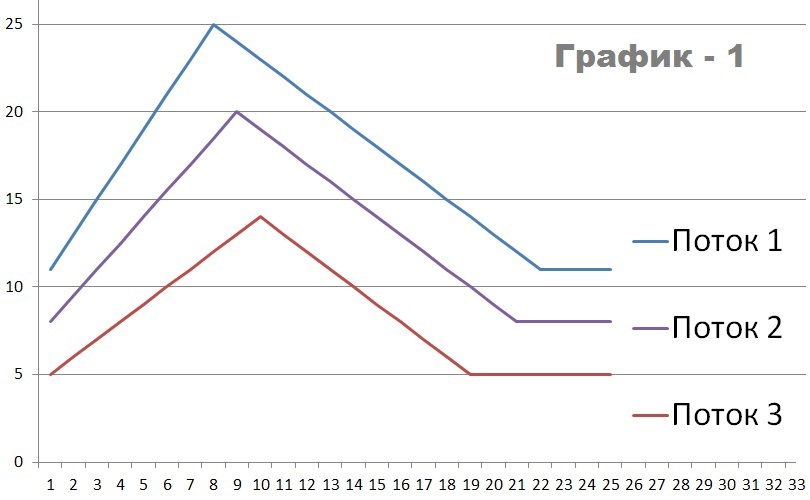

(здесь ось ординат — это цена, ось абсцисс — это время в часах). Он представляет собой запрограммированное изменение цены на один опцион компании, которая готовится к выпуску акций.

Изменения производит программа, в которую предварительно внесены желаемые параметры. В данном случае это общедоступный ресурс в сети интернет, адрес которого _________. Теперь, более подробно…

Изменения производит программа, в которую предварительно внесены желаемые параметры. В данном случае это общедоступный ресурс в сети интернет, адрес которого _________. Теперь, более подробно…

ДОПУСТИМ ДЛЯ ПРИМЕРА, что свой стартап и инвестиции, необходимые для привлечения в обозримом будущем, вы оцениваете в ≈ 1`000`000 условных денежных единиц (у.е.), предположительный срок развития и становления компании, до выхода на IPO ≈ 3 года (для удобства возьмём 1`000 дней). Возьмём 10% от объёма необходимых для привлечения средств, это — 100`000 у.е. и выпустим на них опционы, но не по фиксированной цене. Пускай цену определит рынок. Для этого разделим первую часть опционов, которые будут продаваться в первом раунде длящемся 100 дней, на разные ценовые потоки:

- Поток 1 — 10% от опционов выпущенных для первого раунда

- Поток 2 — 25% от того же количества

- Поток 3 — 65% (самая большая часть)

Теперь начинается самое интересное — торги. Давайте же устремим наши взоры к графику 2 (внизу). На нём изображён цикл, в соответствии с которым будет меняться цена опционов в «Потоке 3» (из нашего примера). Первая часть графика показывает как цена будет автоматически подниматься, назовём эту часть графика — фазой автоматического увеличения цены. Во второй части графика цена автоматически снижается, пускай это будет фаза автоматического снижения цены. В третей части графика цена находится на минимальном уровне, именуемом — фазой с минимальной ценой. «Точка А» — становится кульминацией торгового процесса. Всё потому, что сразу после продажи опциона из «Потока 3», цена переходит в фазу активной продажи (четвёртая часть графика). Отличается она от предыдущей — заранее определённым значением (в этом примере на 10% больше от цены, только что проданного опциона). Если во время фазы активных продаж, длящейся определённое время, сделка не происходит, то цена переходит в фазу номер пять — то есть возвращается к фазе автоматического увеличения цены. И цикл изменения цены повторяется, начиная с минимальной для этого потока.

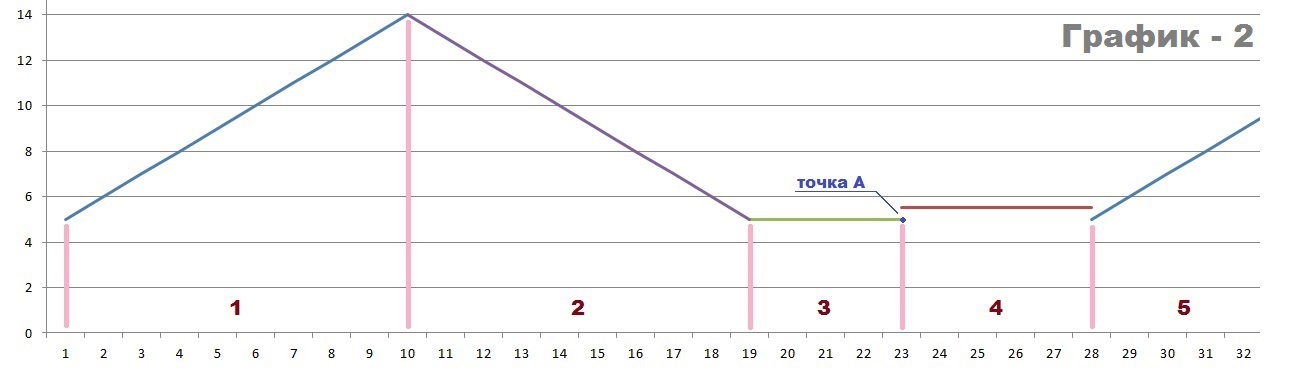

Теперь рассмотрим следующую ситуацию (график 3), в которой происходит несколько покупок опционов подряд. Для каждой последующей сделки цена, в этом примере, повышается на 10% (часть графика семь и девять). Если во время фазы активных продаж не было покупок опционов (на протяжении, в нашем случае 5 отрезков времени), то для цены меняется фаза с активных продаж на фазу автоматического увеличения цены (восьмая часть графика). Как вы уже поняли из графиков, что цена опционов НИКОГДА (!) не снизится менее запрограммированного значения, и это вносит ПРЕДСКАЗУЕМОСТЬ в процесс изменения цены на опционы.

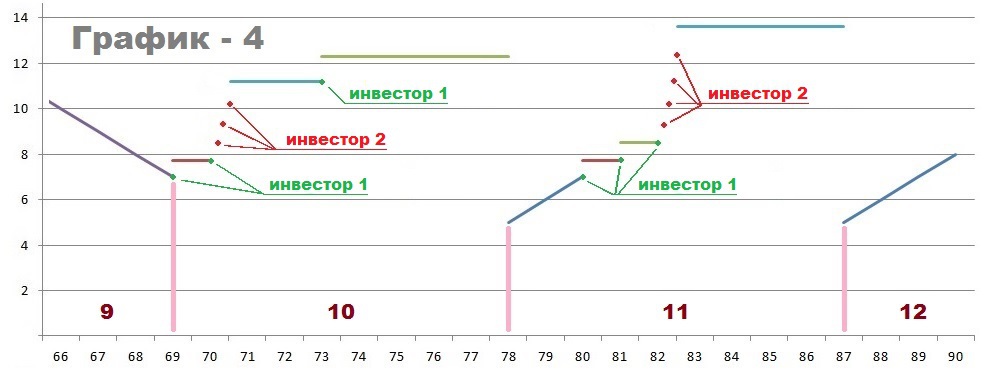

Наступил черёд рассмотреть ситуацию с участием нескольких инвесторов одновременно. В десятой и одиннадцатой части графика 4 красными и зелёными точками отмечены значения цены в момент покупки. Здесь чётко прослеживается конкуренция между покупателями ценных бумаг, которые готовы покупать их, даже выше минимальной цены. И конкурируют они между собой, тем самым поднимают цену для следующей сделки.

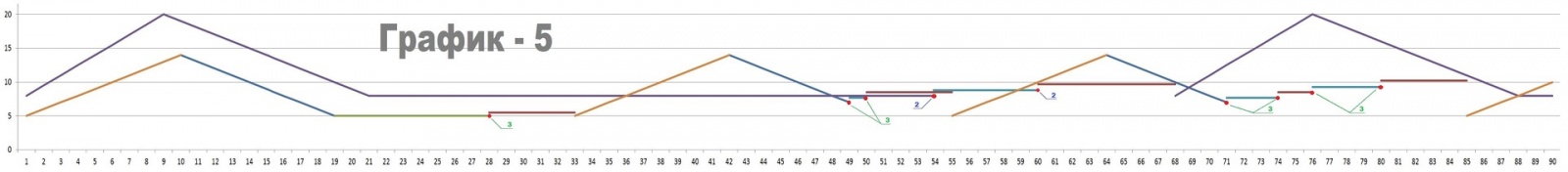

Теперь мы подошли к тому моменту, когда появляется несколько ценовых потоков, которые отличаются между собой по всем параметрам. На графике 5 — изображён результат взаимодействия программы по изменению цены на опцион, представляющую Ваши интересы, и покупателей Ваших ценных бумаг. Программа из разных актуальных цен в потоках — выбирает минимальную и предлагает её потенциальному инвестору. Для простоты демонстрации здесь задействовано только два ценовых потока. Красными точками отмечены продажи опционов (из «Потока 2» и «Потока 3»). Среднее значение привлечённых средств от продажи ценных бумаг больше, чем от продажи по фиксированной минимальной цене (в данном примере 69 у.е. разделить на 9 опционов = 7.66 у.е., против 5 у.е. продаваемых по фиксированной минимальной цене).

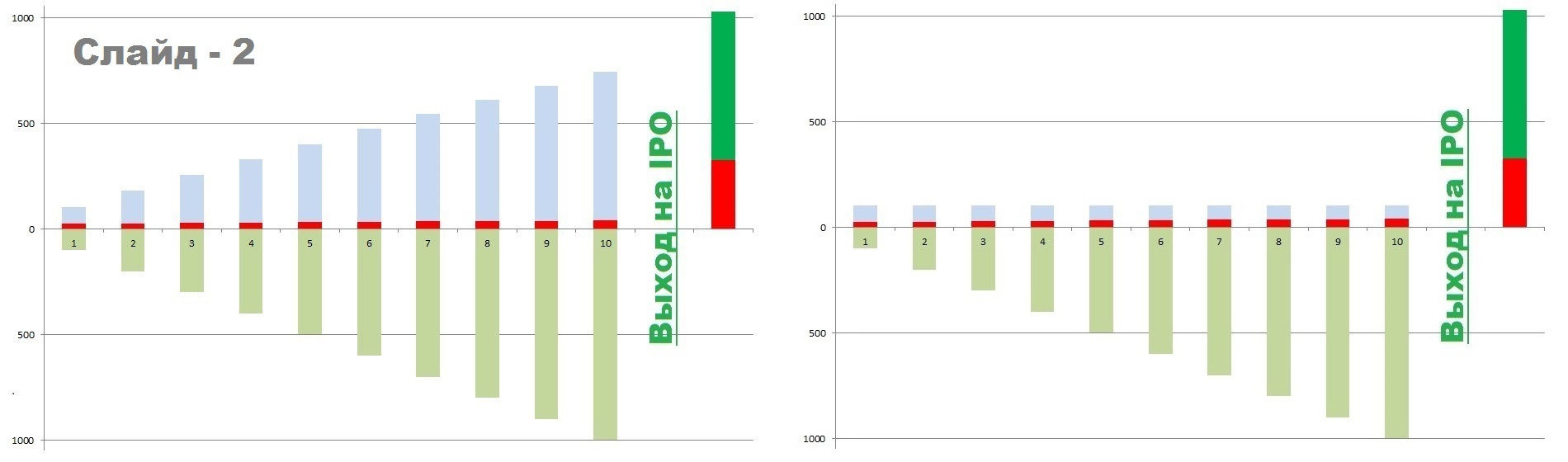

И вот я подвёл вас к тому моменту, когда с момента старта кампании по привлечению средств прошло 100 дней (закончился первый инвестиционный тур). Подводим итоги и сразу же запускаем второй инвестиционный тур (в нашем примере — опять по сбору инвестиций в размере 100`000 у.е.). Возникает закономерный вопрос по итогам первого тура могут быть непроинвестированные опционы, что с ними делать? Вариант первый — присовокупить их к ценным бумагам второго тура, вариант второй — не продавать их, а выйти на IPO с бóльшим количеством акций. Оба варианта изображены на «Слайде 2». На левой гистограмме изображено 10 инвестиционных туров, каждый из которых включает в себя 10% от всего объёма инвестиций и опционы не проданные в прошлом туре. На правой диаграмме показано, что в каждом инвестиционном туре на продажу выставлено только 10% от всего объёма привлекаемых инвестиций. Красным цветом на обеих гистограммах отмечено количество денег привлечённых по итогам тура. Светло-зелёным цветом отмечен объём уже выпущенных опционов. Зелёным цветом отмечено количество акций выпущенных в количестве эквивалентном количеству оставшихся опционов.

Как Вы уже убедились, что предлагаемая мною система отличается от системы продажи опционов по фиксированной цене (к примеру, по системе с фиксированной ценой на опцион, привлекают сейчас инвестиции в компанию — bооmstаrtеr.ru «сохранённая версия страницы»). Поэтому количество привлечённых инвестиций от продажи опционов и объёма выпущенных акций превысило отметку в 1`000`000 у.е. (взятых нами для этого примера). Хочется также отметить, чем-то схожая система привлечения инвестиций в стартапы действует в компании iangels.co, о которой можно узнать из видео презентации. Для сравнения оцените возможности выхода на IPO путём поиска и привлечения венчурного капитала и путём продажи опционов без фиксированной цены. В предлагаемой мною системе тяжело не выйти на IPO, так как поднятая высоко планка в самом начале — будет служить вам дополнительным стимулом, а промежуточные результаты привлечения инвестиций будут для вас, так сказать,- «лакмусовой бумагой», подтверждающий правильность Вашего выбора.

Теперь о том, какую область применения я вижу для данной системы. Первый вариант применения описан мной выше.

Второй вариант — это подготовка к слиянию или поглощению другой компанией. Предлагаемый мною инструмент позволит вам при слиянии или поглощении иметь в своём арсенале более весомые аргументы, в виде проданных уже опционов.

Третьей областью применения системы с меняющейся ценой, представляется мне продажа эксклюзивных товаров, на которые ещё не известна цена, так как аналогов товара ещё нет.

И ещё один вариант использования этой системы представляется в рекламной сфере, например для продажи показов рекламных объявлений пользователям какого-нибудь популярного сервиса. Показы продавать порционно по 500⨬1000 в одном заказе, чем выше будет спрос на услугу рекламы — тем больше будет возрастать цена на показы.

Если прочтение этой статья вас ещё не совсем утомило, то могу предложить посмотреть как работает эта модель на реальном сайте. Для этого кликните по инопланетному гостю, внимательно изучающему текст эпиграфа и он перенесёт вас в сообщество, в котором можно будет заказать просмотр минимально рабочей версии такого сервиса.

Автор: Alehandr0