Воодушевлённый рекламой структурных продуктов на Хабре, адаптировал python-скрипт для их самостоятельного тестирования. Основная идея в том, что подобные продукты предлагают 100% защиту капитала. А учитывая 10 лет бычьего рынка, исторические показатели подобных продуктов одурманивают безрисковым раем.

Данная статья будет интересна начинающим python-программистам, которые интересуются управлением своим капиталом. Ну а кому-то данный инструмент может пригодиться для самостоятельного построения подобных стратегий. Но будьте аккуратны, брокеры пишут, что это не каждому под силу.

Код выложен в GitHub в виде Jupyter-блокнота. Поехали!

Пара слов, для введения

Тестировать буду на американских акциях и там доходность будет ниже, чем в рублях. Российский рынок в абсолютных значениях на графиках поинтересней, но и рисков в нём побольше. Суть тестов от этого не меняется.

Данные берём из бесплатного Alpha Advantages, где предварительно нужно получить ключ, поделившись email-адресом. Краткая инструкция в блокноте. Котировки российских бумаг вы можете взять на Финаме.

Обаяние структурного продукта

Кратко, ваш капитал в сохранности, а доходность выше банковского депозита (гособлигаций). Вот только пропущено несколько элементов уравнения:

- По банковскому депозиту доход есть всегда, а здесь есть риск сыграть в ноль;

- Вы получите прибыль, но на весомый кусок пирога претендует брокер;

- Накладывается ограничение на использование вложенных денег;

- Брокер практически не несёт никаких рисков, а участвует только в прибыли.

Стратегия

Рассмотрим самую простую стратегию:

- Покупаем на 90% капитала краткосрочные казначейские облигации;

- На остаток покупаем высокорискованный актив;

- Ставим стоп на 10% от цены на старте периода.

В основе стратегии: казначейские облигации дают 1-3% годовых практически исключая просадку (если доходность есть). 10% от просадки актива, купленного на 10% капитала, как раз будут тем самым риском, который покроют облигации. В периоды бычьего рынка некоторые акции могут вырасти в несколько раз, что и подарит нам счастье.

Для ручного повторения данной стратегии необходимо выполнить следующие действия:

- Купить облигации. Например, в виде ETF.

- Купить акции.

- Поставить стоп-приказ.

Как тестируем

Кратко опишу некоторые решения с выдержками кода, которые позволили сделать тестирование достаточно гибким и удобным.

Расписание

Производить ребалансировку можно в следующие периоды: неделя, месяц, год. А также в любой день внутри периода: первый, N-ый, последний. За это отвечает класс `Schedule()`:

# датафрейм с индексом из рабочих дней за период

df = pd.DataFrame([], index=pd.date_range(start, end, freq='B'))

# ...

# фильтруем на даты наличия истории цен, при желании

df = df[df.index.isin(dates)].copy()

# ...

# выбираем столбцы группировки

# ...

elif freq == 'week':

groupby = ['year', 'week']

elif freq == 'month':

groupby = ['year', 'month']

elif freq == 'year':

groupby = ['year']

# группировка и пометка дней ребалансировки

grouped = df.groupby(groupby)

for idx, grp in grouped:

if len(grp) >= abs(day):

df.loc[grp.iloc[day].name, 'allow'] = True

Цикл по данным

StructuredProductMill().run()Как описано в одной из статей, мы можем обходить в цикле только даты ребалансировки и пропустить все остальные дни. Но тогда мы теряем статистику по изменению активов внутри периода, не увидим доходность и просадки за каждый день. Данный скрипт, в ущерб скорости, обходит каждый день, что позволяет видеть рыночную стоимость открытых позиций и применить проверку стоп-приказа.

Ребалансировка

StructuredProductMill().rebalance()Здесь активы, которые можно открывать, распределяются на доступный капитал. После сравнения расчёта с открытыми позициями производится исполнение сделок на нужное количество:

# получаем капитал: свободный кэш и рыночную стоимость позиций

balance = self._cash + self.position_balance(day)

# объединяем позиции с текущим днём из истории цен

df = day.merge(self._positions[['quantity']], how='left', left_index=True, right_index=True)

# ...

# объём в процентах от исходной доли в портфеле относительно всего объема доступных активов

day.loc[is_allow, 'size_order'] = day[is_allow]['size'] / day[is_allow]['size'].sum()

# распределяем капитал по активам по цене открытия

day['position_to'] = (balance * day['size_order']) // day['open']

# формируем приказы изменения позиций

day['order'] = day['position_to'] - day['position']

# ...

# исполняем сделки

for symbol, row in day[fltr].iterrows():

self.trade(row['dt'], symbol, row.order, row.open, 'O' if row.order > 0 else 'C')

Сделки

StructuredProductMill().trade()И здесь для скорости можно пожертвовать деталями и контролировать только изменение доходности каждой позиции. Но скрипт учитывает комиссии и стоимость активов, а также ведет историю сделок, что позволяет рассчитать транзакции и исполнить стоп-приказ в любой день теста. В этом методе обновляются позиции и размер свободного кэша.

Запуск

Для запуска необходимо указать набор активов с долями и параметры теста. Мы же будем тестировать структурные продукты за календарный год:

# состав портфеля

portfolio = {'MINT': 0.9, 'AAPL': 0.1,}

# получение цен

SYMBOLS = list(portfolio.keys())

df = prices(SYMBOLS)

params = {

'benchmark': 'SPY', # актив для сравнения доходности

'balance': 100_000, # начальный кэш

'portfolio': portfolio,

'rebalance_day': -1, # ребаланс в последний день периода

'freq': 'year', # ребаланс каждый год

'stop_loss': 0.1, # стоп-приказ в 10%

# обнулять цены открытия позиций при ребалансе для корректных стопов

'reset_position_prices': True,

'allow_method': allow_default,

'start': pd.to_datetime('2011-01-01'), # дата начала

}

# создаем объект, проверяем настройки и готовим данные

pm = StructuredProductMill(params, prices=prices(SYMBOLS + [params['benchmark']]), show_progress=True)

pm.check_params().prepare()

# запускаем тестирование

pm.run()

# показываем результаты

pm.print_results();

# показываем графики

pm.charts()

Внизу блокнота есть графики с доходностью и просадками в даты ребаланса (в конце года), что подтверждает крайне низкие просадки капитала в моменты отчёта и постоянно растущую доходность. Хоть эта доходность и проигрывает широкому индексу американских компаний S&P 500.

Результаты

В тестах участвовали свободно торгующихся американские инструменты с 2011 года:

- BIL — ETF на краткосрочные казначейские облигации с доходностью 2% годовых на момент написания статьи. Помним, что в период с 2009 до 2017 ставки были рядом с нулём. Альтернативой можно использовать MINT (фонд на краткосрочные инструменты с фиксированной доходностью).

- AAPL — акции компании Apple.

- MSFT — акции компании Microsoft.

- TSLA — акции компании Tesla.

AAPL

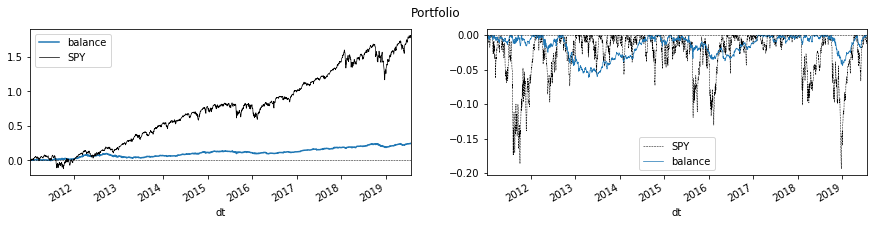

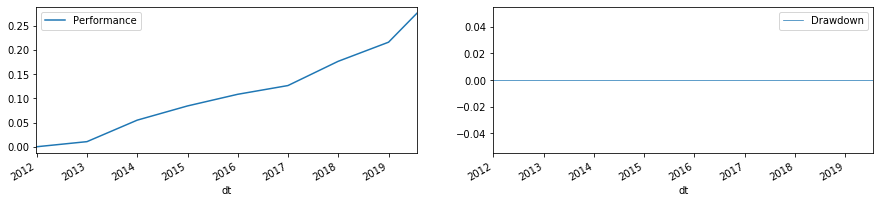

Данная конструкция принесла за 8 лет доход в 24% (среднегодовая 2.6%) с просадкой между ребалансировками -6%. Но на стыке лет просадка около нуля. Стопа не коснулись, рынку со 180% дохода порядком проиграли.

Доходность и просадка за каждый день (слева доходность, справа просадка).

Доходность и просадка на стыке лет (слева доходность, справа просадка).

MSFT

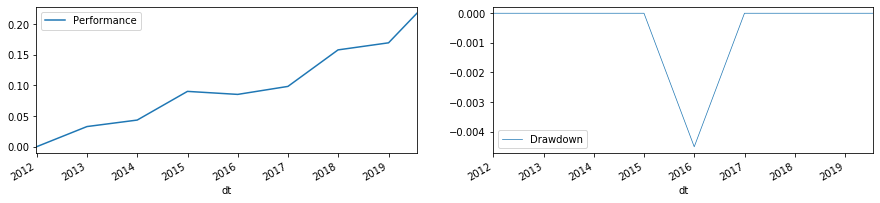

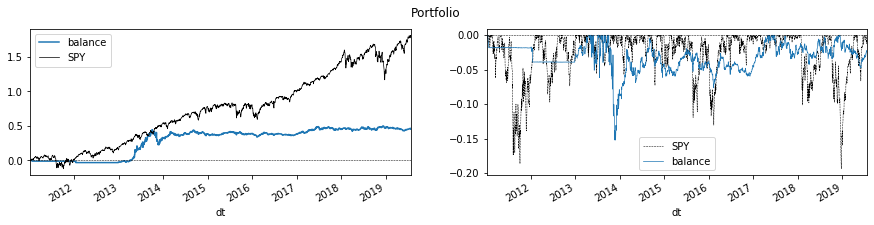

Данная конструкция принесла за 8 лет доход в 26% (среднегодовая 2.75%) с просадкой между ребалансировками -2%. На стыке лет просадка отсутствует.

TSLA

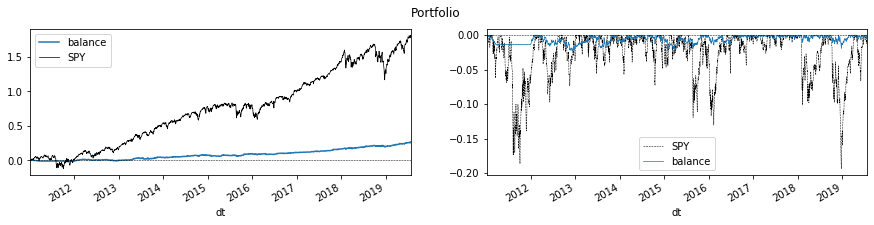

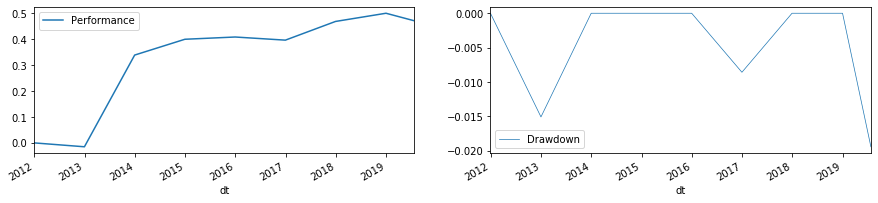

Данная конструкция принесла за 8 лет доход в 45% (среднегодовая 4.6%) с просадкой между ребалансировками аж -15%. Но всё это в 2013 году, когда Тесла выросла почти в 5 раз. На стыке лет просадка до -2%. Самый беспокойный, но и прибыльный пассажир.

Заключение

Блокнот позволяет тестировать любые составы портфелей. Это могут быть плечевые фонды или несколько компаний. Хоть вообще без защитного актива.

Репозиторий на GitHub.

Автор: Александр Румянцев