Почему в России, в отличие от США и Европейских стран, получили сильное развитие электронные валюты? Для того чтобы ответить на этот вопрос, нам нужно углубиться в историю появления кредитных карт в США.

История развития МПС

В Америке история платёжных карт началась именно с кредитных карт, ещё с начала 1900-ых годов: первая потребительская кредитная карта была выпущена в 1914 году Wester Union Telegraph Company для своих лучших клиентов, и представляла из себя металлическую пластинку, и требовала погашения трат раз в месяц. Клерки в магазинах просто делали оттиск с этой карты и затем получали по нему деньги в банке. Подобные карты выпускались вплоть до конца 1950-х гг.

В 1924 году сеть Калифорнийских заправочных станций выпустила первую в мире картонную кредитную карту. Это было важное изобретение. Растущая популярность автомобилей в те времена разожгло желание жителей путешествовать и иметь возможность оплачивать бензин в любом месте.

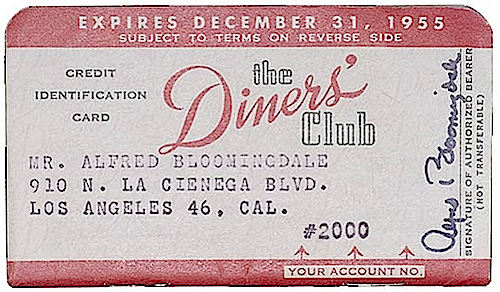

В 1950 году в Нью-Йорке была родилась карта Dinners Club, оригинальность идеи была в том, что вместо оплаты счетов в конце месяца по разным ресторанам Нью-Йорка, держатель карты получал счёт раз в месяц за все посещённые им рестораны.

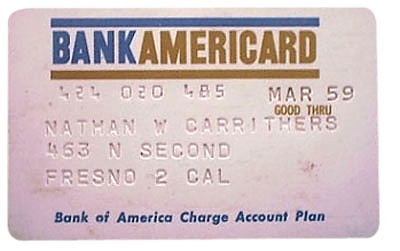

В то время шло зарождение отрасли кредитных карт и её бурное развитие, многие банки пробовали свои пилотные проекты. Но действительно удачным стал запуск банком Bank of America собственных карт BankAmericard в 1958 (прародитель Visa). Именно тогда карты получили массовое распространение.

Сначала программа BankAmerciard распространялась на другие банки по системе франшиз. Но в 1970 году система BankAmericard была преобразована в независимую организацию National BankAmericard Inc. (NBI), управляемую банками участниками.

Первые карты рассылались банками по обычной почте в виде предложения банка, даже если потребитель и не просил о такой возможности. В погоне за увеличением числа клиентов банки рассылали карты по телефонным справочникам и другой имеющейся информации, что иногда приводило даже к комичным результатам — кредитную карту получали даже дети и домашние животные.

В свою очередь кредитные карты породили волну мошенничества — карты извлекались из почтовых ящиков, а также недобросовестными работниками почты в самих отделениях, номера карт копировались, карты выкрывались из бумажников и т.д. Банки несли огромные убытки.

В 1970 году Конгресс США отреагировал, приняв закон, запрещающий отправлять кредитные карты почтой. Дальше начался следующий виток мошенничества — кража документов на получение кредитных карт.

В общем, отрасль кредитных карт сталкивалась с проблемами и преодолевала их, менялось законодательства и правила платёжных систем. Ясно, что для распространения карт требовались законы защищающающие права потребителей. По этому в 1974 году был принят закон Fair Credit Billing Act, разработанный чтобы защитить права потребителей от недобросовестных торговых точек, которые ошибочно списывали деньги с кредитных/дебетовых карт за несуществующие или ошибочно представленные товары. Так родился chargeback и право держателя карты оспорить транзакцию.

Закон давал право потребителю обратиться к эмитенту и запросить возврат средств. Основной причиной для возврата была “не авторизованная держателем карты оплата за товар или услугу”. При этом у ТСП оставалось право оспорить такой возврат. В дальнейшем законы отразились в правила МПС. Хотя, законодательство некоторых стран накладывало свои ограничения. Но фактически правило «за неавторизованную транзакцию держателем карты ответственность несёт торговая точка» укоренилось в головах американцев.

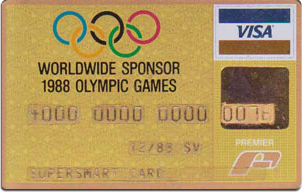

Абсолютно по-другому отрасль развивалась в России. История карт начинается в 1969 году ещё в СССР. Плановой экономике не нужно было продавать на конкурентной основе кредиты населению (что собственно и делала кредитная карта). Поэтому в СССР отрасль свелась к обслуживанию иностранных карт в нескольких валютных магазинах («Березка») и гостиницах Интуриста. В 1980 году по инициативе VISA International и «Интурист» в крупных московских гостиницах были установлены терминалы. Это нововведение получило поддержку — столица готовилась принять Олимпиаду. С 1988 года система VISA стала принимать российские банки в ассоциацию. В том же году первые карты получили российские спортсмены – участники Олимпиады в Сеуле.

Банковский кризис

После распада СССР, в период с 1991 по 1995 год на российском финансовом рынке появилось достаточно много банков. Основную часть дохода к 1996 году банки получали от торговли бумагами государственных краткосрочных обязательств (ГКО) и облигаций федерального займа (ОФЗ). Доля доходов от кредитных вложений была невелика.

К концу 1990-х годов в связи с финансовым кризисом обозначилась тенденция сокращения количества российских банков. Так, на 1 января 1997 года в России действовало 2007 банков, имеющих право на осуществление банковских операций, а на 1 мая 2009 года их осталось 1041.

Первые карты Visa в России появились в 1990 году. Переходный период от плановой к рыночной экономике, недоверие россиян к банкам (высокая инфляция 1992 года) наложили свои отпечатки — в России большинство выпускаемых карт были дебетовыми.

Платёжными системами Visa, MasterCard владеют банки участники, они же и меняют их правила. В России законов подобных Fair Credit Billing Act не принимали, а банки участники МПС не стали акцентировать внимание на правилах, позволяющих достаточно легко держателю карты оспорить транзакцию.

Наши банки получали прибыль за счёт эмиссии (interchange fee с каждой транзакции), а заниматься претензионной работой хотели не многие. Кстати, даже сейчас особо изобретательные банки предлагают за дополнительную плату «застраховать карту от мошеннических операций», фактически выполнить возврат средств (например, магнитную полосу вашей карты скопировали, и кто-то совершил покупку поддельной картой), которые и так должны быть возвращены по обращению держателя карты в свой банк-эмитент.

Заработная плата

В начале 2000 большая часть заработной платы в России платилась наличностью (половина по чёрному, вторая половина через кассы организаций).

Денежные переводы

Лидерами рынка денежных переводов в США являются Western Union и MoneyGram, вместе обслуживающие более половины рынка переводов. WesterUnion впервые предложил услуги денежных переводов в октябре 1871 года.

А в России перевести деньги можно было через отделения Почты. Почтовый перевод — вид почтового отправления, подразумевающий пересылку денег по почте по установленным тарифам (в зависимости от суммы и др.). Государственная российская почта начала операции по денежным переводам ещё в 1896 году.

Переводы p2p

В марте 2006 года Visa International сделала доступной российским банкам услугу по переводу средств с одной карты на другую через банкоматы, в независимости от того, кем они были эмитированы. Для того чтобы отправить деньги клиенту, достаточно знать 12-значный номер счета получателя. Ранее местные кредитные организации допускали возможность перемещения средств исключительно между «своими» кредитками. Да и то не все.

Стоимость подключения сервиса от Visa для банков составляло всего $2 тысячи, и можно рассчитывать на то, что делиться содержимым счета с ближним своим вскоре сможет большинство отечественных держателей карт. Хотя сервис распространяется медленнее, чем можно было ожидать. За все лето к системе Visa Money Transfer подключился лишь один магнитогорский «Кредит Урал банк». Тарифы на услугу для клиентов составляют 2% от суммы перевода плюс 30 дополнительных рублей, если деньги уходят на карту, эмитированную другим банком. За раз можно перевести не больше ста тысяч рублей. Перевод производится не моментально — процесс может занимать до трех дней.

А к осени с аналогичным предложением в Россию пришел вечный конкурент Visa — MasterCard. Он заломил уже 30 тысяч евро за подключение, так как уверен, что банки-эмитенты рано или поздно добавят услугу в свой сервисный пакет, поскольку даже при такой цене она остается крайне прибыльной для банков и удобной для клиентов.

Visa Money Transfer, MasterCard MoneySend хотя и появились в начале 2000ых годов, в России широкое распространение начали получать примерно с 2010ого года.

Выводы

Виртуальные валюты сформировались в России благодаря:

- Банковскому кризису 90ых – банки открывались и закрывались пачками;

- Отсутствию доверия Россиян к банкам;

- Зарплат, которые платились наличностью. Наличность всё равно нужно было нести либо в обменный пункт, либо в банк, чтобы расплачиваться в сети;

- Страху мошенничества с картами и отсутствию регулирующего законодательства как в США;

- Виртуальные валюты в России заменили денежные переводы между людьми, а Visa Money Transfer и MasterCard MoneySend пришли в Россию значительно позже.

Ещё один отличительный момент развития виртуальных валют — это анонимность. Например, WebMoney поднялись на том, что сразу получили огромную популярность среди вебмастеров, занимающихся «серыми» видами бизнеса (адалт, фарма и т.д.).

Существенным отличие виртуальных валют от платёжных систем, таких как Visa является их централизованная структура управления. МПС Visa принадлежат их банкам-участникам (Ди Хок назвал такую структуру хаордической, от английских слов chaos и order), а решения принимаются голосованием, обеспечивая тем самым и здоровую конкуренцию, и согласованность в работе. Структура Visa показала огромный потенциал к росту, в данный момент она является самой большой в мире платёжной системой, а карты Visa принимаются более чем в 200 странах мира. Банки-участники Visa сами заинтересованы в распространении карт (увеличении эмиссии, а соответственно своей прибыли).

Виртуальные валюты Qiwi, Yandex Dengi, WebMoney, PayPal принадлежат конечному числу акционеров и обычно не выходят за рамки одной страны (в общем то, тот же PayPal вырос только за счёт eBay). Отсутствие здоровой конкуренции внутри этих систем так же накладывает свои отпечатки. Например, нередки случаи блокировок кошельков WebMoney за нелестные отзывы пользователей о системе в сети.

По этому в заключение могу сказать, что в сравнении с картами Visa/MasterCard виртуальные валюты и дальше будут существовать локально, для решения конкретных специфических задач. Пример bitcoin тому подтверждение.

Автор: ChronoPay