Приложения и платформы облачных вычислений используются сегодня все большим числом предприятий. Выступая в качестве ИТ-инфраструктуры, стимулирующей цифровую трансформацию, мировой рынок облачных сервисов способствует появлению новых бизнес-моделей.

Многочисленные убедительные бизнес-кейсы демонстрируют использование облачных платформ как катализатора роста бизнеса. Низкие начальные инвестиции, модель аренды, быстрый и простой старт заставляют компании оценивать применимость облачных решений в их конкретной ситуации. Компании разного профиля за счет использования облаков рассчитывают сократить затраты, повысив при этом эффективность своей деятельности.

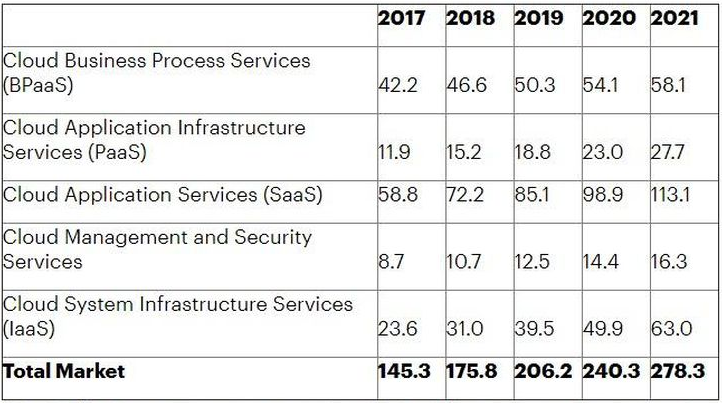

Прогноз роста публичных облачных сервисов в мире, млрд. долл. (источник: Gartner, сентябрь 2018 г.).

Тройка лидеров

По оценкам Gartner, к 2020 году оборот мирового рынка облачных сервисов достигнет 411 млрд. долл. Самым быстрорастущим направлением будет IaaS. Перешагнув в 2018 году отметку в 40 млрд. долл., к 2021 году данный сегмент может достичь 83,5 млрд долл. При этом рынок облачных сервисов продолжает концентрироваться вокруг трех основных игроков, которые займут 70% рынка IaaS: Google, Amazon и Microsoft.

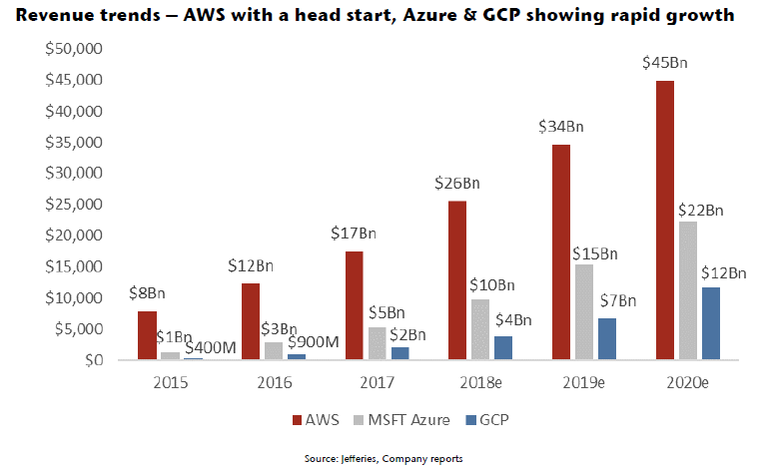

Прогноз годовой выручки крупнейших облачных провайдеров (млрд. долл.), 2018 г. Источник: RightScale 2018 State of the Cloud Report.

Тенденции и прогноз роста выручки у Тор3 провайдеров облачных сервисов за пятилетний период.

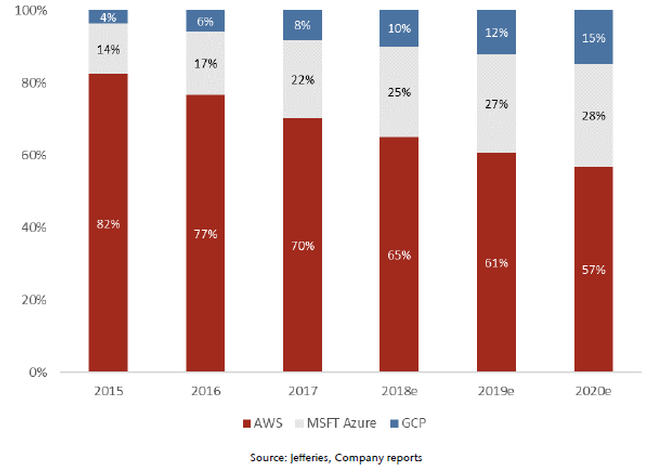

Изменение долей рынка Тор3 провайдеров облачных сервисов за пятилетний период.

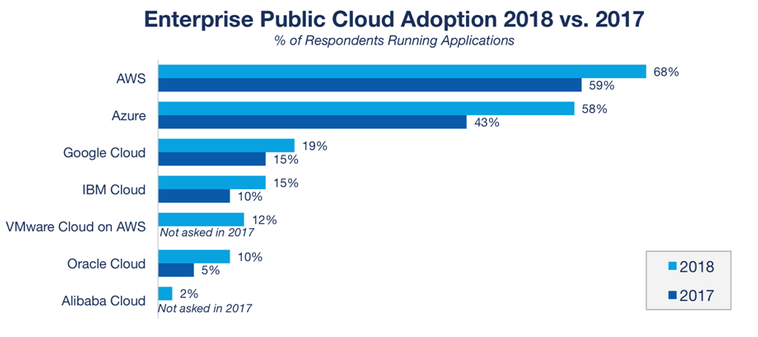

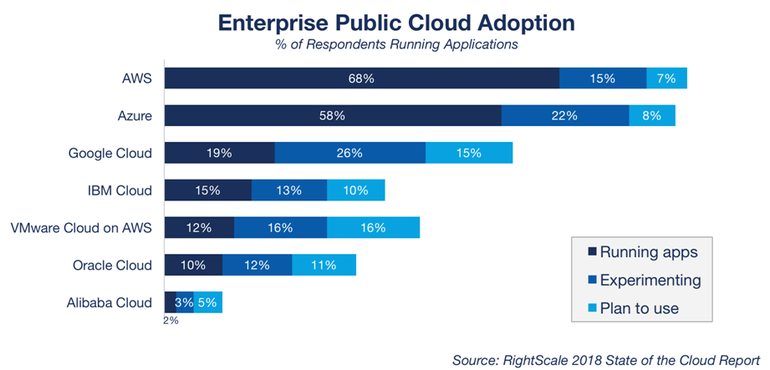

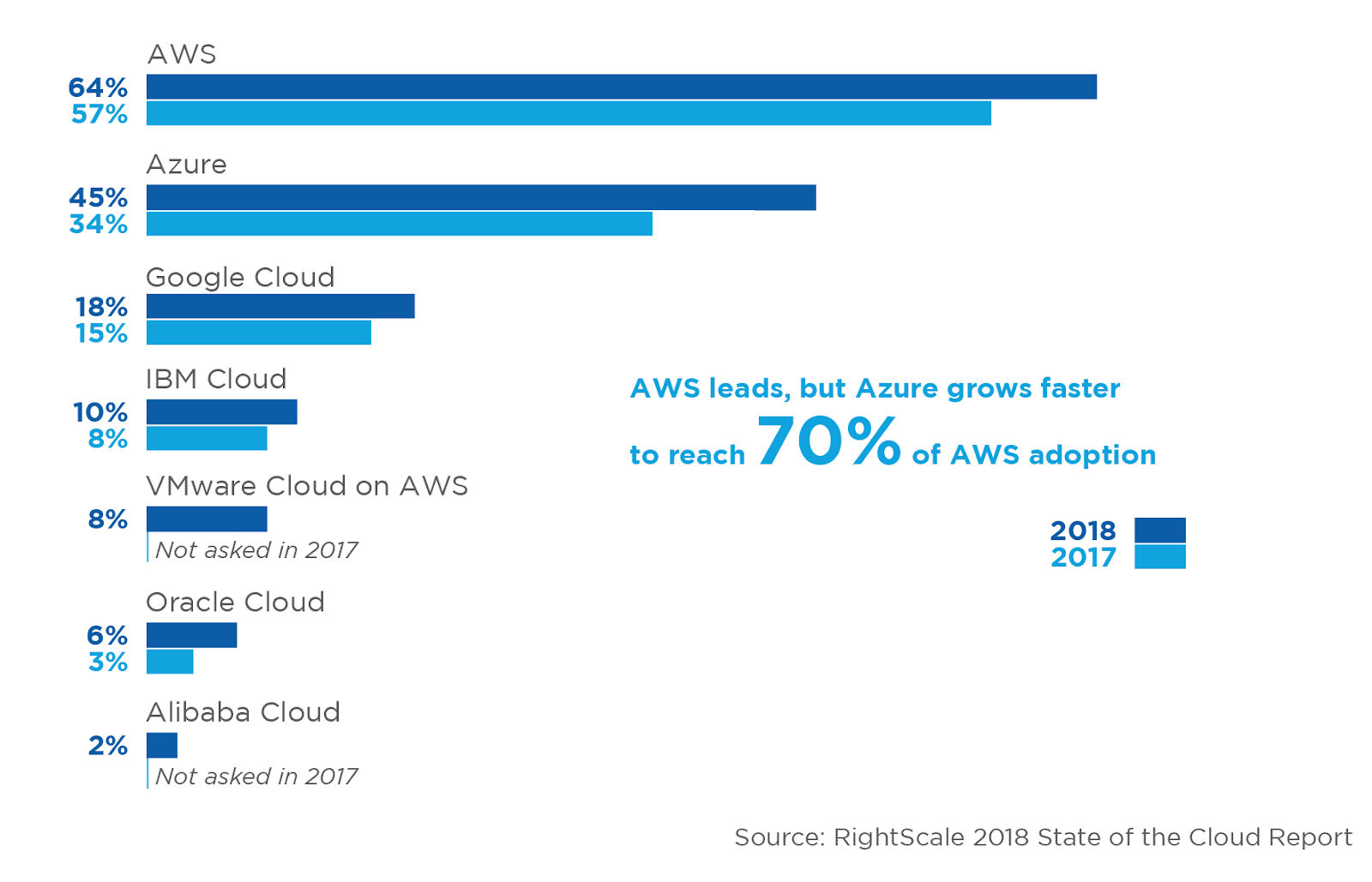

За последний год облака ведущих провайдеров «подросли» по числу клиентов, использующих их для выполнения корпоративных приложений, на 5%-15%. Источник: RightScale.

По данным RightScale, в настоящее время квартальный объем мирового рынка корпоративных сервисов SaaS составляет 20 млрд. долл. и растет на 32% в год. Microsoft лидирует с долей рынка свыше 17% и является ведущим поставщиком SaaS за счет своих позиций быстрорастущем сегменте приложений для совместной работы.

Как и чьи облака используют корпоративные клиенты

В то время как одни эксперты утверждают, что национальной специфики у рынка облачных сервисов нет, другие придерживаются иной точки зрения. Например, на Западе Amazon и Microsoft охватывают десятками облачных сервисов почти все потребности корпоративных клиентов. В КНР почти полностью монополизирует местный рынок Alibaba Cloud. В России в меньшей степени, чем в других странах, присутствуют глобальные публичные провайдеры вр Amazon.

Как компании используют публичные облака разных провайдеров: темно-синий –применяют для рабочих приложений; синий — экспериментируют с облачными средами; голубой — строят планы. Источник: RightScale.

Рост использования публичных облаков в мире по данным опроса представителей предприятий в 2017 и 2018 годах. Источник: RightScale.

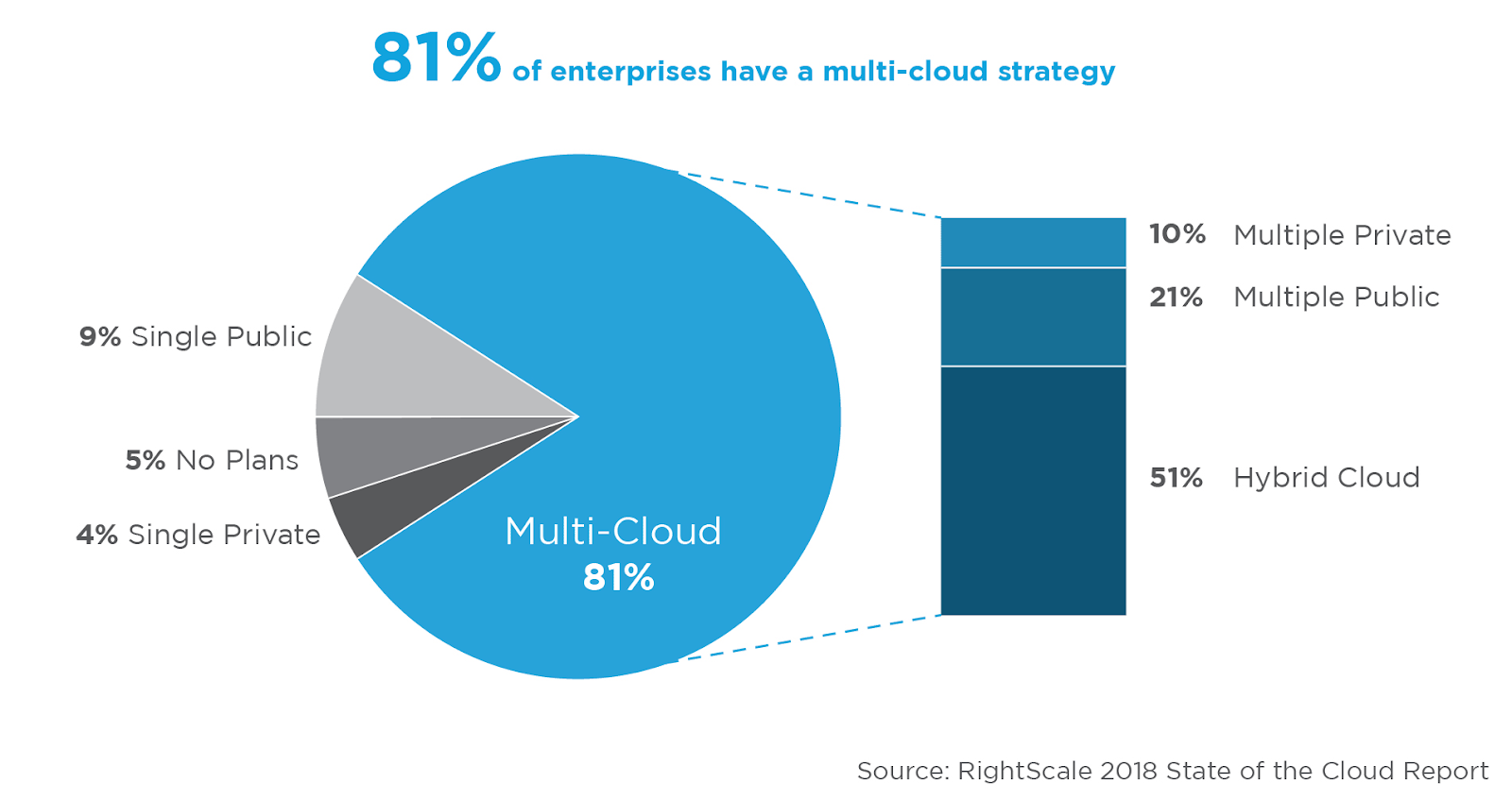

В мире 81% крупных предприятий выбирают многооблачную стратегию. Источник: RightScale.

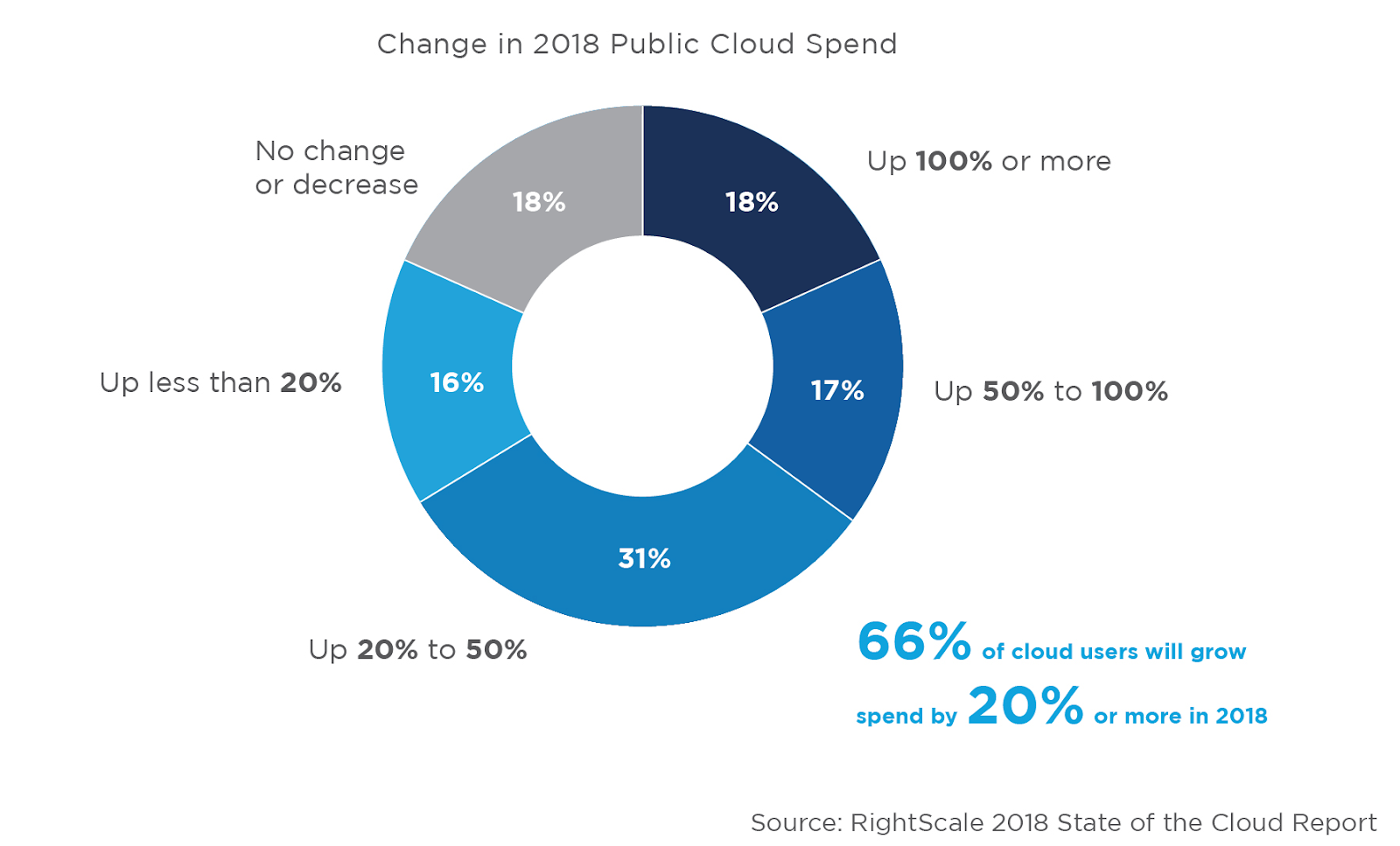

По данным опроса представителей около 1000 компаний разных стран, проведенного RightScale в 2018 году, 66% пользователей облачных сервисов планируют увеличить свои затраты на облака не менее чем на 20%, а 17% — на 50%-100%.

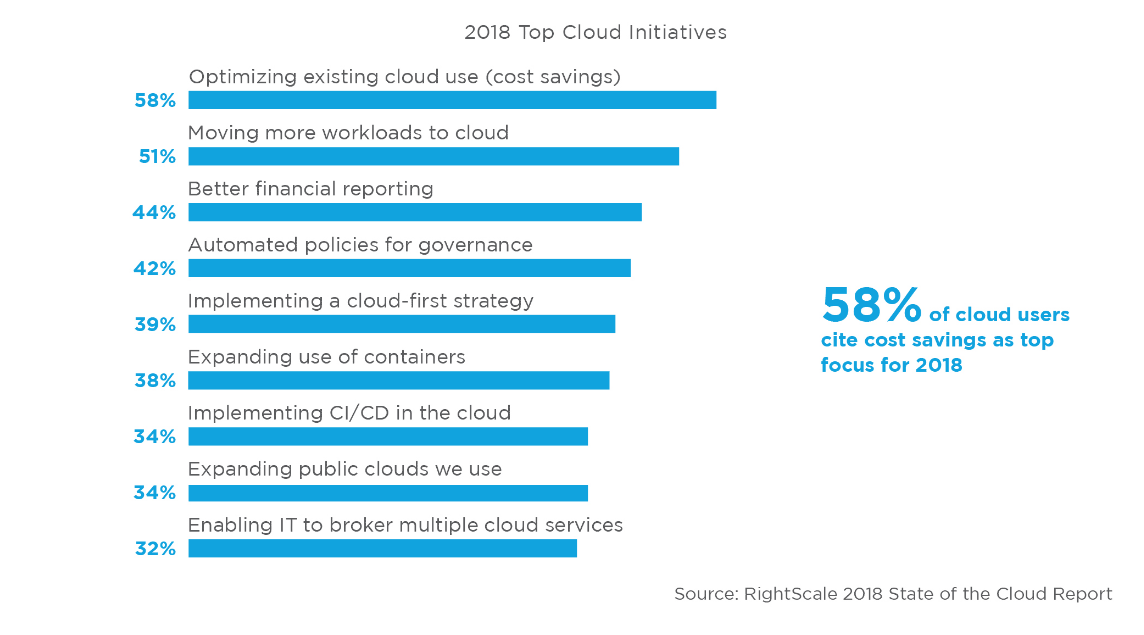

Для большинства пользователей облаков самое важное — оптимизация затрат и перенос нагрузки в облачную среду. Источник: RightScale.

Что касается приоритетных облачных инициатив, то для 58% пользователей облаков самым важным является сокращение затрат путем оптимизации работы с имеющимися облачными сервисами. За этим следуют перемещение в облако дополнительных нагрузок, повышение качества финансовой отчетности, оптимизация политик для эффективного управления, реализация стратегии «cloud-first» (ориентация на вычисления в облаке), более широкое применение контейнеров, реализация подхода CI/CD (непрерывной интеграции и развёртывания ПО), расширение использования публичных облаков и применение брокера для работы с мультиоблаками.

Облачный рынок в России

Об облачной модели все чаще задумываются не только компании сегмента SMB, но и представители финансовых и государственных организации. Как показывает практика, с помощью облаков отечественные компании добиваются сокращения затрат на обработку данных и стоимости владения ИТ, ускоряют принятие решений и повышают качество обслуживания клиентов. Облачные сервисы все чаще используются для повышения эффективности труда госслужащих.

Предложение облачных услуг и количество решений растет, на российском рынке развиваются сопутствующие сервисы. Передовые облачные технологии становятся более доступными. В России в облачных сервисах сегодня заинтересованы практически все отрасли. Идет активная цифровая трансформация в ритейле, в промышленном секторе, в телекоме, в банковской сфере. Компании ищут пути оптимизации затрат и знают о преимуществах облаков.

При этом происходят следующие изменения в структуре спроса:

- Увеличение спроса на облачные и другие виртуальные сервисы при сохранении высокой доли коллокации. Стремление компаний к оптимизации ИТ-затрат способствует росту интереса к аренде виртуальных ресурсов. Хотя остаются ЦОД, полностью ориентированные на колокацию (например, DataSpace и IXcellerate), такие площадки используются для развертывания облачных платформ другими провайдерами.

- Коммерческие ЦОД и облака становятся более востребованными, чем корпоративные площадки. В ближайшие годы рост числа корпоративных ЦОД во всем мире будет существенно ниже показателей роста коммерческих ЦОД и дата-центров, используемых для предоставления облачных сервисов.

- Более высокие и более персонализированные требования к ИТ-инфраструктуре дата-центров. Рост требований к сервисам, уровню профессионализма и знаний поставщиков услуг ЦОД, к безопасности, качеству, соответствию нормативным требованиям.

- Спрос на сертифицированные площадки с требуемым уровнем защищенности в связи с ужесточением законодательных требований по работе с персональными данными и размещению ГИС.

- Увеличение спроса на предоставление провайдерами комплекса дополнительных услуг по принципу «одного окна», включая услуги поддержки, администрирования ИС. Востребованность консалтинговых услуг в связи с увеличением сложности продуктов и решений, быстрым развитием сервисов.

Происходит переход к комплексным услугам. Это предполагает сочетание как традиционных услуг размещения оборудования, так и услуг по защите доступа к оборудованию клиентов, услуг по поддержке оборудования, аренде ресурсов и ПО.

Расширяется спектр предоставляемых сервисов и пакетов предложений, включающих IaaS, SaaS, PaaS, «виртуальный ЦОД», услуги резервного копирования, защиты от DDoS-атак и т.д.

Еще один тренд — рост спроса на сертифицированные виртуальные и физические ЦОД для размещения ГИС и ИСПДн. Такие площадки должны отвечать нормативным требованиям законодательства России, ФСТЭК и ФСБ, а также лучшим практикам обеспечения ИБ, что подтверждается аттестатом соответствия ЦОД и информационных систем требованиям безопасности.

Российские облака и безопасность

Цифровая трансформация расширяет возможности несанкционированного проникновения в корпоративные сети, поэтому компании увеличивают инвестиции в защищенные облака. На их основе реализуются сервисы для конечных пользователей и сложные ИТ-решения. Большинство облачных проектов в РФ реализуются с учетом обеспечения безопасности. Ведущие провайдеры активно наращивают компетенции в области кибербезопасности.

В сегменте услуг облачной информационной безопасности количество игроков ежегодно увеличивается. Это не только ИТ-компании, задействованные в обеспечении ИБ в облачных средах, но и крупнейшие игроки смежных рынков, прежде всего — из телекома и финансовой отрасли.

Спрос на облачные сервисы ИБ определяется требованиями государства по защите персональных данных пользователей и критической инфраструктуры ИТ. Большинство проектов по ИБ реализуются для компаний, связанных нормативными требованиями регуляторов рынка, в частности, — защиты персональных данных.

Эксперты прогнозируют рост количества запросов на облачную инфраструктуру, защищенную согласно требованиям №187-ФЗ «О безопасности критической информационной инфраструктуры РФ». А наличие аттестованного по 152-ФЗ сегментау провайдера снижает временные и финансовые затраты на реализацию решений в защищенном облаке.

Кроме требований регулирующих органов РФ для многих отечественных компаний актуальны международные стандарты безопасности, в частности, соответствие европейским стандартам для хранения пользовательских данных (GDPR). Это касается компаний, предоставляющих облачные сервисы не только в России, но и за рубежом.

Проблемы безопасности и соответствия законодательству — основные препятствия для тех, кто задумывается о внедрении облачных технологий. Как и в других странах, специфика российского облачного рынка связана и с особенностями законодательства. Вступление в силу 152-ФЗ породило опасение о невозможности использования публичных облаков, а некоторые заказчики начали перенос своих систем из зарубежных ЦОД в РФ, несмотря на отсутствие в законе запрета на трансграничную передачу данных.

Впрочем, многие сервисы после размещения персональных данных пользователей на территории РФ продолжают использовать зарубежные облака для поддержки своей инфраструктуры. Согласно оценке IaaS от J’son & Partners Consulting, общий оборот российских провайдеров в сегменте IaaS примерно равен сумме, которую российские компании платят за западные сервисы.

С другой стороны, в 2018 году зарубежные компании начали активно закупать услуги у российских облачных провайдеров, в основном — для выполнения требований местных регуляторов. Помимо Google в России наращивают присутствие китайские провайдеры, в частности Alibaba и Huawei. Правда, Alibaba только готовится выйти на российский рынок. Рост активности международных гигантов проявляется в увеличении партнерской базы и усилении их команд в РФ.

Компания Huawei в партнерстве с российским оператором ЦОД 3data будет предлагать услуги публичного облака Huawei 3Data Cloud. В Китае она предоставляет множество облачных услуг, из которых в России пока что доступно лишь 20, но их число планируется увеличить до 50. Это преимущественно инфраструктурные сервисы, такие как Elastic Cloud Server или Elastic Volume Storage. В Huawei считают, что компания имеет преимущества по сравнению как с крупными мировыми, так и с российскими провайдерами. Конкуренты либо не присутствуют в России, либо не располагают столь мощными ресурсами. Huawei собирается привлекать разработчиков для создания новых сервисов, планирует создать магазин облачных сервисов и приложений.

Быстрый рост при неблагоприятном экономическом фоне

Объем российского облачного рынка пока невелик. По оценкам IDC, он составляет менее 1% от соответствующего сегмента мирового рынка. По разным данным, среднегодовая динамика роста российского рынка облачных сервисов составляет 20%-25%. Так, согласно совместному исследованию SAP и Forrester при ежегодном среднем росте в 21% его объем может достичь к 2020 году 48 млрд рублей. В Forrester считают, что к 2020 году доля SaaS только увеличится и достигнет 62,4%, а доля IaaS наоборот снизится до 32,3%.

Прогноз роста российского рынка облачных сервисов по 2020 г. (млрд. руб). Источник: SAP, февраль 2017 г.

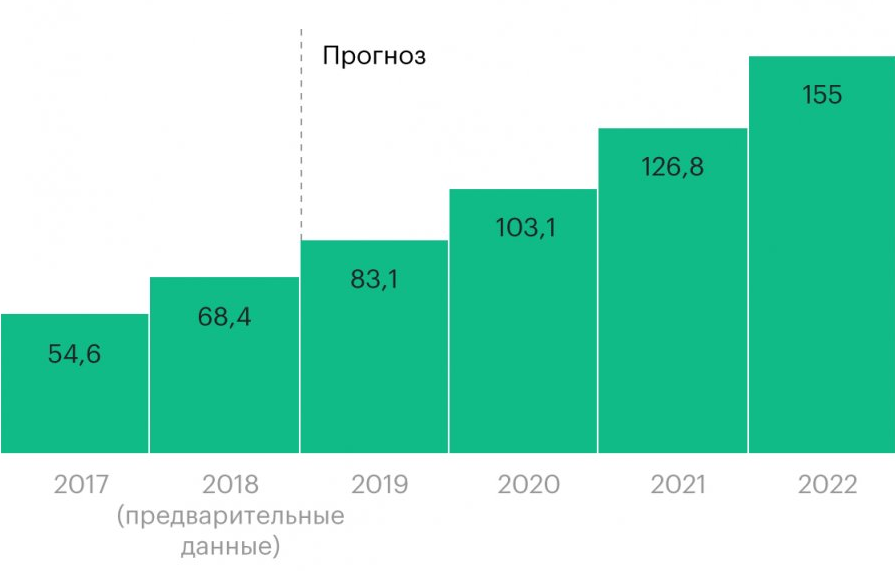

По оценке iKS-Consulting, российский рынок облачных сервисов в 2018 году вырос на 25% по сравнению с 2017 годом и достиг 68,4 млрд. руб., причем до 70% составляет сегмент SaaS. Он будет расти примерно на 23% в год и по итогам 2022 года может достичь 155 млрд. руб.

Отмечается, что Россия уже стала экспортером облачных сервисов: на долю зарубежных компаний у отечественных облачных провайдеров приходится 5,1%, или 2,4 млрд. руб., в сегменте SaaS, а в сегменте — 2,2%, или 380 млн. руб.

Как правило, компаниям, которые только создают ИТ-инфраструктуру, отечественному малому и среднему бизнесу интересны сервисы IaaS, DraaS (Disaster Recovery as a Service), услуги частного облака. Крупные компании чаще используют частные облака в виде услуг или проектов IaaS, представители SMB предпочитают готовые сервисы SaaS. Повышение надежности и снижение стоимости каналов доступа к сервисам привело к росту подобных услуг.

При этом публичных облачных сервисов на российском рынке меньше, чем на зарубежном, а большая часть сервисов SaaS ориентирована на управление финансами, продажами (ERP, CRM), производством. Существует проблема качества сопутствующих сервисов: объектных хранилищ данных, балансировщиков нагрузки, облачных сервисов DNS и пр. Их предлагают немногие провайдеры.

В целом развитие облачного рынка в России идет в ногу с мировыми трендами, хотя и с некоторым отставанием. К его отличиям можно отнести небольшую задержку в формировании предложений и отстающую динамику распространения облачных сервисов. Кроме того, в России действует специфическое законодательство в области ИТ.

Международные проблемы и санкционные риски, деятельность Росскомнадзора по блокировке IP-адресов создают определенные трудности при использовании в России зарубежных облачных сервисов. Так весной 2018 года блокировки привели к миллионным убыткам клиентов, и на этом фоне спрос на услуги российских облачных провайдеров вырос на 30%-60%.

Прогноз роста российского рынка облачных сервисов (млрд. руб.) по данным IKS Consulting.

Такая ситуация в определенной степени подстегивает развитие внутреннего рынка облачных сервисов, способствует применению открытых облачных решений наподобие OpenStack. Кроме того, это соответствует курсу на импортозамещение, хотя о его влиянии на облачный рынок РФ говорить пока сложно.

Облака и Open Source

Возможности облачных технологий и Open Source рассматривают как один из важных стимулов для роста отрасли. Открытый подход характеризуется экономической эффективностью и масштабируемостью. Открытые архитектуры снижают себестоимость создания ЦОД.

Политика импортозамещения и преференций отечественным разработчикам ПО при госзакупках стимулирует переход с зарубежных решений на отечественные продукты для дата-центров. В частности, отмечается увеличение интереса к облачным платформам российских разработчиков на базе OpenStack.

Многие облачные провайдеры предлагают клиентам как проприетарные облачные платформы, так и технологии Open Source. Так, использование технологий OpenStack дает заказчикам новую степень свободы в разработке своих сервисов. Эта тенденция усиливается сейчас во всем мире.

Доверяй, но проверяй

В России развитие облачных сервисов опережает общий рост рынка ИТ. Однако некоторые российские клиенты все еще с некоторым сомнением и недоверием относятся к облакам. Крупный бизнес и госзаказчики уже обладают развитой ИТ-инфраструктурой, к тому же на них сильнее влияет местное законодательство. Многие компании намерены делать ставку на гибридные облачные модели, при необходимости вынося часть своих бизнес-процессов в публичные облака. Важным стимулом внедрения облачных моделей становится необходимость поддержки деятельности компаний с территориально-распределенной, филиальной структурой.

Сейчас заказчики хотят получать сквозные SLA на все законченное решение — от каналов связи и клиентских систем до самих бизнес-приложений. Стремясь заслужить доверие у клиентов, российские облачные провайдеры зачастую предлагают более жесткие условия по уровню сервиса, а подчас, получив ценовое преимущество в результате снижения курса рубля, — более привлекательные тарифы по сравнению с зарубежными сервисами. Однако за прошедший год тарифы на услуги отечественных сервис-провайдеров практически не изменились. В то же время крупные западные игроки, работающие на высококонкурентном рынке, снизили свои цены на 20%-50%. Преимущества глобальных игроков — «эффект масштаба» и низкие издержки, обширный опыт. Вместе с тем локальные провайдеры готовы учитывать местную специфику, они ближе к клиентам.

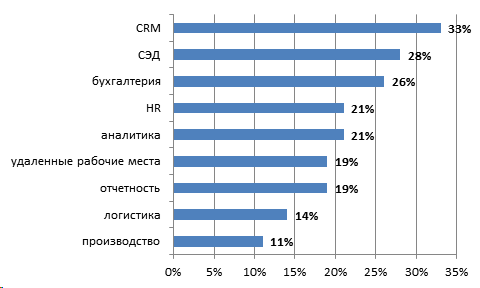

Основные задачи, которые компании решают с помощью облачных сервисов. Источник: Oracle, 2017 г.

Для российского рынка характерны также относительно низкая информированность о возможностях облачных сервисов, опасения «утратить контроль» при передаче функций внешним подрядчикам, нежелание руководителей ИТ терять свое влияние в компании. Не стимулируют компании к переходу в облака унаследованная, приобретенная ранее ИТ-инфраструктура и собственные ЦОД. Зачастую от перехода в облака удерживает нехватка информации о самом процессе миграции.

Между тем важным стимулом становится не столько снижение затрат, сколько получение преимуществ для самого бизнеса, например, в виде ускорения вывода на рынок новых услуг или продуктов, гибкости (когда ресурсы можно оперативно наращивать или уменьшать объем их потребления), производительности и надежности (гарантируемых соглашениями SLA), отсутствия значительных начальных инвестиций.

Локальные игроки могут быть для российских компаний предпочтительнее, поскольку все персональные данные пользователей хранятся в России, стоимость услуг — в рублях, ЦОД расположены ближе к пользователям, а с техподдержкой можно общаться на русском языке. Важное отличие российских сервисов — локализация интерфейсов, причем это требование, необходимое для участия в большинстве тендеров.

Экспертиза и репутация российских провайдеров облачных сервисов растут, как и доверие к ним клиентов. В ближайшие годы можно ожидать автоматизации и «интеллектуализации» облачной безопасности. Уже появляются решения с обработкой и оперативной аналитикой больших данных, машинным обучением, искусственным интеллектом, системами поведенческого анализа (UEBA).

Кому нужны облака?

В первую очередь облака представляют интерес для компаний с региональной филиальной структурой, заинтересованных в мобильности сотрудников и оперативности работы. Это, в частности, такие отрасли, как телеком, страхование, ритейл и банковский сектор. Растет интерес к облакам в госсекторе.

Компании сегмента SMB все активнее используют публичные облачные сервисы, крупные и госкомпании создают частные облака, применяют гибридные модели. Развитие различного вида электронных услуг — существенный стимул продвижения облачных сервисов в России.

Бизнес идет в облака. Источник: IKS Consulting, 2018 г.

Спрос на облачные модели растет в связи с увеличением объемов корпоративных данных, новыми законами и инициативами государства. Один из стимулов роста — госпрограмма развития цифровой экономики, поскольку она подразумевает автоматизацию предприятий. На мировом рынке облачных сервисов к 2023 году доля РФ может достичь 3%.

Однако для существенного роста доли России на мировом облачном рынке нужно государственное стимулирование отечественных провайдеров. Они способны также конкурировать за счет самого продукта, стоимости его создания. Тем временем крупные зарубежные поставщики облачных решений активно развивают разработку в РФ.

В целом к настоящему времени произошли качественные изменения в использовании облаков, их практическом применении. Облака стали одним из наиболее динамично растущих направлений ИТ-рынка. Облачный рынок в РФ уже достаточно развит и сегментирован, растет спрос среди клиентов, увеличивается сложность проектов, есть проверенные технологии и средства, накоплен отраслевой опыт. И уже нет сомнений в перспективах облаков.

По итогам 2017 г. лидирующую позицию в составленном CNews Analytics рейтинге российских провайдеров сервисов IaaS с показателем в 1,6 млрд. руб. занял «Ростелеком». Среди других крупных поставщиков, впервые отметившихся в рейтинге, аналитики выделяют Selectel (продажи IaaS в 2017 г. достигли 1,046 млрд. руб., 4 строчка рейтинга) и IBS (666 млн. руб., 9 место). Также в рейтинге впервые участвовали #CloudМТS (360 млн. руб., 12 место), Mail.Ru Cloud Solutions (228 млн. руб., 14 место) и RuVDS (64 млн. руб., 19 место). Наиболее высокие темпы роста оказались у #CloudМТS (+287%), RuVDS (+182%), Oxygen (+107%), Sofline (+100%) и M1cloud (+85%). Среди причин быстрого роста называют вывод на рынок новых облачных сервисов, а также реализацию требований 152-ФЗ. Отмечен значительный рост запросов на защищенную облачную инфраструктуру в соответствии с 152-ФЗ, на уровне не менее УЗ1 для ИСПДН.

Наиболее популярные продукты SaaS. Источник: CNews Analytics.

Большинство участников рейтинга SaaS также показали положительную динамику. Лидерами роста по итогам 2017 г. стали Softline (+117%), amoCRM (+90%, Artsofte (+78%) и Mindbox (+72%).

Темпы и направления развития облачных сервисов в России в целом совпадают с мировыми: инфраструктурные сервисы дополняются бизнес-ориентированными. Однако фактическая динамика миграции в облака оказалась ниже, чем представлялось еще несколько лет назад. Российский рынок сейчас входит в период зрелости публичных облаков, растет доверие к провайдерам, но процесс его формирования еще идет, остается немало возможностей для новых игроков, консолидации рынка.

Автор: ru_vds