Nintendo и PvP, монетизация через Gacha и карточные игры, приманки для покемонов и рынок сервисов для онлайн-игр – примерно так можно кратко охарактеризовать рынок мобильных приложений в Японии. В прошлом году его доходы достигли $12.4 миллиардов, сделав страну третьим крупнейшим мировым рынком приложений. Многие японские тренды через несколько лет перемещаются в западные страны, поэтому мы решили перевести статью из блога Мотои Окамото о японских трендах и прогнозах.

1. Успех Nintendo и Sony

2016 запомнится небывалым взлетом популярности на игровом рынке двух консольных платформ – Nintendo и Sony.

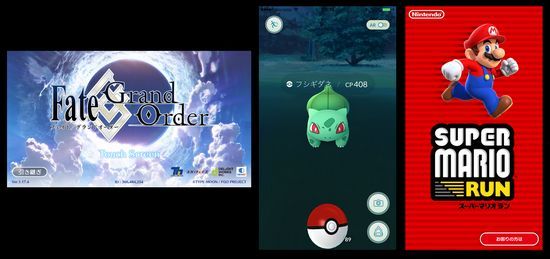

В 2016 было запущено две супер-успешных игры: Pokémon Go от Niantic и Super Mario Run от Nintendo. Pokémon Go был скачан 500 миллионов раз за 8 недель, а Super Mario Run – 40 миллионов раз за 4 дня. Оба рекорда впечатляют. Кроме того, этой весной Nintendo планируют выпустить Animal Crossing и Fire Emblem для смартфонов. В Super Mario Run были проблемы с монетизацией: остается надеяться, что у двух будущих релизов модель продаж будет более сбалансирована.

Еще один консольный гигант, Sony (Sony Interactive Entertainment), в апреле 2016 запустил дочернюю компанию Forward Works, которая планирует сфокусироваться на мобильном японском рынке. Кроме того, на пресс-конференции в декабре они представили несколько новых тайтлов: Hot Shots Golf, Wild Arms и Arc the Lad.

Стоит помнить и про Aniplex, подразделение Sony Music Entertainment Japan, которое занимается музыкой и аниме. Вы слышали о Fate / Grand Order? В прошлом году эта мобильная RPG попала в топ-3 по росту доходов в Японии, сразу после Pokémon Go. Помимо прочих достоинств, у нее отличный дизайн – этакая смесь JRPG и визуального романа.

Согласно отчету AppAnnie, в прошлом году Pokémon Go заработал $950 миллионов. Впечатляет, да? Посмотрите на этот ежемесячный рейтинг (сумма доходов от iOS и Android): Fate / Grand Order от Aniplex обошла Pokémon Go и стала четвертым в декабре 2016.

Месячный рейтинг по росту доходов от AppAnnie

2. PvP всё популярнее

Долгое время японская индустрия считала, что японские онлайн-геймеры предпочитают co-op игры, а не PvP. Однако в 2016 было выпущено несколько блестящих PvP: стратегия Clash Royale, карточные Shadowverse и Yu-Gi-Oh!, а также Shiro-Neko Tennis. Так же как и Mario Tennis, основанный на мире Super Mario Bros, Shiro-Neko Tennis – спортивный симулятор, основанный на мире Colopl Rune Story (action-RPG). В нем все просто: популярные в Японии персонажи Colopl Rune Story играют в теннис.

Shiro-Neko Tennis от Colopl

Конечно, на новые локальные тренды по большей части влияют мировые звезды типа Clash Royale или Hearthstone, и их пример показывает насколько успешными могут стать в Японии западные и азиатские PvP-игры. Однако если эти игры нацелены на долгосрочный успех, то им важно поддерживать своих лояльных постоянных пользователей и в то же время работать с теми, кто избегает PvP, потому что боится проигрывать.

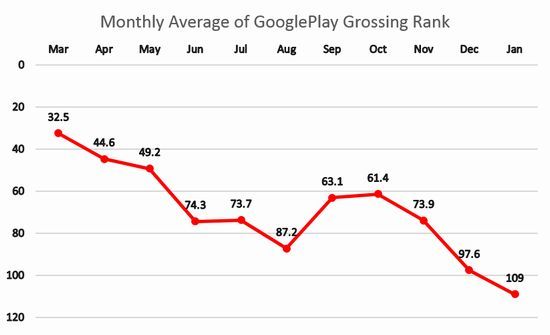

Если посмотреть на средний ежемесячный рейтинг Clash Royale в японском Google Play, то заметно, как он постепенно снижается. Мы не делали его детального анализа, но очевидно, что сохранять баланс PvP-игры в Японии очень непросто.

Источник: данные из AndroDB

Этот график основан на данных из AndroDB. Средний месячный рейтинг рассчитан на основе дневных рейтингов Google Play. Январский рейтинг рассчитан на основе данных, полученных до 21 января.

3. Успех цифровых карточных игр

Как упоминалось выше, карточные игры пользуются на японском рынке огромным успехом. Эта ситуация напоминает 90-е, когда, под влиянием успеха Magic the Gathering, появились карточные Yu-Gi-Oh! и Pokémon, которые в свою очередь стали популярны по всему миру.

Вот 3 главных причины успеха цифровых карточных игр в 2016:

- Многие подростки, которые сходили с ума от таких игр в 90-е, выросли, но не перестали играть.

- Примерно 5 лет назад, в золотую эпоху Mobage and the Gree, паблишеры выпустили сотни карточных игр, следуя примеру супер-успешных Dragon Collection от Konami. Сегодня эти игры служат основой для многих разработчиков.

- Множество прекрасных художников и студий создают красивых персонажей и монстров для новых историй.

4. RPG в условиях супер-конкуренции

RPG – суперпопулярный в Японии жанр. Они генерируют высокий ARPU и хорошо продаются, а в результате конкуренция в жанре становится очень высокой. Растет стоимость разработки и рекламы растет, и играм, не связанным с популярными франшизами, становится сложнее завоевать рынок. Системы боя усложняются до уровня RPG на PS4 и PS VITA. Презентации игр потрясают стартовыми роликами, полной озвучкой, детализированными 3D-битвами и историей. И хотя многие японские геймеры падки на новые игры в первый месяц после релиза, они, оценив геймплей, быстро пресыщаются и переходят к следующим новинкам.

5. Рост числа азиатских паблишеров

Японские разработчики занимают большую часть местного рынка игр, потому что у японских геймеров есть определенные предпочтения и соответствовать им непросто. Именно поэтому страна и считается очень закрытым рынком.

Однако количество успешных историй от иностранных разработчиков постепенно растет. В прошлом году корейские и китайские издатели выпустили несколько популярных игр вроде Seven Knights (Netmarble), THE KING OF FIGHTERS '98UM OL (OURPALM) и HIT (Nexon).

В целом, при выводе игры на японский рынок очень важно обращать внимание на персонажей и их подачу: прорисовка и голос особенно важны, и азиатские разработчики в последнее время научились с этим справляться.

Игры Seven Knights, THE KING OF FIGHTERS'98 UM OL и HIT

6. Разнообразие монетизационных стратегий

Обычно японские мобильные free-to-play игры, монетизирующиеся через Gacha-модель, показывают новые игровые предметы раз в пару недель или раз в месяц. Такая частота обновлений усложняет управление игровым балансом и раздувает ротацию предметов в игре. Вещи быстро устаревают, теряют эффективность, и период, когда пользователь готов платить в игру, сокращается. Это проблема, с которой встречаются многие игры-долгожители. С другой стороны, в цифровых карточных играх новые товары запускаются раз в 3 месяца, и это достаточный срок, чтобы отладить игровой баланс.

Pokémon Go продемонстрировал новые способы монетизации – инкубатор яиц, «счастливые» яйца, Lure-модуль и приманки. Невероятный успех игры удивил и вдохновил японских разработчиков, которые до этого предпочитали Gacha-модель. Хотя игры, основанные на геолокации, появлялись в Японии десятками еще с начала 2000х, их ARPU был низким и разработчики выбирали проверенную высокодоходную Gacha.

Super Mario Run – это смелая попытка монетизироваться по модели free-to-start. Сложно сказать, соответствует ли результат ожиданиям, но некоторые эксперты считают его хорошим способом заработка на позднем большинстве на японском мобильном рынке.

7. Сервисы для онлайн-игр.

В Японии стремительно развиваются такие компании как Mynet, funplex и другие, специализирующиеся на сервисах для онлайн-игр. Они не разрабатывают игры, а покупают их у других компаний, дорабатывают качество и получают более высокий доход.

Эти компании избегают непредсказуемости, в которой не поймешь, взлетит игра или провалится. С другой стороны, разработчики получают свои проценты от продаж и могут полностью посвятить себя разработке новых тайтлов.

Доходы большинства онлайн-игр падают с течением времени. Когда заработок перестает покрывать издержки обслуживания, разработчики закрывают проект. Однако если вместо этого можно продать игру компании, специализирующейся именно на обслуживании, то проект будет жить дальше и пользователи смогут играть по-прежнему.

В последние годы количество покупок и продаж онлайн-игр стремительно выросло, и этот рынок стал называться в индустрии вторичным. Сейчас на него выходят несколько новых компаний, а Mynet и funplex (дочки GREE) переживают серьезный рост.

Заключение

Все перечисленные выше тренды продолжатся и в 2017 году, а значит, у иностранных компаний появляется больше шансов зайти на японский рынок. Напоследок скажу лишь, что сегмент игр для женщин тоже должен резко вырасти.

Автор: Appodeal