Во вторник 29 ноября в главном конференц-зале Digital October состоялся второй финтех-митап, посвященный теме «Трейдинг в эпоху роботов и биткойна». В ходе мероприятия выступили 3 спикера: управляющий партнер компании Datalogia Федор Пширков, представитель отдела продаж платформы для мониторинга рынков TRData Павел Федоров, а также основатель и CEO нашей блокчейн-платформы Waves Александр Иванов. После завершения серии презентаций спикеры обсудили актуальные технологические тенденции трейдинга в формате круглого стола.

Во вторник 29 ноября в главном конференц-зале Digital October состоялся второй финтех-митап, посвященный теме «Трейдинг в эпоху роботов и биткойна». В ходе мероприятия выступили 3 спикера: управляющий партнер компании Datalogia Федор Пширков, представитель отдела продаж платформы для мониторинга рынков TRData Павел Федоров, а также основатель и CEO нашей блокчейн-платформы Waves Александр Иванов. После завершения серии презентаций спикеры обсудили актуальные технологические тенденции трейдинга в формате круглого стола.

Все фото можно посмотреть в альбоме на странице Facebook.

Презентации

Федор Пширков (Datalogia) — Скачать

Павел Федоров (TRData) — Скачать

Александр Иванов (Waves) — Скачать

Мероприятие организовало сообщество Russian FinTech, в состав которого входят:

- Александр Иванов (CEO Waves Platform),

- Владимир Масляков (CTO тех-хаба «Ключ»),

- Дмитрий Фаллер,

- Мария Попова (Digital October),

- Виталий Цигулев (CEO коммуникационного агентства Digital Finance),

- Наталья Косьянова (event- и медиаменеджер тех-хаба «Ключ»),

- Федор Пширков (управляющий партнер в Datalogia).

Митап открылся выступлением управляющего партнера консалтинговой компании Datalogia Федора Пширкова. Его презентация была посвящена теме: «Algo Revolution 2.0 — эволюция подходов к построению алго-стратегий».

В ходе своего выступления Федор рассказал об истории развития трейдинговых технологий с начала 20-го века вплоть до сегодняшнего момента. Отправной точкой повествования Пширкова стал кейс знаменитого трейдера первой половины 20-го века Джесси Ливермора, заработавшего целое состояние на крахе американского рынка во времена Великой депрессии. По словам Федора, главным инструментом трейдинга в первой половине 20-го века были вычисления и построение трейдинговых стратегий на бумаге. Работали самые простые инструменты и первичный анализ. Один из методов того времени – построение графика на прозрачной бумаге для наложения на другие графики для выявления совпадений и расхождений в трендах. Главным конкурентным преимуществом была информация и доступ к данным.

В 80-х годах использовались системы технического анализа за счет внедрения в трейдинговый процесс терминалов CQG. Минусы терминалов заключались в невозможности их проверки с помощью бэктестинга. В связи с чем стали появляться суперсистемы, стоимость которых составляла 3 тысячи $.

После 2005 года произошел скачек алгоритмического трейдинга. Появились брокерские API. На процесс трейдинга оказывали влияние технологии машинного обучения и анализа больших данных.

В ходе своего выступления Федор привел недостатки сформировавшихся алго-методов.

- Ошибка хайндсайта (hindsight bias) – прогноз, основанный только на ретроспективе.

- Look forward bias. использование трейдинговой информации с задержкой, без доступа в текущей момент времени.

- Data snooping bias. Если есть много систем, то вероятность получения положительного результата случайна.

- Плохие данные. Отсутствие чистоты и асинхронность данных, ведущие к ошибкам в трейдинге.

- Ошибка выжившего (survivorship bias). Обобщение данных лишь на основе положительных результатов.

- Over Fitting. Проблема, возникновение которой обусловлено использованием продвинутых методов анализа. При таком подходе модель может подстраиваться под «случайный шум» и быть ошибочно заточена под результаты, которые невозможно повторить.

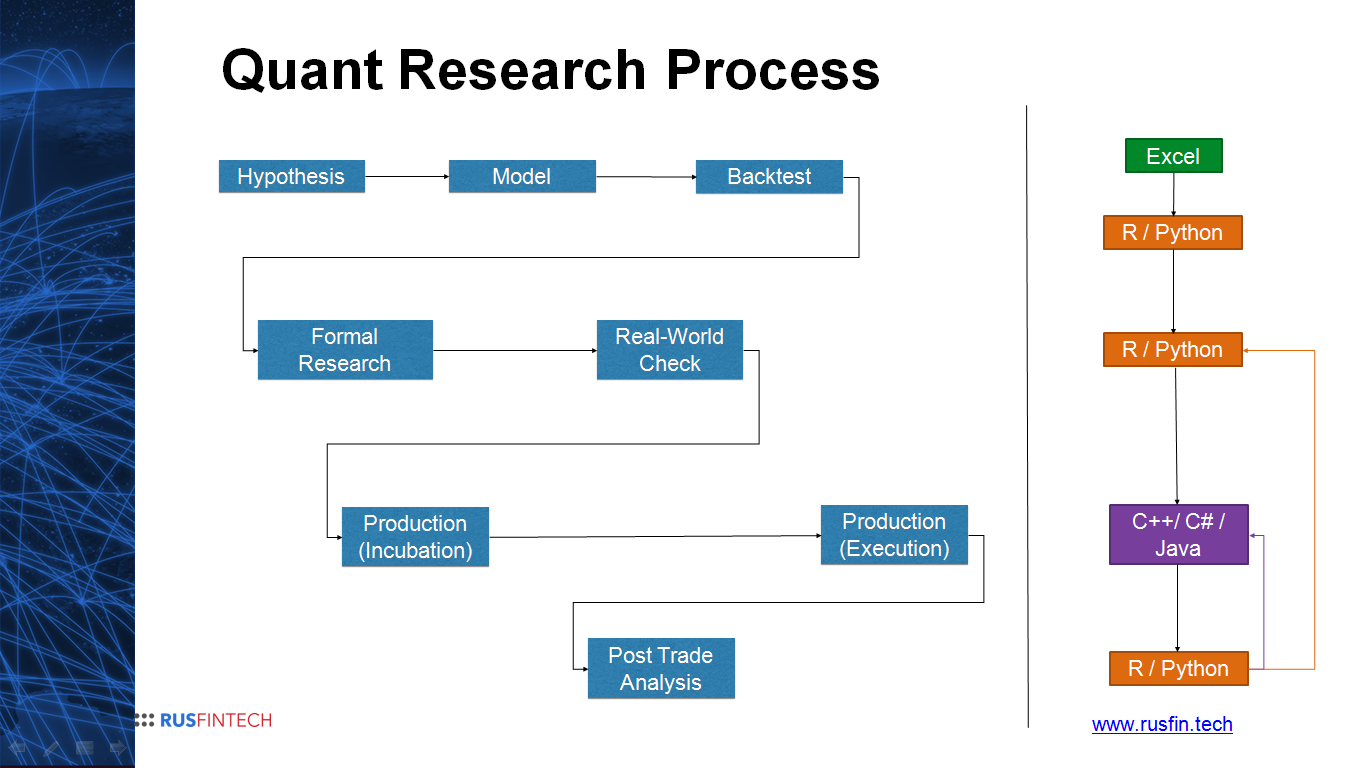

После перечисления проблем Федор привел блок-схему, состоящую из этапов исследований, используемых ведущими игроками рынка. Согласно практике, исследование основывается на данных, наблюдениях, и гипотезах. Затем проводится тестирование гипотез против фактов. Приведенную блок-схему спикер сопроводил перечнем инструментов, которые можно использовать на каждом этапе ее реализации.

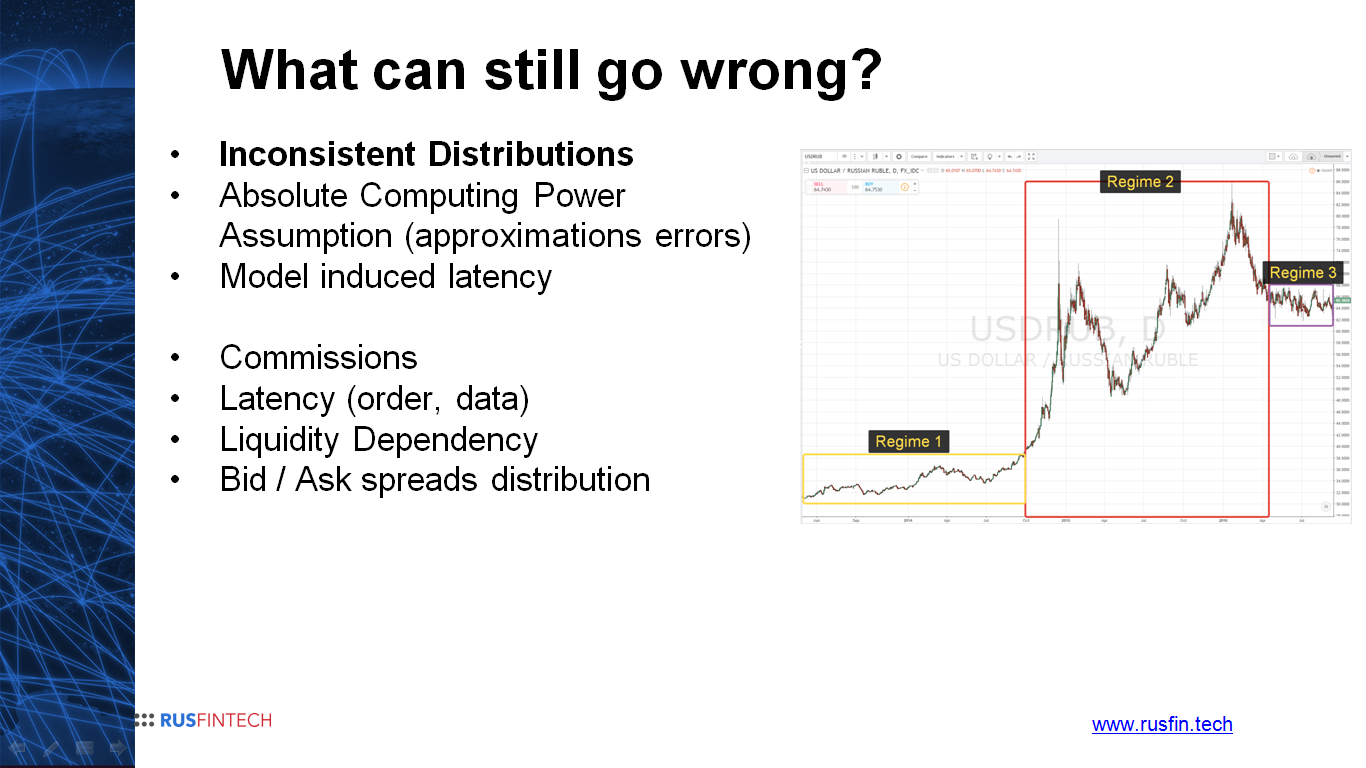

На примере графика, отображающего переход рынка в разные режимы, Пширков выделил возможные «подводные камни» в работе алгоритмических моделей:

- Непостоянное распределение ценового ряда. Если рынок переходит из Режима 1 в Режим 2, модель должна отключиться на основании несоответствия произошедших изменений запрограммированным ожиданиям модели.

- Заблуждение об абсолютной компьютерной силе. Вычисления, которые можно успешно осуществить на этапе тестирования, далеко не всегда могут быть эффективно использованы в условиях реального рынка.

- Требовательная к ресурсам модель будет генерировать задержки, которые станут заметны в самый неподходящий момент.

- Необходимость учета непостоянных комиссий. Необходимость понимания cash flow алгоритмической модели.

Помимо приведенных выше нюансов, Федор также выделил:

- Задержки,

- Ликвидность,

- Спред между Бид и Аск.

Следом за Федором на сцену вышел представитель платформы для мониторинга рынков в реальном времени TRData Павел Федоров.

Павел рассказал о преимуществах решения на фоне актуальных тенденций в трейдинге.

Серия выступлений завершилась презентацией «Криптовалюты: новые перспективы для трейдинга», подготовленной основателем и CEO блокчейн-платформы Waves Александром Ивановым. Спикер рассказал об актуальных тенденциях на рынке криптовалют.

Александр начал с истории рынка биткойнов с момента его появления в 2008 году. Иванов упомянул первую биткойн-биржу Mt.Gox, основанную в 2010 году в Японии французским программистом Марком Карпелесом. Биржа закрылась в 2013 году вследствие наличия уязвимостей технической инфраструктуры и неоднократных выводов средств злоумышленниками. Риску взлома и воровства средств, по словам Александра, подвержены все крупные криптовалютные биржи. В качестве свежего примера Иванов привел августовский взлом Bitfinex с последующим выводом около 70 миллионов $.

Несмотря на все риски, торговые операции с криптовалютами привлекают игроков возможностями для заработка. По мнению Александра, криптовалютный рынок неэффективен. Между биржами существуют арбитражи для обхода финансового контроля. Рынок нерегулируем и очень волатилен. На рынке постоянно меняются режимы.

По мнению Иванова, криптовалютный рынок будет двигаться в сторону регулирования и повышения эффективности. Арбитражные возможности постепенно исчезнут. Будет развиваться высокочастотный трейдинг, появятся торговые сети, аналогичные уже существующим, предназначенным для торговли акциями. На рынок зайдут торговые фонды.

На примере своей платформы Waves Александр описал преимущества блокчейна в трейдинге, заключающиеся в отсутствии доступа бирж к деньгам трейдеров. При таком подходе центральная биржа осуществляет мэтчинг ордеров, а все транзакции происходят на блокчейне.

В ходе своего выступления Иванов перечислил перспективы использования технологии блокчейн на биржевых рынках:

- Рынки, перенесенные на блокчейн, не обладают достаточной скоростью операций, но при этом могут предоставлять прозрачность и децентрализацию бизнес-процессов. В качестве примера Александр привел проект Nasdaq Linq.

- Технология распределенного реестра позволяет объединить процессы взаимодействия между биржами, брокерами, депозитарием, системами клиринга и клиринговыми домами. Блокчейн не может обеспечить быстроту операций, но в рамках этих процессов прозрачность важнее скорости.

В заключительной части своего выступления основатель Waves сформулировал несколько выводов и прогнозов:

- Рынок криптовалют очень неэффективен и на нем можно заработать.

- На криптовалютном рынке эффективен теханализ.

- Хорошо работают арбитражные боты.

- Операции с ценными бумагами будут перенесены на блокчейн. Необходимость в IPO отпадет. Биржевые операции будут осуществляться с помощью смарт-контрактов.

- Произойдет развитие систем взаиморасчетов и биржевого клиринга на блокчейне.

В ходе круглого стола, который начался сразу же после выступления Александра, к основателю Waves присоединились другие спикеры: Федор Пширков и Павел Федоров и CTO тех-хаба KL10CH Владимир Масляков.

Первый вопрос из зала был адресован Александру Иванову. CEO коммуникационного агентства Digital Finance Виталий Цигулев спросил, какими валютными парами торговать наиболее выгодно. Основатель Waves посоветовал попробовать торговлю биткойна к доллару США. Александр рекомендовал обратить внимание на новые криптовалюты, цена которых стремительно меняется. Торговлю биткойнами Иванов рекомендовал в контексте арбитражных возможностей между азиатскими и европейскими биржами.

Один из гостей мероприятия поинтересовался у основателя Waves, какие признаки свидетельствуют о том, что с биржи надо уходить. По мнению Александра, большой объем средств свидетельствует о повышенном риске взлома биржи, а значит безопаснее будет ее покинуть.

Отвечая на вопрос одного из участников митапа, Владимир Масляков отметил, что на российском рынке еще не существует идеального алгоритмического трейдингового софта.

Гостю митапа, поинтересовавшемуся нюансами торговли на криптовалютном рынке, Александр Иванов рекомендовал вкладываться в волатильные валюты. По мнению Федора Пширкова, на криптовалютном рынке возможно применение долгих стратегий при распределении криптовалют и наблюдении за объемами торгов.

Используя дериватив в качестве инвестиционного инструмента на криптовалютном рынке, Федор Пширков рекомендовал внимательно изучать спецификации контрактов и как следует вникать в их работу.

В ходе дискуссии Александр Иванов поинтересовался у Федора Пширкова его мнением по поводу эффективности рынка. Управляющий партнер Datalogia ответил, что утверждение об эффективности рынка означает признание хедж-фондов шарлатанами. По мнению Федора, рынок неэффективен, и в первую очередь, с точки зрения подходов его участников. Подключившийся к диалогу Владимир Масляков отметил, что эффективным рынок делают арбитражеры и HFT-шники.

Последний вопрос из зала был посвящен устойчивости криптовалютных рынков. По мнению Маслякова, уже сейчас криптовалютами можно пользоваться, не прибегая к фиату. При этом криптовалюты все еще не распространены широко. Александр Иванов выразил мнение, что обрушение рынков с помощью новостных манипуляций и действий криптоанархистов невозможно.

Чтобы не пропустить следующий митап RusFinTech, следите за анонсами в нашем блоге, на странице митапа в Facebook или в Telegram-канале.

Автор: Waves