Александр Прохоров. Ведущий аналитик компании Huawei Russia, к.т.н.

Сегодня активно обсуждаются технологии Интернета вещей и перспективы развития рынка, базирующегося на данных технологиях. Судить о том насколько перспективна технология, насколько выгодны вложения в ее развитие, невозможно без численных оценок. И действительно, появилось немалое количество подобного рода оценок и прогнозов в открытой печати от разных аналитических агентств.

Казалось бы, источников достаточно для того, чтобы составить впечатление о размере рынка, перспективах его роста. Однако при более детальном изучении проблемы сталкиваешься с тем, что при обилии оценок между ними практически нет согласованности. В открытой печати цифры по рынку часто даются без описания методики сбора данных, определения границ рынка, его структуры. Разброс в оценках ставит читателя в тупик, снижает степень доверия к данным.

Например, согласно публикации IDC расходы на рынок Интернета вещей (IoT) в 2014 г. составили $655,8 млрд и вырастут до $1,7 трлн в 2020 г. при уровне CAGR 16,9%. По данным Harbor Research, в 2014 г. IoT-рынок составил $180 млрд, а к 2020 г. его объем превысит $1 трлн. По данным Machina Research, размер IoT-рынка в 2014 г. составил $900 млрд, и вырастет он до $4,3 трлн к концу 2024 г. Согласно анализу Strategy Analytics совокупный рынок всех элементов IoT-рынка составит $150 млрд в 2016 г. и вырастет до $550 млрд к 2025 г.

Помимо многократного отличия в оценках обращает на себя внимание и то, что IoT-рынок составляет весьма большую долю от совокупных расходов на ИКТ. Например, по оценкам IDC и Gartner совокупные расходы на ИКТ в 2015 г. составят около $3,5 трлн. Как стыкуются столь оптимистичные прогнозы роста рынка IoT при умеренных прогнозах рынка ИКТ? В данной статье приводится попытка объяснить причины разброса в оценках, привести сравнение в подходах разных аналитиков, помочь читателю в толковании разрозненных данных о рынке IoT.

Количественные оценки и толкование терминов

В начале статьи мы привели различия в финансовых оценках рынка. Действительно, рынок можно считать по-разному, учитывая или не учитывая разные части IT-инфраструктуры, включая те или иные наборы сервисов по внедрению и сопровождению решений. Но количественные оценки числа подключенных IoT-устройств напрямую связаны с определением самого термина IoT. Есть ли у аналитиков согласованный взгляд на этот вопрос? Как, например, они оценивают количество подключенных IoT-устройств в мире сегодня и сколько их появится к 2020 г.? В публикации IoT Analytics приводится сравнительный анализ прогнозов различных компаний на количество подключенных устройств в мире к 2020 г. Согласно данной публикации мнения явно разделились: Global Insight прогнозирует, что таких устройств будет 18 млрд; ABI Research и IDC – около 28 млрд, Cisco и Ericsson полагают, что подключенных устройств будет около 50 млрд. Интересно отметить, что указанные аналитики не только дают разные прогнозы на далекую перспективу, но и по-разному оценивают данные за 2014 г. Например, ABI Research указывает на цифру – 6 млрд, Cisco – 14 млрд. В чем же причина столь разных оценок? Возможно, часть разночтений возникает в не совсем корректном использовании терминов, имеющих отношение к IoT. Например, в некоторых публикациях IoT-решения упоминаются как IoT/M2M или термины M2M и IoT вообще используются как синонимы. Подчас термины «промышленный Интернет», «Интернет людей», «Интернет вещей», «Web вещей», «Интернет всего» используются без уточнения границ вводимых понятий.

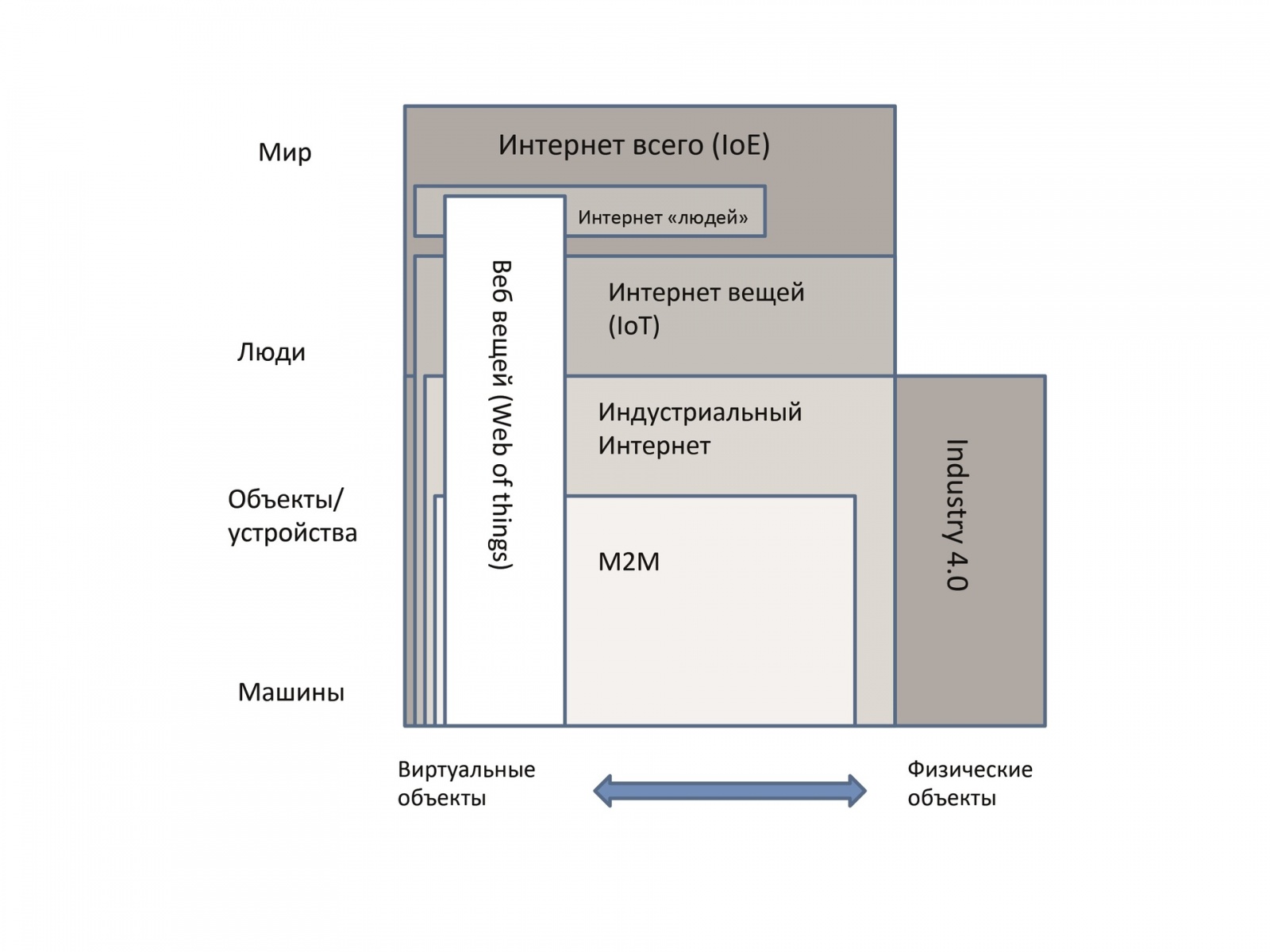

Наиболее наглядное разграничение вышеупомянутых терминов дает схема на рис. 1, приведенная в работе IoT-Analytics.

Рис. 1. Соотношение терминов, связанных с понятием «Интернет вещей» (источник Wikipedia, McKinsey, IoT-Analytics)

В центре схемы лежит M2M-технология, которая известна достаточно давно и в самом общем плане определяется как технология, позволяющая машинам обмениваться данными по проводным и беспроводным технологиям. Согласно рисунку M2M является подмножеством индустриального Интернета (Industrial Internet). Термин «индустриальный Интернет» шире, чем M2M, и описывает технологии, которые концентрируются не только на коммуникациях «машина–машина», но также на предоставлении интерфейса человеку. Множество технологий, описываемое термином Industry 4.0 (термин происходит от четвертой промышленной революции), представляет собой развитие концепции индустриального Интернета и подразумевает создание умных производств, базирующихся на цифровых технологиях, включая облачные вычисления, Интернет вещей, 3D-принтеры и дополненную реальность. Интернет вещей (Internet of Things (IoT)) – шире, чем понятие индустриального Интернета, поскольку включает потребительские решения, например носимые человеком IoT-устройства. По мнению IoT-Analytics, Интернет всего – это пока еще довольно расплывчатое понятие, которое стремится описать набор технологий, обеспечивающих все виды соединений, и таким образом имеет самый высокий охват на рис. 1.

Картину дополняет бокс, описывающий множество технологий, соответствующих термину «Web вещей» (Web of Things, WoT), который пересекается со всеми ранее перечисленными блоками. WoT – это набор сервисов прикладного уровня для создания приложений «Интернета вещей. WoT включает принципы, архитектурные стили и программные шаблоны, которые позволяют объектам реального мира стать частью Всемирной паутины. На рис. 1 также представлен бокс „Интернет людей“ – небольшой объем бокса, видимо, подчеркивает, что количество подключенных устройств, управляемых при непосредственном участии человека, составляет все меньший объем. Но даже при наличии формальной согласованности вышеуказанных терминов остаются разночтения в деталях. Наиболее полно данные расхождения проанализированы в публикации компании IDTechEx. IDTechEx исследовала данные разных аналитиков и дала графическую интерпретацию толкования IoT-экосистемы, подчеркивая, что количественная оценка рынка Интернета вещей зависит от того, как он определяется.

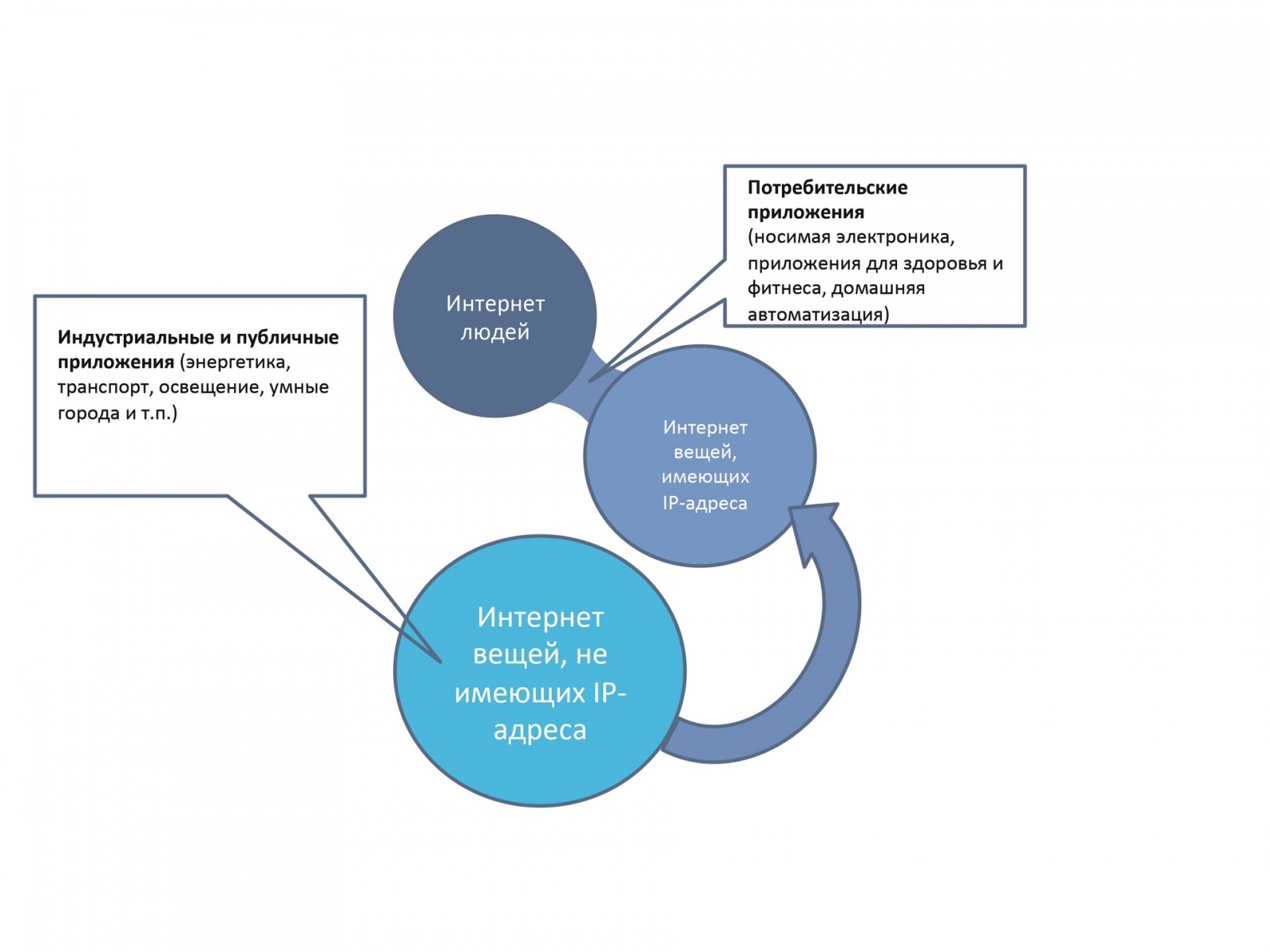

Рис. 2. Таксономия рынка IoT по данным IDTechEx

На рис. 2. показана упрощенная схема (полную схему можно найти в работе) – здесь показаны три подмножества. Первое, самого малого объема, – это так называемый Интернет людей (Internet of People (IoP)), к данному множеству относятся смартфоны и другие персональные электронные устройства с выходом в Интернет. Следующая по радиусу окружность характеризует решения на базе интеллектуальных устройств (вещей), которые включают разного рода датчики для фиксации данных и микроконтроллеры для локальной обработки этих данных. Ключевым моментом является то, что эти устройства имеют IP-адрес и могут взаимодействовать с другими вещами без участия человека. Как видно из рисунка, первая и вторая окружность соединены перемычкой, обозначающей переходную область, которая обладает свойствами обоих множеств, но формально не принадлежит им. Именно к этой области отнесены потребительские приложения, такие как носимая электроника, приложения для здоровья и фитнеса, средства домашней автоматизации. Часть аналитиков относит эти решения к IoT-рынку, часть не относит, ссылаясь на то, что в большинстве этих решений коммуникации требуют участия человека. Следует отметить, что отнюдь не всегда требуются решения на базе IP-датчиков. Существуют, например, очень дешевые решения на базе пассивных RFID-меток, которые по сравнению с классическими IoT-устройствами намного дешевле. И решений, использующих „не IP-вещи“, великое множество. Поэтому третья, самая большая окружность определяет множество специализированных „вещей“, не имеющих IP-адреса на уровне этих „вещей“ и использующих другие сети и другие протоколы обмена данными. Их нельзя в полной мере отнести к IoT, хотя некоторые аналитики относят их к этой категории, что и приводит к разным оценкам IoT-рынка. Тем не менее, как видно из рис. 2, общая тенденция такова, что постепенно происходит переход с решений на базе „не IP-датчиков“ (которые обладают рядом ограничений, включая проблему зависимости от конкретного поставщика) на универсальные решения на базе IP-датчиков. На рис. 2 данный процесс обозначен стрелкой.

Финансовые оценки и структурирование рынка

В предыдущем разделе мы рассмотрели различия в толковании термина IoT и отметили, что данные разночтения могут приводить к различным оценкам объема подключенных IoT-устройств. Когда же мы переходим от анализа количества поставок подключенных вещей к описанию рынка IoT-решений – у аналитиков добавляется дополнительная „степень свободы“ в том, как описывать рынок. Прежде всего, следует напомнить, что аналитические компании используют два типа сегментирования рынков. К первому типу относится подход, при котором все сегменты рынка делят его по некой функциональности, так что все эти сегменты составляют 100%. Например, рынки аппаратного обеспечения, программного обеспечения и IT-услуг вместе составляют 100% рынка IT. Когда же мы говорим, например, о рынках облачных услуг, рынке больших данных, рынке IoT – как правило, мы говорим о взаимопересекающихся рынках. То есть одни и те же серверы, программы, IT-услуги и телеком-услуги могут быть подсчитаны как в рамках рынка больших данных, так и в рамках рынка Интернета вещей или облачных услуг. Поэтому описывая рынок IoT-решений, каждое из аналитических агентств, в принципе, может само решать, от каких базовых рынков и какую долю следует включить в рынок IoT-решений. И при сравнимых оценках на общий объем ИКТ-рынка деление его на взаимопересекающиеся части может быть самым разным. В качестве подтверждения данного тезиса рассмотрим, как определяют границы рынка IoT разные аналитические компании и какие сегменты в него включают.

Согласно данным IDC расходы на мировой IoT-рынок в 2014 г. составили $655,8 млрд и вырастут до $1,7 трлн. Стоимость подключения Интернета вещей и IT-услуг будут составлять основную часть рынка IoT в 2020 г. И вместе они составят более 2/3 рынка IoT в 2020 г. Большую часть рынка (31,8%) составят устройства (модули/датчики).

IDC определяет IoT как сеть сетей однозначно идентифицируемых подключенных устройств (или „вещей“), которые обмениваются данными на базе IP-соединений без участия человека. IDC подчеркивает, что автономное подключение является ключевым атрибутом в определении, и не учитывает в качестве IoT-устройств смартфоны, планшетные компьютеры и ПК. Какие же горизонтальные сегменты IoT-рынка выделяет IDC? Согласно публикациям компании к IoT-рынку помимо аппаратного и программного обеспечения относятся и IT-услуги, и телеком-услуги. То есть рынок IoT находится на стыке IT- и телеком-рынка. Телеком-услуги – это стоимость услуг провайдеров проводной и беспроводной связи для подключения IoT-устройств. К IT-услугам относятся консалтинг, услуги по установке аппаратного и программного обеспечения, системная интеграция, услуги поддержки и сопровождения, обучение, а также услуги аутсорсинга информационных систем, включая облачные услуги.

К аппаратному обеспечению в части IoT-рынка IDC относит различного рода подключенные IoT-устройства (контроллеры, датчики, RFID-теги и другие проводные или беспроводные IoT-устройства). При этом, если устройство, „вещь“ или датчик имеет IP-адрес и автономно подключен к сети в какой-то момент в течение своего жизненного цикла, он подпадает под определение IoT. К сегменту аппаратное обеспечение относятся и другие элементы ИКТ-инфраструктуры (серверы, системы хранения данных, сетевое оборудование, включая коммутаторы и маршрутизаторы, а также аппаратные системы обеспечения безопасности). К категории ПО относится широкий спектр программного обеспечения:

- аналитическое ПО, которое использует данные, собранные с помощью подключенных вещей, для перевода их в информацию для принятия управляющих решений;

- прикладное ПО, которое предоставляет интерфейс пользователю, работает с аналитическими приложениями, обеспечивает функции различного рода отраслевой специфики;

- IoT-платформы – специализированные приложения, которые интегрируют ряд функций и обычно включают: мониторинг и управление подключенными устройствами; сбор IoT-данных, преобразование и управление этими данными, а также разработку IoT-приложений; часть функциональности IoT-платформ может пересекаться с вышеперечисленными категориями ПО;

- программное обеспечение безопасности.

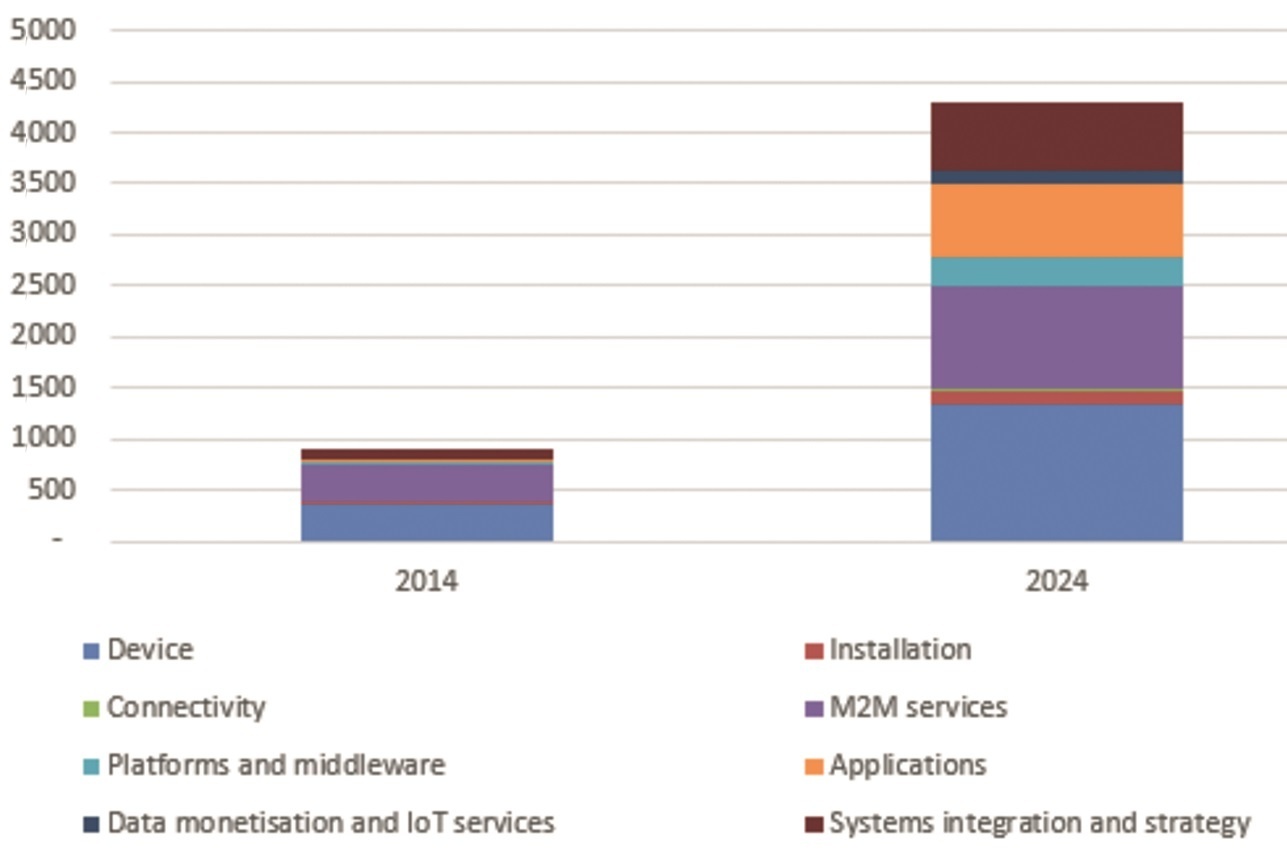

Рис. 3. Прогнозы мирового IoT рынка, $ млрд (источник Maсhina Research, 2015)

Компания Machina Research использует другое сегментирование рынка (см. рис. 3). По данным Machina Research, IoT-рынок вырастет до $4,3 трлн к концу 2024 г., что отражает значительный рост по сравнению с $900 млрд в 2014 г. Как отмечают аналитики Machina Research, основные расходы на IoT включают приложения, профессиональные услуги, M2M-сервисы и устройства. Как видно из рис. 3, компания использует отличную от IDC сегментацию рынка: Device – устройства; Connectivity – расходы на связь; Platforms and Middleware – платформенное ПО и ПО промежуточного слоя; Data Monetization and IoT Services – средства монетизации и IoT-сервисы; Installation – услуги по установке; M2M Services – M2M-сервисы; Applications – приложения; Systems Integration and Strategy – услуги системной интеграции и разработки стратегии. Компании Harbor Research предлагает свой вариант структурирования рынка IoT (см. табл. 1)

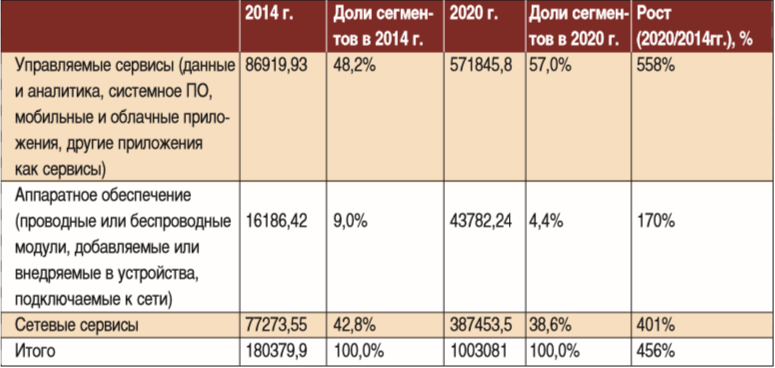

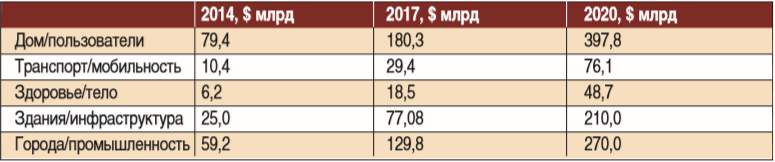

Таблица 1. Прогноз развития рынка IoT, $ млн по данным компании Harbor Research

Здесь категория аппаратного обеспечения в 2014 г. составляет лишь 9%, и ее доля будет снижаться со временем. По всей видимости, в данной методике в аппаратную инфраструктуру не включается та ее часть, которая предоставляется в режиме управляемых сервисов, а именно как IaaS.

До сих пор мы смотрели на горизонтальную структуру рынка IoT-решений. Анализ публикаций на тему вертикальной структуры рынка показывает, что данные разных аналитиков также опираются на разную таксономию. В качестве примера в табл. 2 и 3 показывают прогнозы Harbor Research и McKinsey.

Таблица 2. Вертикальная структура рынка IoT по данным Harbor Research

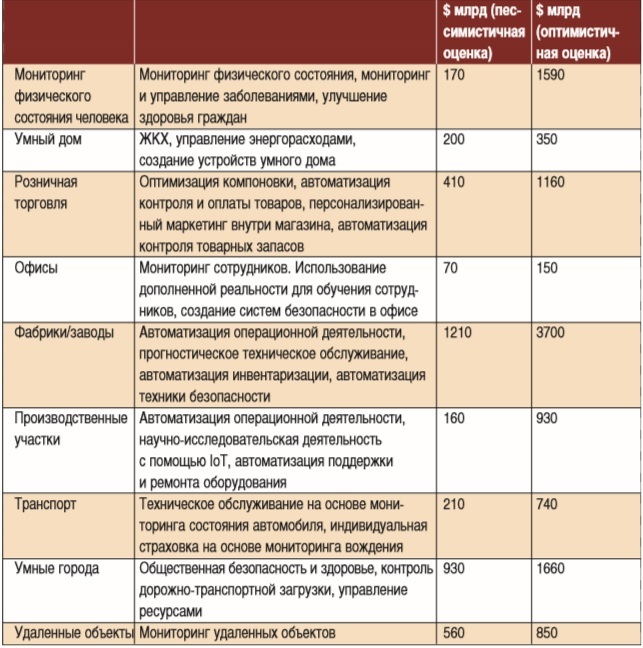

Таблица 3. Вертикальная структура рынка IoT к 2025 г. по данным McKinse

Как видно из таблицы 3, прогноз McKinsey единственный из вышеупомянутых дается с разбросом, причем по некоторым категориям пессимистичная и оптимистичная оценка отличаются в разы.

Выводы

К настоящему времени оценки рынка IoT, предоставленные разными аналитическими компаниями, носят несогласованный характер. Размер рынка может отличаться в несколько раз. Структурирование рынка выполняется по внутренним методикам, что затрудняет сравнение данных от разных аналитиков. Публикации в открытой печати, относящиеся к размеру рынка IoT, как правило, не приводят методики оценки рынка и его структуру, что усугубляет путаницу. Учитывая важность количественного описания IoT-рынка, следует привлечь внимание IoT-сообщества к проблеме. Вендорам, которые являются клиентами аналитических агентств, следует в большей мере влиять на выработку таксономии, на степень ее согласованности между различными провайдерами консалтинговых услуг. Это позволит внести большую ясность в оценки рынка, роли вендоров, которые смогут четче определить свой вклад и свое место на рынке.

Автор: Huawei