Как спрогнозировать потенциальную доходность вложения в недвижимость с учетом срока сдачи новостройки, ремонта, ипотеки, досрочных погашений, инвестиций и много чего ещё?

Даже при поверхностном взгляде на задачу, моментально возникает почти бесконечное множество вопросов:

-

Покупать и/или снимать?

-

Вторичное жильё или новостройка?

-

Брать ипотеку или нет?

-

Стоит ли брать ипотеку под высокий процент, рассчитывая на снижение ставок в будущем?

-

Взять квартиру с готовым ремонтом или без?

-

Если новостройка, то вкладываться ли на этапе строительства или ждать сдачи дома?

-

Как при этом всём распределить свободный денежный поток и досрочные погашения?

-

И множество других, а также различные комбинации приведенных выше.

Иногда эти вопросы кажутся запутанной головоломкой, усложненной не только рыночными условиями, но и личными обстоятельствами: размером дохода, наличием накоплений, временными ограничениями и личными предпочтениями. Решить, какой вариант окажется наиболее выгодным с финансовой точки зрения, весьма непросто.

В подобной ситуации оказался я сам в начале 2024 года, когда встал вопрос о том, что делать с накоплениями и уже имеющейся квартирой в области. К моменту покупки ставка по ипотеке была 17%, а семейная ипотека — 6%. Выбор стоял между покупкой однокомнатной квартиры ради прописки в Москве и сдачи в аренду, покупкой новостройки под семейную ипотеку и вторичного жилья с ипотекой по рыночной ставке. После оценки размера своих потенциальных накоплений в каждом сценарии с учетом будущих расходов и ежемесячного дохода и сравнения результатов, стало очевидно, что покупка вторичного жилья под "дикие" 17% (сейчас уже 29%, ахах) как минимум не хуже варианта с шести процентной семейной ипотекой, что, согласитесь, несколько контр интуитивно.

Далее рассмотрим калькулятор-таблицу для расчёта доходности различных вариантов вложения в недвижимость, которая проверена на практике. Стояла задача свести все самые важные параметры в одно место - расчет ипотеки с досрочным погашением, прибыль от возможных инвестиций и сдачи в аренду, учет ремонта и срока сдачи жилого дома, поправка на инфляцию и другие нужные мелочи. Игнорировались различные мелкие расходы, такие как налоги, страховки и прочее, многие из которых можно при желании вручную прибавить к другим статьям. Таблицу можно легко "докрутить" под свои нужды. Копируйте таблицу себе, вносите правки под свои потребности, надеюсь, будет полезна.

Почему стоит читать дальше?

В интернете можно найти много разных калькуляторов на тему недвижимости. Все, которые удалось найти, затрагивают только часть вопросов, например, часто фокусируясь только на выплатах ипотеки. Список лучших ресурсов приведен в конце статьи.

Про трудности моделирования

Как определить, какой из вариантов вложения самый выгодный в денежном выражении? Для этого необходимо понять, какой из них принесет наибольшую прибыль через определенное время, при этом исходные данные для всех вариантов остаются одинаковыми. Так же важно учесть инфляцию, чтобы не только сравнивать варианты друг с другом, но и посмотреть на будущие накопления относительно их покупательной способности.

Вообще, гадание на тему будущего - дело неблагодарное, но моделирование на основе трендов и закономерностей - штука более осознанная. Главное - помнить, что в основе любого расчета лежат определенные допущения, а погрешность сильно увеличивается с ростом горизонта планирования. Больше подробностей будет приведено ниже.

Еще одна сложность заключается в необходимости сравнения различных типов жилых помещений. Например, как оценить инвестиционную привлекательность квартиры в современном жилом комплексе по сравнению с квартирой в доме, построенном 25 лет назад? Допустим, обе квартиры имеют одинаковую площадь и стоимость, а ремонт будет выполнен примерно одинакового качества. Но вторичка находится ближе к центру, а новостройка на окраине. В новостройке новее электрика и система канализации, более новые и приятные подъезды, но сам район, как это часто бывает, только начинает развиваться. Разный контингент соседей. Видно, что дело не ограничивается финансовой стороной вопроса, однако численная оценка этой стороны поможет в дальнейшем сделать правильный выбор.

Исходные данные

Давайте рассмотрим, какую информацию нужно предоставить калькулятору для проведения необходимых расчетов. Все ячейки, которые нужно заполнять вручную, закрашены зеленым. Ниже приведен список параметров, остающихся постоянными на протяжении всего срока расчетов.

|

Параметр |

Описание |

|---|---|

|

Стоимость покупки (готовая или строящаяся недвиж.) |

Цена, по которой куплена недвижимость. Считается, что это рыночная цена, т.е., не завышена и не занижена. Условно, если выставить квартиру на продажу сразу после покупки, её можно продать примерно за столько же, не теряя в стоимости. |

|

Общая площадь, м² |

Жилая площадь помещения. |

|

Первоначальный взнос на ипотеку |

Сумма которую нужно сразу отдать банку для получения ипотеки. |

|

Добавка за сдачу (если новостройка) |

Чем больше времени до завершения строительства купленной новостройки, тем больший дисконт при покупке. Будущее повышение цены к моменту сдачи дома относительно цены покупки можно учесть в этой ячейке. Обычно это от 5 до 15% при сроках сдачи через 2-3 года. Точных цифр никто не знает (так же как никто не знает будущего), в игру вступает множество факторов: если заявленная застройщиком цена завышена, то эффекта повышения в момент сдачи может вообще не быть. Если покупка происходит у проблемного застройщика, то при удачном завершении строительства повышение цены может быть и на 30% (так было у автора статьи, который покупал квартиру у проблемного Мортона, которого выкупил ПИК и всё-таки достроил многострадальный дом в Балашихе). Пример: квартира куплена в новостройке на этапе строительства со задачей через два года за 15 млн. Предполагается, что после сдачи дома в эксплуатацию и к моменту начала ремонта рыночная цена увеличится на 15%, т.е. на 2.25 млн. Итого в ячейку записывается 2.25 млн. |

|

Стоимость ремонта |

Стоимость ремонта полностью добавляется в цену квартиры, равномерно распределять от даты начала ремонта до момента завершения. Если была куплена новостройка, то деньги, отложенные на ремонт, инвестируются на срок до получения ключей. Для упрощения расчетов доходность берется как для рисковых активов, однако, ввиду непродолжительного срока вложения, правильнее брать доходность депозита. В будущем исправим. |

|

Дата покупки |

Дата покупки, учитывается только месяц и год. |

|

Дата сдачи новостройки и/или начала ремонта |

Дата начала ремонта. Если новосторойка на этапе стройки - дата получения ключей и начала ремонта. |

|

Дата окончания ремонта |

Дата окончания ремонта и готовности жилья к заселению. |

|

Ежемесячные отчисления |

Сколько средств остаётся после вычета всех регулярных расходов, не связанных с недвижимостью. Эта сумма будет ежемесячно тратится на аренду и/или коммунальные платежи и платежи по ипотеке. Остаток вместе с доходами от сдачи и инвестиций будет формировать свободный денежный поток. |

|

Увеличивать ежемес. отчисления на величину инфляции |

Каждый месяц размер средств, которые нужно отложить, увеличивается на размер инфляции (например индексация заработной платы). Это позволяет распределить расходы более равномерно на длинном горизонте, но потребует больше дисциплины. |

|

Прибыльность инвестиций, % |

Годовая прибыльность вложений, накапливаемых каждый месяц со свободного денежного потока. Это может быть вложения в фондовый рынок (можно взять историческую доходность 12%), некий комбинированный портфель активов, дающий доходность размером с инфляцию, либо вклад с доходностью чуть ниже инфляции. Чем короче горизонт планирования, тем консервативнее должны быть инструменты инвестирования. Например при расчетах на ближайшие 3 года разумно будет использовать депозит. |

|

Среднее значение инфляции, % |

Нас интересует некоторое среднее значение инфляции в стране, чтобы оценить хотя бы примерно какой будет покупательная способность накопленных средств в будущем. Для этой цели можно взять официальные средние значения инфляции (за неимением лучших источников данных). |

|

Срок ипотеки, мес |

На сколько месяцев взята ипотека. Поставить 0 если ипотеки нет. |

|

Суммарный изначальный капитал |

Справочная информация о сумме средств, имеющихся на руках перед началом отсчета, за счет которых был сделан первоначальный взнос, ремонт, и разовые погашения ипотеки. Важно, чтобы эта сумма была одинаковой для всех вариантов в сравнении! |

Так же нужно заполнить немного переменных данных в четырех зеленых столбцах:

|

Параметр |

Описание |

|---|---|

|

Ежемес. расходы на жильё |

Расходы включают все регулярные платежи по коммунальным услугам и/или аренде съемного жилья. Можно заполнить одинаковым значением по всему столбцу или спрогнозировать будущие индексации. |

|

Ежемес. доходы от недвиж. |

Чистый ежемесячный доход от сдачи недвижимости в аренду. Та прибыль, которая остается после покрытия всех расходов на ремонт и содержание сдаваемой площади, комиссии за управление если есть. Можно заполнить одинаковым значением по всему столбцу или спрогнозировать будущие индексации. |

|

Ставка ипотеки |

Ипотечная ставка. Можно учесть возможность рефинансирования ипотеки по сниженной ставке, если ожидается снижение ключевой ставки в стране. Подобные спекуляции на тему будущего могут быть неточны, но иметь возможность рассмотреть различные варианты бывает полезно. Например, автор статьи взял ипотеку под 16 годовых и предполагает, что через год ее начнут постепенно снижать (пожелаем ему удачи). |

|

Раз. погашения ип. тела |

Разовые погашения тела ипотечного кредита могут быть учтены вручную в любом месяце и на любую сумму. Например, средства от продажи имеющейся квартиры или закрытия долгосрочного вклада, которые будут на руках, скажем, через пол года или год. |

Моделирование будущих доходностей

Итак, все исходные данные заполнены, посмотрим, что считает таблица. Первые три столбца - ипотека:

-

Ип. платеж - сколько нужно заплатить в текущем месяце по ипотеке

-

Пог. кредита - сколько из ежемесячного платежа идет на выплату процентов

-

Рег. погашение тела - сколько в текущем месяце пошло на погашение тела долга. Сюда будет прибавлена сумма разогого погашения, введенного в столбце "Раз. погашения ип. тела"

-

Рег. отчисления капитала - приводится величина регулярного взноса. Это ежемесячная сумма, которую надо отложить. Если включена опция индексации своих отчислений, то каждый месяц величина будет расти.

-

Свободный ден. поток - сколько остается каждый месяц на инвестиции после получения дохода от недвижимости, выплаты ипотечного взноса и других расходов.

-

Добавка за постройку и ремонт - здесь можно проследить как стоимость ремонта или строительства постепенно создает добавочную стоимость купленной недвижимости

-

Стоимость недвижимости - стоимость с учетом всех добавок и роста рынка недвижимости. Последнее - весьма сложно оцениваемый параметр, метод смотри в приложении

-

Инвест. накопления - все, что

нажито непосильным трудомудалось накопить на вкладе или брокерском счете. Там же будут временно отображаться деньги, отложенные на ремонт. До начала ремонта на них можно успеть немного заработать. -

Остаток ипотеки - величина непогашенного ипотечного кредита. Она будет вычтена из суммарных накоплений как долг. В теории считаем, что квартиру можно продать в любой момент по рыночной цене и за счёт полученных средств сразу погасить ипотеку.

-

Суммарные накопления - сумма накопленных средств со всех прибылей минус все расходы и долги.

-

Сум. накоплений c поправкой на инфляцию - самая важная цифра! То же самое, что предыдущее значение, но переведенное в цены будущего. Тут как раз используется значение средней инфляции. Если задача стоит в сравнении между собой различных вариантов вложений, то можно обойтись без этого подсчета. Но если надо так же посмотреть на накопленную сумму отдельно, оценить на что ее можно потратить, то нужно учесть, что цены на продукты потребления через 5 или 10 лет значительно вырастут по сравнению с текущими. Это эквивалентно тому, что стоимость накоплений будет уменьшаться на размер инфляции каждый месяц. При сроках планирования более трех лет разница между текущими ценами и будущими может быть уже существенной.

Примеры

В таблице приведен пример сравнения вложений в разные варианты недвижимости при наличии одинаковых условных 15 млн. "на руках". Варианты расположены на вкладках, можно посмотреть каждую вкладку, сравнить накопленную сумму, быстроту погашения кредита и другие параметры, кому что важнее. Все цифры и исходные данные весьма условные, при желании их можно уточнить. Основная цель - показать варианты расчета различных сценариев на примерах.

Вторичка - покупка вторички для личного пользования. Берется рыночная ипотека 17%, 10 млн. на первоначальный взнос, 5 млн. на ремонт. Ремонт начинается с даты покупки и длится 6 месяцев. На время ремонта жилье нужно снимать.

Плеханова 11 - покупка новостройки для личного пользования, сдача только в 2026-ом, но квартира сдается с отделкой, нужно потратить 1 млн. за месяц на мебелировку. Допустим, берется семейная ипотека 6%, 14 млн. на первоначальный взнос, 1 млн. на ремонт, который инвестируется на время строительства. На время ожидания жилье нужно снимать.

Для сдачи в аренду - покупка вторички-однушки для сдачи в аренду, все время для личного проживания нужно что-то снимать. Допустим, берется рыночная ипотека 17%, 12 млн. на первоначальный взнос, 3 млн. на ремонт. Ремонт начинается с даты покупки и длится 4 месяца.

Замечания

Про расчет стоимости недвижимости

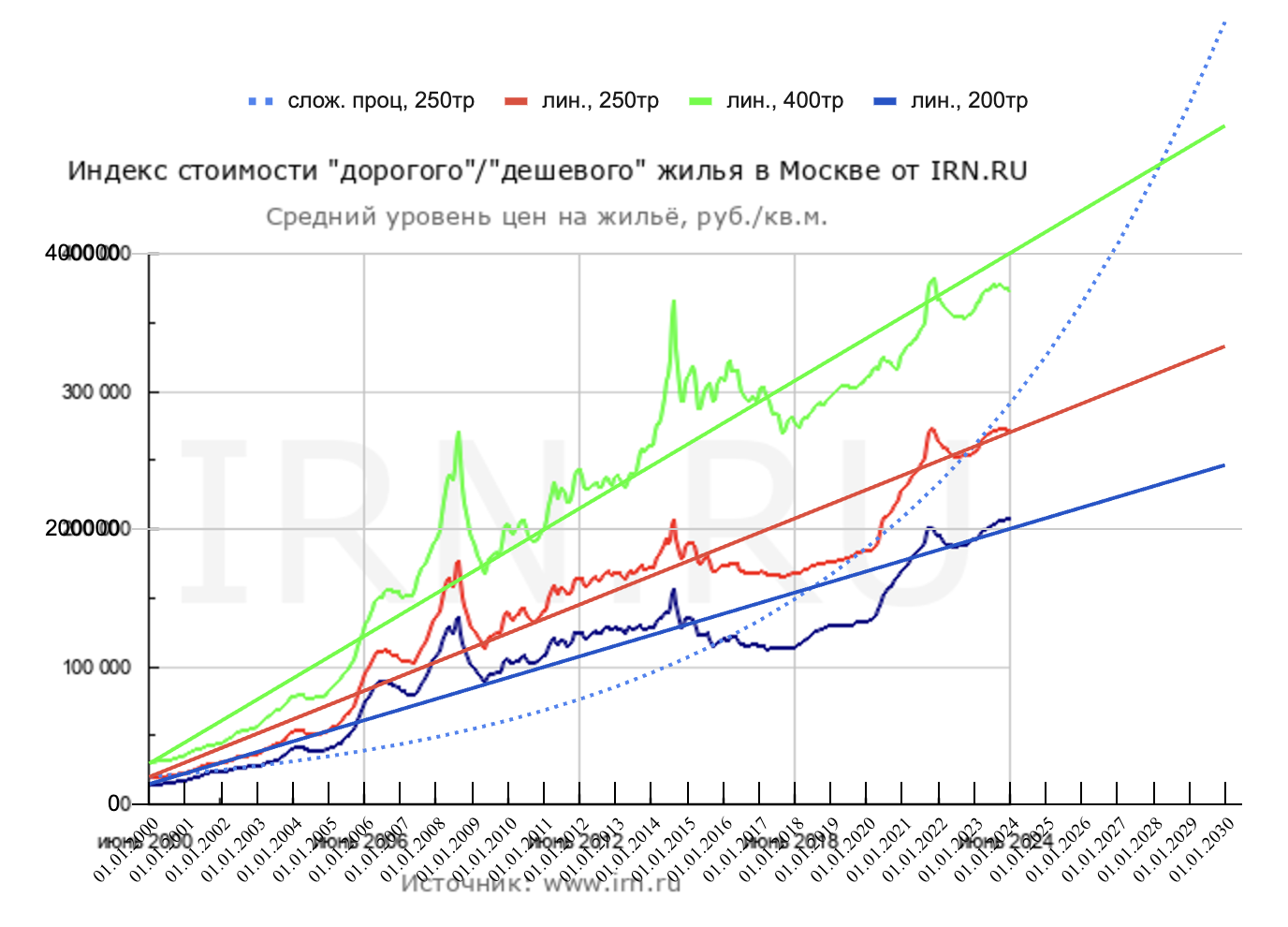

На вопрос о том как расчитать стоимость недвижимости в будущем чаще всего можно найти предложение использовать формулу сложного процента. Принято считать, что недвижимость, как и все товары, дорожает на размер инфляции, значит нужно взять и увеличивать стоимость квартиры каждый год на величину годовой инфляции. Отлично, берем данные с irn.ru: квадратный метр в 2000-м году стоил примерно 20000, подбираем на глаз размер средней инфляции 11,8% и получаем что тот же метр в 2024-м будет стоить 290826. На графике это синяя пунктирная линия и она в 2024-м году совпадает с красной - средней стоимостью метра в москве. Но хорошо видно, что эта формула очень далека от реальной цена, которая была в промежутке между 2000 и 2024-м. Так же кривая резко взлетает после 2024-го, что выглядит совсем нереалистично.

Глядя на графики, кажется более реалистично описать изменение цены метра линейной зависимостью. Чем проще правило - тем оно универсальнее. Я подобрал коэффициенты таким образом, чтобы на выбранном 24-ч летнем интервале прямая проходила через крайние точки красной исторической кривой. На вид она близка к линейной аппроксимации кривой - где-то кривая выше, где-то проходит ниже. Далее, если смещать текущую (в 2024-м) цену метра ближе к дорогому или к дешевому жилью, то получаем вполне адекватные линейные аппроксимации соответствующих кривых (зеленая и синяя). Теперь достаточно задать текущую стоимость метра конкретной квартиры и получится линейный прогноз ее цены. Для примера взята квартира стоимостью 400 т.р. за метр и 200 т.р. в 2024-м. На графике это линии зеленого и синего цвета и они неплохо ложатся на соответствующие исторические данные о цене "дорогого" и "дешевого" жилья.

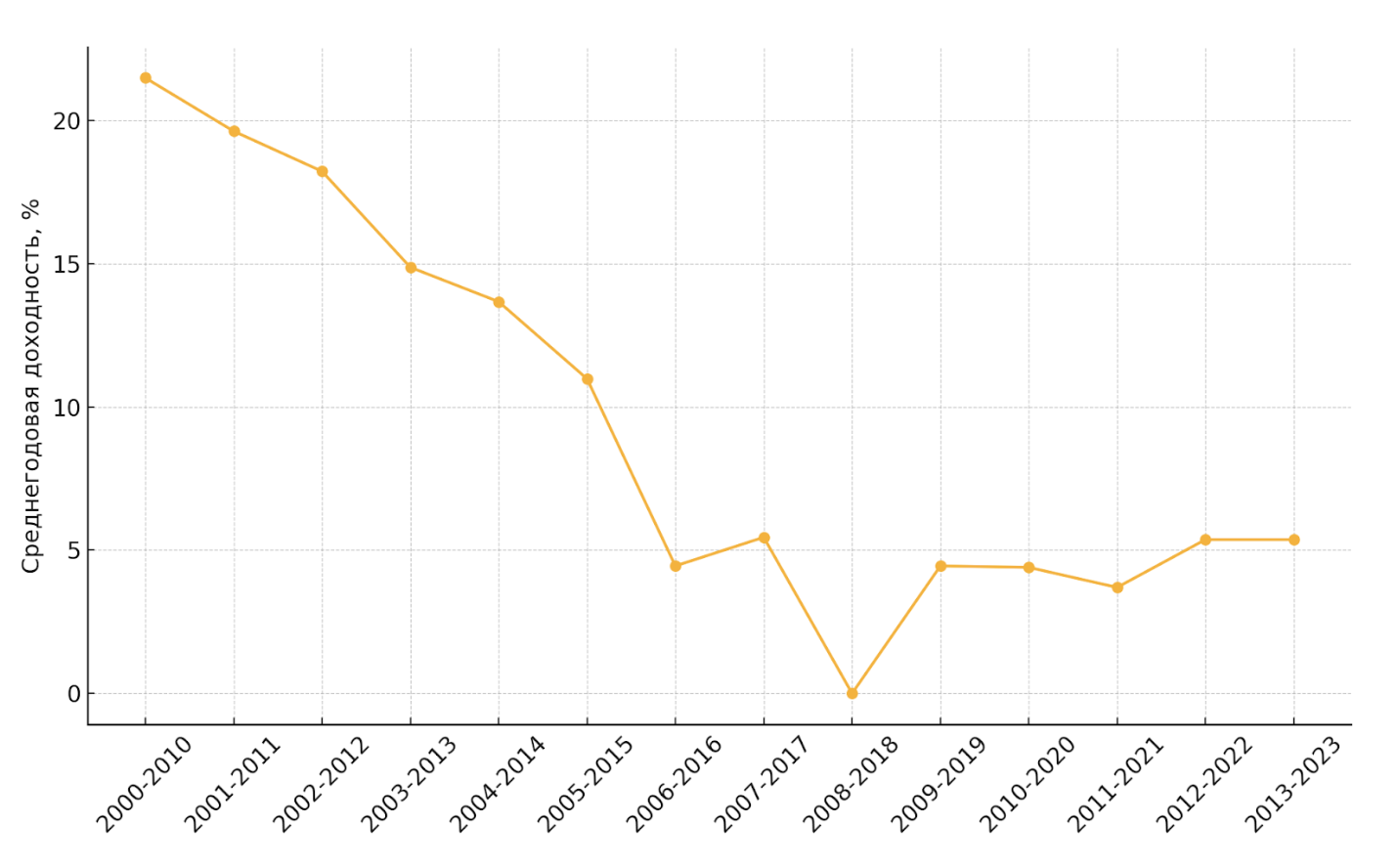

Историческая доходность недвижимости

Может возникнуть ощущение, что линейное приближение - слишком консервативный подход для цены недвижимости, которая, кажется, гораздо сильнее растет в цене за последние годы. Однако, если построить раллирующие доходности за десятилетние периоды с 2000 года, то можно увидеть, что на самом деле большие доходности в недвижимости были только до 2006 года, с 2007 ни на одном 10-летнем горизонте не было доходности больше 5%. Будет ли сохраняться такая доходность длительное время или это временное падение - неизвестно. Необходимо уитывать влияние множества факторов. Например, темп ввода нового жилья, который, именно до 2017-го отставал от текущих темпов.

Полезные ресурсы

Калькулятор сайта welfare-economy.com

Простой калькулятор инвестиций в жилую недвижимость без ипотеки и прочих факторов.

Калькулятор ТЖ

Красивый, но тоже очень простой калькулятор, помогающий ответить на вопрос гасить досрочно ипотеку или положить эти деньги на вклад.

Инвестиционный калькулятор Дом.рф

Новый и довольно любопытный инструмент от Дом.рф, много функций и возможностей, но использование только по подписке!

Чем хорош:

-

Кажется, довольно точно считает затраты на ремонт, проверял по своим

-

Можно учесть всякую мелочь вроде налогов и расходов на риэлтора

Что с ним не так:

-

Чтобы сделать хоть один расчетик нужна подписка!

-

Все формулы скрыты от пользователя, в официальном документе полезной информации мало :(

-

Стоимость даже дорогущего ремонта не влияет на стоимость продажи даже после непродолжительного проживания. Возможно пофиксят.

-

Их методика предполагает очень большую доходность - больше 10% в течении следующих 10 лет, такие доходности в недвижимости были только у тех, кто купил до 2005 года, строили тогда еще меньше чем сейчас, а деньги у людей были. Конечно угадать повториться такой сценарий или нет невозможно, но показывать именно такой вариант из всех возможных своим потенциальным вкладчикам банку, очевидно, выгодно.

Автор: andrybin