Если вы пользуетесь Телеграмом, то вы знаете: он просто кишит крипто-гуру, которым не терпится поделиться с вами советом по покупке самой новомодной и перспективной монеты, ракетой рвущейся к небесам. В этой статье мы разбираемся, почему к этим советам вряд ли (кхм) стоит прислушиваться.

Типичная история криптанского успеха звучит как-то так: вовремя вложил сэкономленные на школьных обедах деньги в самый перспективный новый коин, тот ракетой стрельнул «to the moon», инвестор «сделал иксы» – и теперь катается по улицам родного Северодвинска на сверкающей Ламбе.

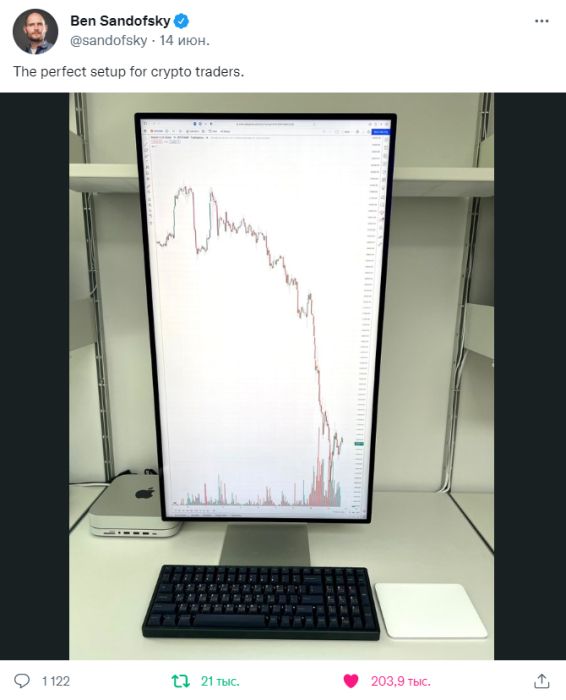

Лелеющие подобного рода мечты криптоинвесторы с любовью называют друг друга «дегенами» (да, вы правильно поняли, от какого слова образовано это сокращение). На практике, правда, чаще всего у них выходит немного другая история.

В мае 2022 года Сэм Кэллахан выложил статью Coinbase and the Insider Exchange Dump, которая призвана немного приоткрыть завесу тайны и объяснить систематически печальные повороты в судьбе крипто-дегенов. Давайте в этой теме попробуем разобраться и мы.

Щиткоины – двигатель прогресса

Чего хочет любая криптобиржа? Явно не того, чтобы вы купили на ней Биткоинов, быстренько вывели на свой холодный кошелек, и тихо-мирно ходлили их до момента окончательной победы идеалов шифропанковской криптоанархии. Напротив – криптобиржа, конечно же, мечтает о том, чтобы вы постоянно и самозабвенно предавались крипто-трейдингу, обеспечивая для нее тем самым беспрерывный поток вкусных комиссий.

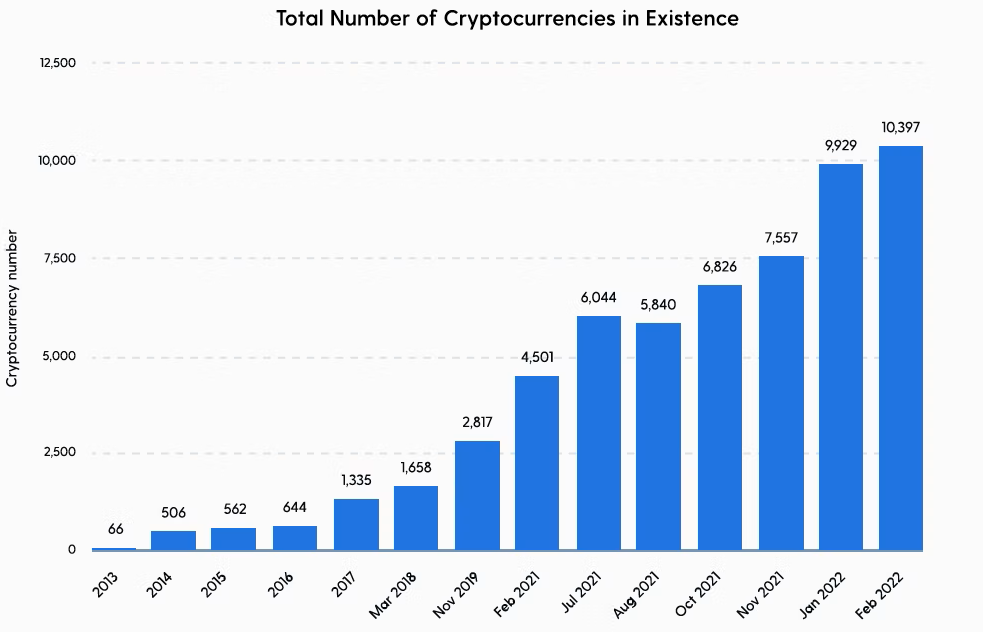

Поэтому криптобиржи всячески приветствуют появление новых популярных криптовалют, обладающих в разы большей волатильностью, чем скучный (по меркам криптанского мира, конечно же) Биткоин. Больше щиткоинов => выше трейдинговый энтузиазм дегенов => более нажористые комиссии оседают в карманах самой биржи.

Но даже если вы не деген, а просто вдумчивый долгосрочный криптоинвестор – то такое буйное многообразие разных коинов всё равно должно вселять в вас некое беспокойство. А вдруг вы в свой портфель набрали самых плохих монет с сомнительным будущим – в то время как самые безумные прибыли получают держатели новомодных хайп-проектов?

В конце концов, «хит-парад» самых крупных и успешных криптовалют выглядит довольно пёстро: каждый год туда врываются какие-то новые монеты – очевидно же, что инвесторы именно в них наслаждаются самыми приятными «иксами» в своем портфеле!

Если вы и правда страдаете FOMO-синдромом от упущенных выгод инвестирования в каждую новую появляющуюся крипто-вундервафлю – то в следующем разделе мы попробуем вас от него избавить.

Кто сможет обогнать Биткоин?

Давайте на примере Coinbase (одной из крупнейших криптобирж в мире) посмотрим, насколько выгодной оказывается погоня за «самыми более лучшими» коинами на долгосрочном горизонте. Сравнивать, понятно, будем с золотым стандартом криптомира – с Биткоином.

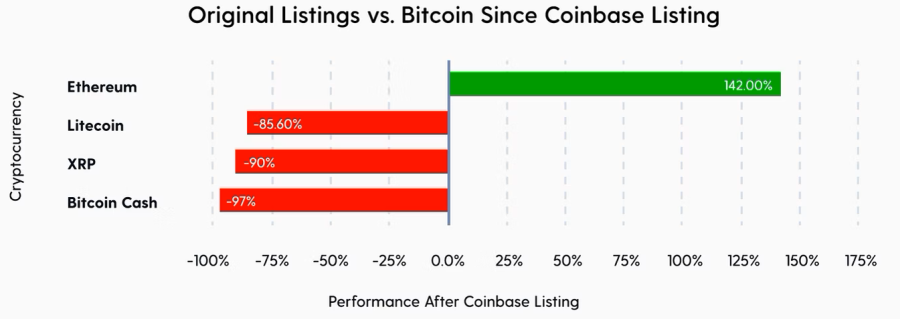

Для начала поглядим на результаты самых старых альткоинов, которые начали торговаться на Coinbase раньше других монет.

Как видим, только Эфир оказался «молодцом» и смог обогнать Биткоин – остальные три монеты практически полностью обесценились по сравнению с BTC (на 85–97%).

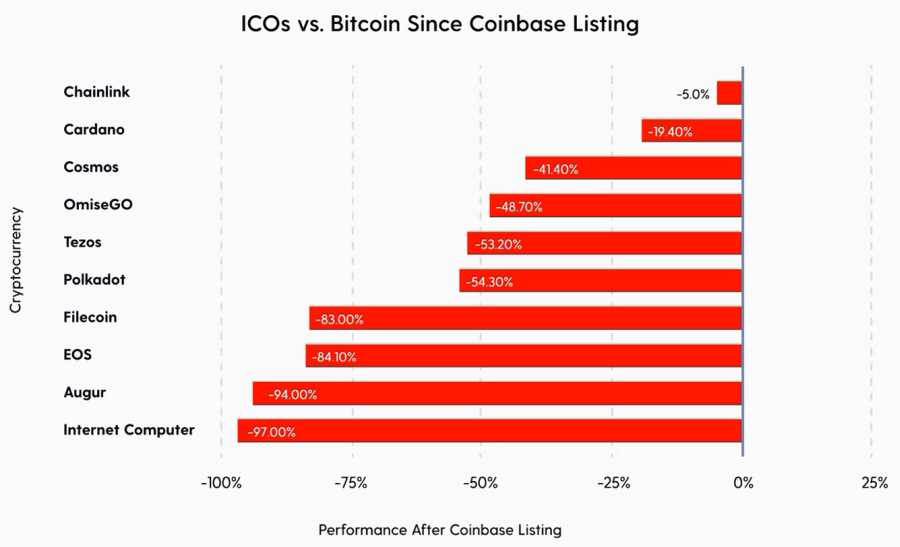

Если взглянуть на рожденные в ходе громких ICO (Initial Coin Offering – первоначальный выпуск монет, настоящий бум которых пришелся на 2017 год) криптовалюты, то их результаты тоже не поражают воображение: средний ICO-токен с момента листинга на криптобирже отстает от Биткоина на 58%.

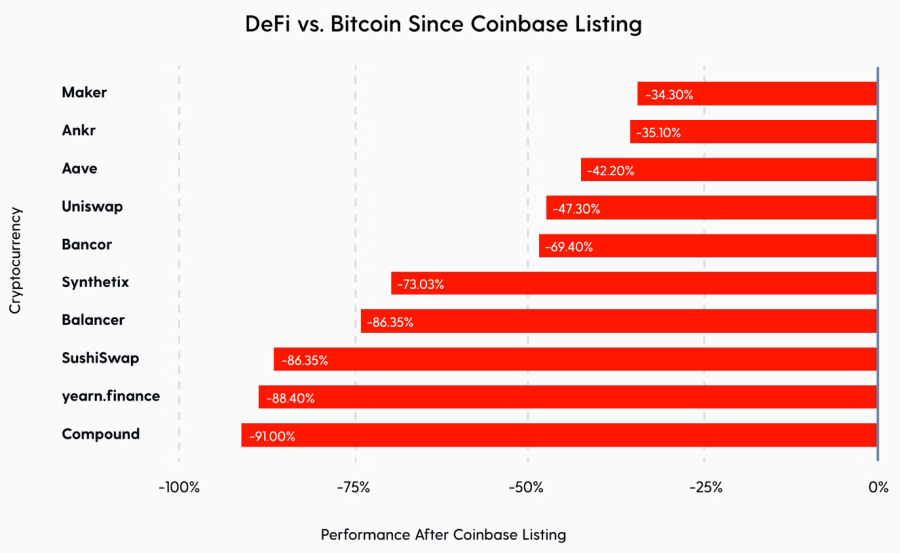

Так, ну если с ICO-ракетами не вышло – то, может быть, DeFi-проекты (Decentralized Finance – проекты, призванные оказывать традиционные финансовые услуги, но в децентрализованном виде прямо на блокчейне), пережившие бурный расцвет в 2020–2021 годах, таки дали жару? Увы, и тут среднее отставание от Биткоина с момента листинга приближается к 62%.

Кто и зачем обувает криптанов

Согласитесь, это очень странно: как так получается, что новые (стильные, модные и молодежные) криптовалюты настолько массово всё время проигрывают старому и унылому Биткоину? Если интуиция вам подсказывает, что без происков коварных рептилоидов тут не обошлось – то вы совершенно правы!

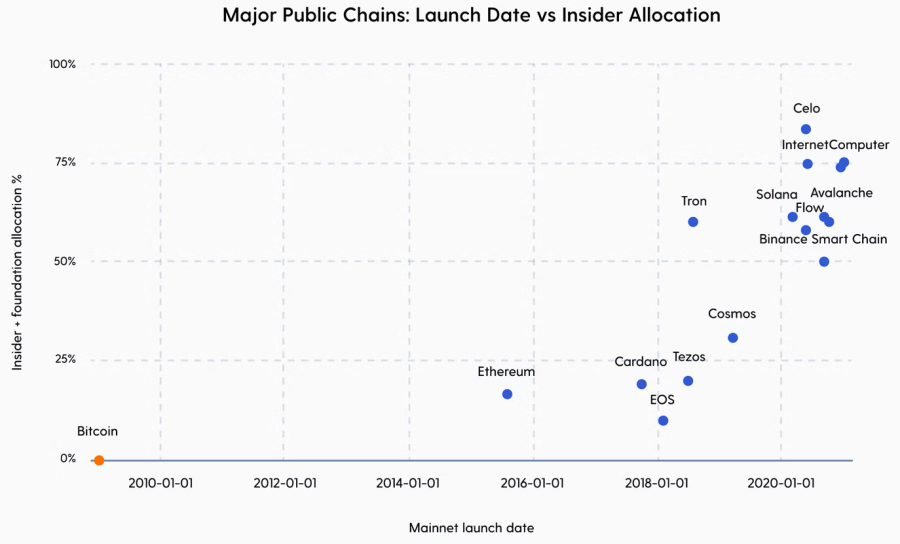

Немного света на происходящее может пролить следующий график, который показывает, какую долю из всего пула выпускаемых монет оставляют себе инсайдеры криптопроектов.

Как говорится: чем дальше в лес (по дате) – тем более жирный кусок пирога оставляют у себя на кармане инсайдеры. Но оставляют, понятно, не просто так «на память» – а исключительно последующего обогащения для.

Вот автор статьи и намекает нам, что листинг новых монет на крупных биржах типа Coinbase – это не что иное, как начало процесса обкэшивания инсайдеров об рядовых биржевых хомяков. Ну и чем больший объем готовы инсайдеры на волне хайпа засадить в биржевой стакан – тем хуже для динамики котировок этих коинов.

Интересно, что присосаться к этому процессу обувания хомяков стремятся не только самые крупные ретилоиды, но и всякие звероящерицы поменьше. Так, на той неделе американский регулятор SEC предъявил обвинение бывшему сотруднику Coinbase в инсайдерской торговле: тот, не мудрствуя лукаво, заранее закупался вместе с корешами криптовалютами, которые вот-вот должны были получить листинг на криптобирже – заработав, таким образом, лишние миллиона полтора долларов на подскоках их котировок, которые обычно происходят сразу после листинга.

А как же индексное инвестирование?

Тут нужно сделать оговорку, что автор оригинальной статьи – отъявленный Биткоин-максималист с горящими (в буквальном смысле) глазами, который явно хочет все факты подтасовать в угоду любимому BTC. Ну, вы поняли – чтобы Биткоин один стоял в центре в белом пальто, а все остальные альткоины стыдливо щемились по углам.

Поэтому неплохо бы проверить еще пару независимых источников. На один из них ссылается сам автор – это большое исследование от Jump Crypto, в котором проанализировали базу данных по более чем 3700 криптовалют. И сделали вывод: при покупке новых коинов по достижению ими порога хотя бы в $20 млн капитализации и удержании на горизонте года, в 84% случаев инвестор получает результат хуже, чем если бы он ходлил Биткоин. При этом средняя доходность на этом горизонте составляет –14% к Биткоину, а медианная – так вообще –78%.

Впрочем, сама по себе эта статистика еще не является приговором для идеи крипто-диверсификации. В конце концов, знаменитое исследование Бессембиндера по рынку акций тоже показывает, что 96% акций совокупно еле догоняют по доходности сверхнадежные краткосрочные US Treasury Bills, а все «чудесные» результаты рынка акций по сути обеспечиваются всего четырьмя процентами редких «победителей».

Но для акций это аргумент в обратную сторону: нужно максимально диверсифицировать свой портфель, чтобы ни в коем случае не пропустить эти 4% самых бодрых бумаг на стероидах. Может быть, и в криптовселенной работает тот же принцип: да, средний альткоин проигрывает Биткоину – но коллективно они всё же позволяют получить более приятную доходность с меньшим (благодаря диверсификации) риском?

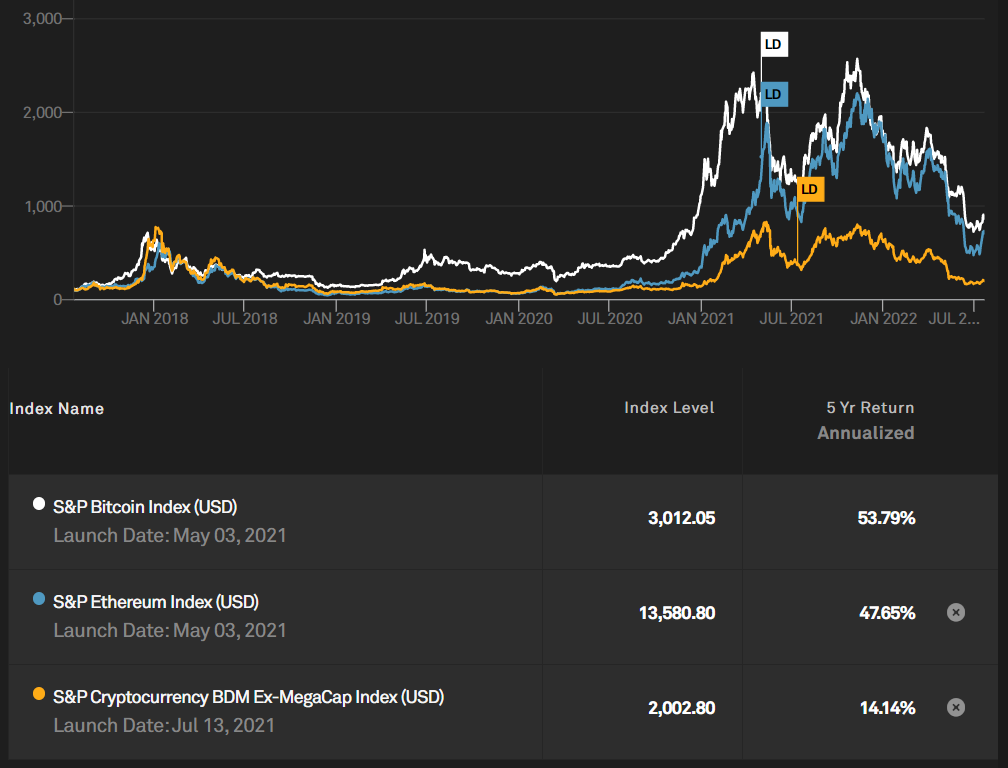

Увы, наблюдение за взвешенным по капитализации индексом криптовалют от S&P не очень-то поддерживает эту гипотезу.

Из графика выше нетрудно заметить, что за последние пять лет Эфир и Биткоин показали довольно близкую доходность на уровне 47–54% годовых; в то время как индекс всех прочих альткоинов из 348 наименований принес всего 14% годовых. Соответственно, инвестор, ходлящий Биткоин, за пять лет заработал капитал, в 4,5 раза превышающий итоговый результат «пассивного» инвестора, который диверсифицированно вложился во все относительно заметные альткоины сразу.

Так что, похоже, советы крипто-инфоцыган по выбору наилучших щиткоинов, заряженных на неизбежный успех, вряд ли помогут кому-либо разбогатеть. Ну, кроме самих инфоцыган, конечно!

Если же вы действительно подумываете над тем, чтобы ввести в свой пассивный инвестиционный портфель немного криптовалюты (на этом месте статьи где-то в священном ужасе отпрянул от монитора один Сергей Спирин) – то, кажется, лучше ориентироваться на Биткоин и Эфир как на монеты, выглядящие наиболее жизнеспособно на долгосрочном горизонте.

Вы, наверное, слышали эту историю: Биткоин считается эдаким «цифровым золотом» – активом с наиболее прочной и устоявшейся рептуацией среди криптанов. А Эфириум – это, по сути, некий распределенный компьютер, технологическая платформа, на которой строится существенная доля всех остальных криптопроектов.

В совокупности BTC и ETH составляют больше половины капитализации всей крипты. И какие бы претензии у вас к ним ни были (лично у меня есть вопросы к экологичности Биткоина – но это тема для отдельной статьи), всё-таки, надо признать: если у технологии блокчейна есть будущее – в том или ином виде в этом будущем (хотя бы на горизонте ближайших пяти лет), вероятно, будут присутствовать и Биткоин с Эфиром.

Не забывайте только о главном правиле криптоинвестиций: вкладывать в крипту только тот объем денег, который вы морально готовы потерять полностью, без остатка.

Если статья показалась вам интересной, то буду благодарен за подписку на мой Телеграм-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям (ну и криптой немного балуюсь, как вы видите).

Автор: Павел Комаровский