В мире происходят страшные события, и фондовый рынок в каком-то смысле является их отражением. В этой статье я объясняю некоторые происходящие сейчас на рынке явления — возможно, эта информация поможет вам избежать убытков от продажи активов по несправедливой цене.

То, во что никто особо не верил еще месяц назад, произошло. Россия де-факто развязала [событие] с соседней страной. Не буду касаться политической стороны вопроса, здесь всё слишком грустно (кратко написал свои мысли здесь) — давайте лучше поговорим про финансы.

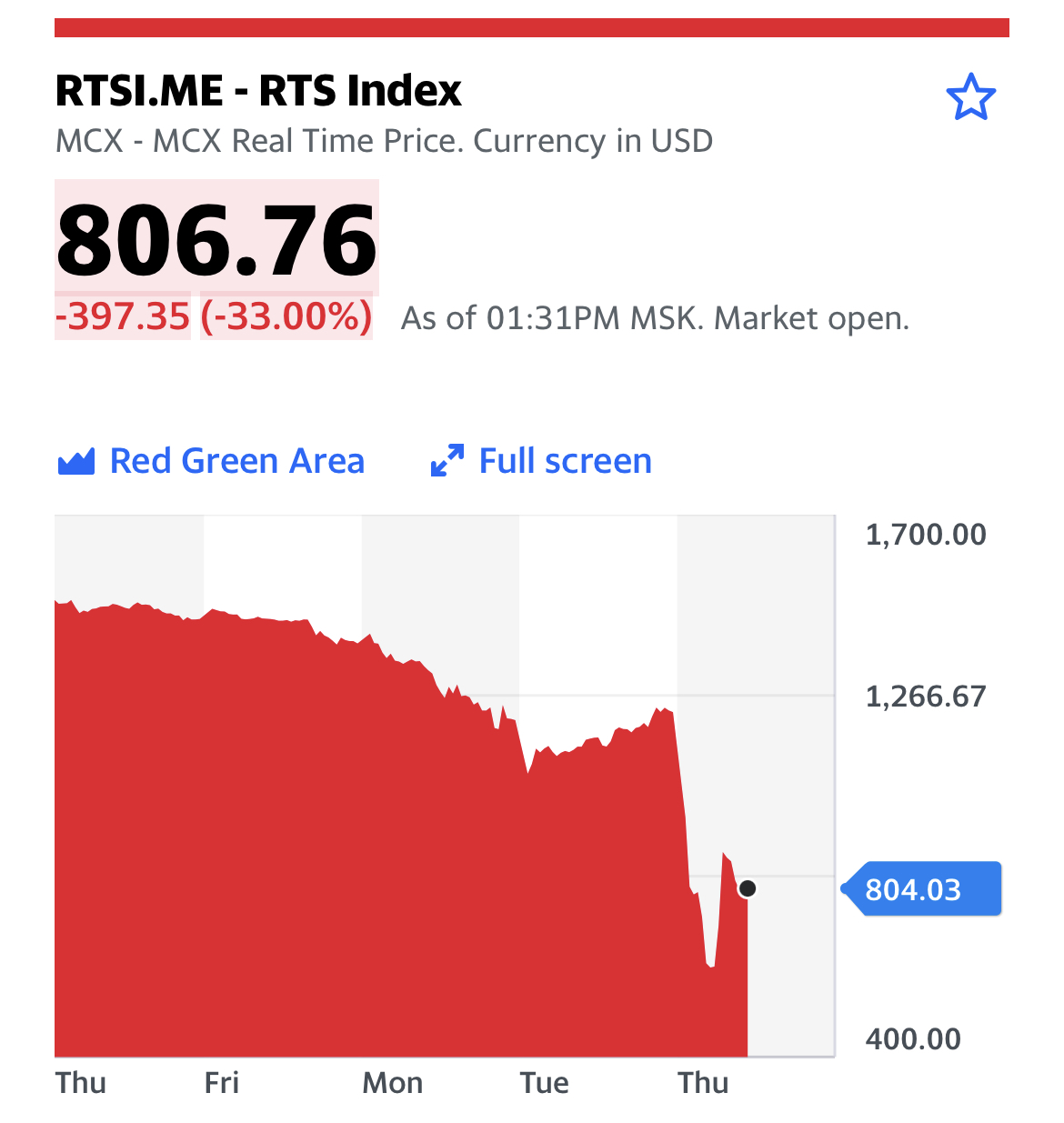

Российский фондовый рынок, конечно, отреагировал на новости позавчерашней ночи шоком: индекс РТС на открытии рынка практически уполовинился, а от пика октября прошлого года падение составило почти 70%.

Не хочу здесь обсуждать, являются ли текущие уровни выгодными для покупки для долгосрочных инвесторов — тут каждый должен решать для себя сам (в условиях политической неопределенности такая инвестиция всё-таки продолжает нести в себе довольно большие риски). В этой статье я хотел поговорить немного о другом: о нарушении работы некоторых рыночных механизмов, которые обычно работают отлично — но сейчас могут привести к лишним потерям денег.

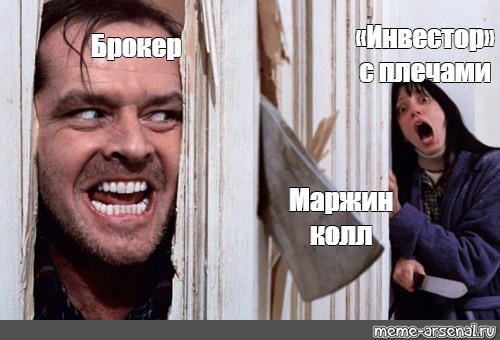

Margin calls: почему в кризисные моменты на рынке льется кровь

Не секрет, что немалое количество «инвесторов» (в кавычках — потому что чаще всего их правильнее называть спекулянтами) сидит в рынке «с плечами». Если вы торгуете с плечом, то по факту вы делаете это в долг, используя заемное финансирование от брокера. Например, плечо 2:1 позволяет, имея на счету ₽1000 собственных денег, купить акций на ₽2000. В этом случае, если акция вырастет на 10%, то ваша прибыль составит 20% (ведь вы просто вернете брокеру заемную ₽1000 с небольшими процентами, а ₽200 прибыли полностью оставите себе).

Но и обратная ситуация верна: при падении котировок ваш убыток удвоится. А если падение будет особо сильным, брокер занервничает: ведь если вы потеряете, к примеру, ₽1500 и у вас останется акций только на ₽500 — то как вы потом будете возвращать брокеру заемную тысячу рублей?

Так что в ситуациии резкого падения цен на активы брокер предложит вам выбор (это и называется margin call): либо вы довносите денег на счет (и таким образом снижаете риск невозврата займа брокеру), либо брокер принудительно продает ваши позиции в рынок и из полученных денег сам «возвращает» себе вашу задолженность. Во втором варианте происходит фиксация вашего убытка, и вложенных денег в результате можно лишиться полностью (а иногда, если рынок падает особенно резко — даже и остаться должником брокера).

Собственно, в последние дни мы как раз воочию наблюдаем каскад подобных «маржин-коллов» — людей массово вынуждают продавать свои позиции, купленные с плечом.

Таким образом, в кризис на рынке всегда будет много людей, готовых продавать активы по любым ценам — потому что а) паника, и б) маржин-коллы. Причем, одно порождает другое, и наоборот. Но это только одна часть рыночного пазла, а вторая как раз связана с нарушением механизма ценообразования на фонды.

Ценообразование ETF: фантастический маркет-мейкер, где он обитает и чем кормится

В последние десятилетия ETF (торгующиеся на бирже фонды) завоевали всемирную популярность. Еще бы: ведь они позволяют достаточно дешево и точно отслеживать динамику самых разнообразных рыночных активов. Но что за механизм обеспечивает соответствие котировок на акции фонда справедливой цене корзины активов, которые находятся внутри него?

Давайте для простоты предположим, что речь идет о гипотетическом фонде на американскую картошку с тикером FXPT (Foreign Exchange PoTato), который торгуется на Мосбирже. В идеале, динамика цены нашего агро-фонда FXPT должна полностью повторять динамику цен на картофель на американском рынке. При этом на Мосбирже обычно оперирует маркет-мейкер, который в любой момент должен обеспечивать справедливые цены на фонд.

Точнее, он не то чтобы «должен» — ему это выгодно. Ведь маркет-мейкер может осуществлять прямые операции с фондом: обменивать имеющиеся у него акции ETF на корзины активов, которые лежат внутри фонда (в нашем случае — американской картошки); и наоборот — передавать в фонд мешки картошки, получая взамен новые акции ETF. Соответственно:

-

Если цена на фонд на бирже оказывается выше стоимости активов внутри ETF — маркет-мейкер может быстро накупить картошки на американском рынке подешевле, обменять ее напрямую с фондом на его новые акции, и продать их подороже на Мосбирже.

-

Ну и наоборот: если на российском рынке почему-то есть продавцы, готовые продать акции ETF дешевле стоимости находящейся внутри картошки, то маркет-мейкер может накупить акций фонда «по дешевке», обменять их на штатовский картофан, и тут же продать его американцам подороже. Мгновенный профит!

Таким образом, работа маркет-мейкера обеспечивает сходимость текущих цен купли-продажи акций фонда (спреда) к довольно узкому диапазону вокруг его справедливой стоимости.

И всё это работает прекрасно до тех пор, пока маркет-мейкер может осуществлять операции одновременно и на Мосбирже (где торгуется наш FXPT) и на американской бирже (где торгуется сам редкий сорт звездно-полосатого картофеля). Но у нас со Штатами довольно большая разница во времени, поэтому когда днем работает наша биржа — американцы в это время спят, и вот так вот совсем без риска всё это провернуть уже сложнее.

В нормальной рыночной ситуации это не является проблемой: количество покупателей и продавцов на любой фонд не отличается кардинально, а маркетмейкер примерно представляет справедливую стоимость актива внутри фонда, так что без проблем выставляет в биржевом стакане коридор цен, которые позволяют ему зарабатывать свою копеечку на разнице цен купли-продажи без особого риска.

Но в момент рыночной паники всё меняется: во-первых, все одновременно хотят продать свои ETF (см. предыдущий пункт — у людей маржин-коллы!), во-вторых не очень понятно, как определить справедливую стоимость акций фонда, когда рынки дико колбасит туда-сюда.

Так что маркет-мейкер, конечно, может теоретически накупить у паникеров полные закрома акций ETF по «низкой» цене, дождаться открытия американского рынка, и потом продать их с прибылью… Но для этого, во-первых, нужно много капитала, а во-вторых — пока сидишь и ждешь возможности реализовать накупленные ETF, цена американского корнеплода может уже упасть, и тогда придется брать эти убытки на себя (а это маркет-мейкер делать не любит — он предпочитает исключительно низкорисковую доходность).

Еще более ситуация осложняется, когда картофонд FXPT торгуется на Мосбирже в рублях, а находящаяся внутри него янки-картошка обращается на штатовской бирже за доллары. Здесь у маркет-мейкера дополнительно возникает еще риск налететь на разницу валютного курса, пока он держит активы в промежутке, когда одна из бирж не работает.

В нормальной ситуации все эти риски хеджируются (страхуются) маркет-мейкером с помощью разных производных инструментов типа фьючерсов или свопов, которые позволяют достаточно точно отслеживать динамику самих активов. Например, пока маркет-мейкер держал наш FXPT, рубль обвалился на 10% — но не беда: по одновременно открытому фьючерсу на пару USD/RUB маркет-мейкер получит прибыль в аналогичном размере, которая всё уравновесит.

Но когда на рынке царит паника, а биржа то и дело останавливает торги вообще всем подряд — фондами, картошкой, валютой и фьючерсами — маркет-мейкер теряет возможность вовремя и надежно страховать свои риски. Из-за этого он расстраивается, обижается, и часто просто решает перестать делать свою работу.

А теперь к реальным фондам: как выглядит стакан без маркет-мейкера

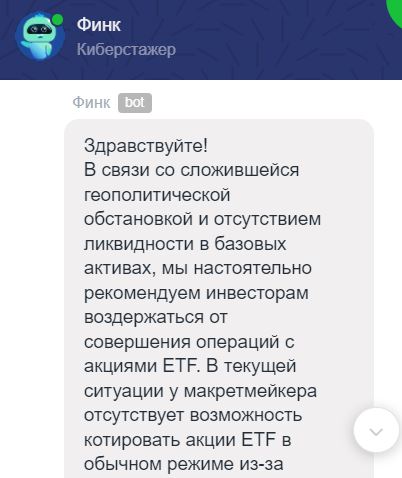

Давайте перейдем от рассмотрения нашего воображаемого картошко-фонда FXPT к чему-нибудь более приближенному к реальности. Например, к торгующимся на Мосбирже ETF от FinEx, у которых со вчерашнего утра маркетмейкер «не вышел на работу».

Для примера рассмотрим уже реальный ETF Финекса FXTP на американские гособлигации с защитой от инфляции. На графике ниже показано, что происходило в биржевом стакане FXTP вчера, пока маркетмейкер «спал». (Цены в рублях, но так как базовый актив внутри фонда долларовый — рублевые цены в нормальной ситуации должны отражать в том числе динамику обменного курса.)

После полудня кто-то продавал FXTP по ₽55-60, при этом ещё позавчера этот фонд торговался по ₽80 — то есть, падение цены в моменте превышало 30%. А теперь вспоминаем, что за этот же день курс доллара к рублю, наоборот, резко вырос. Как так — активы внутри фонда дорожают, а цена на фонд падает? А вот так, без маркет-мейкера в стакане люди могут совершать любые абсурдные сделки — особенно, когда им срочно нужны деньги.

Если вы не будете осторожны, то и сами можете оказаться на месте вот такого нерадивого «инвестора», который смог «удачно» продать растущий актив по цене в несколько десятков процентов ниже справедливой. Если вам такая перспектива не нравится, то вот несколько правил, которые могут помочь ее избежать:

-

Никогда не пользуйтесь рыночными заявками при покупке/продаже активов — используйте вместо этого лимитные ордера. По рыночной заявке вы просто покупаете/продаете по «наилучшей» текущей цене в биржевом стакане — но она при этом может отличаться от справедливой на десятки процентов. Лимитная заявка позволяет выставить цену совершения сделки, которая будет ближе к справедливой.

-

Где посмотреть справедливую цену фонда (ее также называют iNAV, или расчетной стоимостью)? Например, на сайте Мосбиржи (замените в адресной строке последние четыре буквы на нужный вам тикер). Или на сайте фирмы Solactive, которая является провайдером индексов для фондов FinEx (здесь можно по ряду фондов посмотреть iNAV в долларах).

-

В моменты рыночной паники механизмы расчета справедливой стоимости могут давать сбой, поэтому в такое время слепо доверять данным с этих сайтов тоже не стоит. Сравните их между собой с учетом текущего биржевого курса доллара и изменения индекса, который лежит в основе фонда. Прикиньте динамику по сравнению с моментом, когда еще рынки были относительно спокойными — насколько изменение показателя iNAV выглядит разумным?

-

Лучше всего вообще не совершать операции с фондами на рынке, пока в стакане нет маркет-мейкера, обеспечивающего соответствие котировок на акции фонда их справедливой стоимости.

-

Если же вам всё-таки позарез нужно что-то продать вот прямо сейчас — ну, тогда печаль. Придется отдать премию за ликвидность смелому покупателю, который готов взять на себя ваши активы и выдать вам взамен них деньги.

Можно ли заработать на этих искажениях?

Тут вы можете спросить: если на рынке куча продавцов и нет покупателей, а цена на фонды мистическим образом находится сильно ниже справедливой — то, может быть, на этом можно немного заработать?

Признаюсь, у меня возникла такая же мысль. Большинство моего капитала находится в валюте за пределами России, российских акций у меня в портфеле нет — поэтому вся финансовая резня последних дней обошла меня стороной. Но у меня оставалось немного денег в рублях в российских банках — так что я решил попробовать воспользоваться текущими рыночными искажениями.

Вчера днем я сравнил текущие цены и iNAV по фондам FinEx и зашел в биржевые стаканы, чтобы выступить там в качестве «неофициального» маркет-мейкера по ним. Я купил несколько фондов, стоимость которых фундаментально привязана к доллару: FXTP, FXUS, FXIT, FXGD, со скидкой 10-15% к текущей справедливой стоимости, в надежде в ближайшие несколько дней продать их по справедливой стоимости.

Конечно, риски здесь всё равно остаются: пока я держу акции фонда, может упасть либо долларовая цена активов внутри них, либо курс рубля может вырасти. Но запас в 10-15% всё равно кажется мне достаточно большим, чтобы сделать такую ставку.

Чтобы выгодно продать эти активы, скорее всего мне придется дождаться возвращения маркет-мейкера в стакан фондов FinEx. На вчерашнем прямом эфире в Инстаграме Олег Янкелев (генеральный директор «УК ФинЭкс Плюс») сказал, что, вероятнее всего, маркет-мейкер вернется в стакан на следующей неделе (при этом сначала стоит ожидать его появления в стаканах, где фонды торгуются за доллары, а потом уже и в рублевых стаканах).

Сразу предупрежу: это точно не инвестиционная рекомендация — я просто описываю то, что сделал я сам. Такой уровень риска является приемлемым для меня — особенно с учетом того, что это малая доля моего капитала, а основной мой капитал вложен в пассивные долгосрочные стратегии за пределами РФ.

Что делать всем остальным, кто переживает за свой капитал?

В целом, не могу не повторить ту мысль, которую я повторяю при каждом новом кризисе: важно не то, что вы делаете сейчас — важно то, что вы делали до этого. Если вы пренебрегали диверсификацией и вложили все свои деньги в акции одной страны, которая занимает меньше 1% в капитализации мирового рынка акций; если у вас все деньги лежат исключительно в рублях и его обесценение вас пугает — то делать что-либо сейчас уже немного поздно. Тем не менее, несколько общих соображений:

-

Не паникуйте и не принимайте резких решений. Чем более вы эмоционально накручены в момент совершения действий, тем больше вероятность, что вы о них потом пожалеете.

-

Если у вас был какой-то план — лучше продолжать его придерживаться.

-

Продавать на фондовом рынке активы, которые просели в два раза и больше — скорее всего, идея не очень. Если вы были окей с их покупкой по гораздо более высокой цене — то, наверное, продолжать их держать по низкой цене тем более должно быть логичным.

-

С другой стороны, если посмотреть на развитие событий, совсем нет уверенности, что самое страшное позади. Если в будущем вам обязательно нужна будет валюта, то возможно текущие уровни ~83 рубля за доллар — это еще не предел. Если соберетесь покупать или продавать валюту — делайте это через биржу по рыночному курсу, а не через банки с гигантскими спредами.

-

Если у вас есть валюта или валютные активы в банках или брокерах, попавших под санкции в том или ином виде (Сбербанк, ВТБ, Открытие, Совкомбанк, и т.д.) — было бы неплохо постараться их аккуратно оттуда забрать. Не исключаю, что рано или поздно какие-то из этих банков скажут своим клиентам «сорри, долларов на всех уже не хватает — давайте мы вам вернем рублевый эквивалент по справедливому курсу». Не уверен, что всех такой вариант устроит.

-

Если у вас есть счета у зарубежных брокеров (типа Interactive Brokers) — будьте морально готовы к ужесточению отношения к клиентам из России. Вполне возможно, что какие-то брокеры могут в будущем указать россиянам «на выход» — лучше, если к этому моменту у вас будут готовы запасные варианты, куда можно быстро перевести бумаги. (Может помочь: таблица с иностранными брокерами, которые работают с россиянами; а также некоторые соображения по работе с IB.)

Ну и самое главное пожелание: чтобы скорее наступил мир, и ничего нигде не громыхало. Потому что, если честно, события в мире финансов — это далеко не самое болезненное из того, что сейчас происходит.

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям. В частности, всё самое важное, что нужно знать про инвестирование, я попробовал ужать в 40 минут в этой лекции «Личные финансы для разумного человека».

Автор: Павел Комаровский