Изображение: Leonid Mamchenkov | CC BY 2.0

На этой неделе корпорация IBM объявила о крупнейшей сделке в своей истории – за $34 млрд она купит разработчика open source-софта и создателя дистрибутивов Linux, компанию Red Hat. Мы собрали информацию по сделке и реакцию на нее представителей рынка и аналитиков.

Детали сделки

Согласно попавшим в прессу данным, IBM заплатит за каждую акцию Red Hat по $190. Это на 63% больше их цены на момент закрытия биржи в пятницу 26 октября – тогда акции Red Hat торговались по цене $116,68 за штуку. Капитализация Red Hat в тот момент оценивалась в $20,5 млрд. При этом, глава IBM Джинни Рометти заявила в разговоре с журналистами, что это «справедливая цена». Сделка станет крупнейшей в истории IBM и третьей крупнейшей сделкой в секторе технологических компаний за всю историю США.

Сделка будет полностью закрыта во второй половине 2019 года. После этого Red Hat станет самостоятельным подразделением в структуре IBM Hybrid Cloud. Согласно сообщению IBM, новое подразделение будет заниматься развитием сервисов с открытым кодом и сохранит высокую степень независимости. На посту гендиректора останется Джим Уайтхерст, его непосредственным начальником станет Джинни Рометти.

Уайтхерст и Рометти. Фото: IBM

Зачем все это нужно: мнения аналитиков и участников рынка

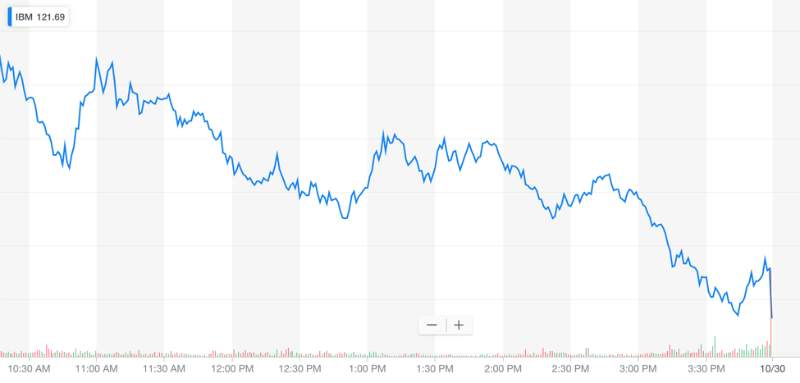

В последние месяцы дела IBM складывались не лучшим образом. Цена акций компании падала на фоне острой конкуренции с другими поставщиками enterprise-решений для бизнеса, в числе которых Amazon, Microsoft и Google.

Покупка Red Hat была воспринята рынком однозначно – это попытка перевернуть ситуацию и навязать конкурентам борьбу. Несмотря на то, что сделать это будет нелегко, представители рынка и аналитики, в целом, положительно оценили этот ход IBM.

«Это шаг отчаяния со стороны компании, которая проиграла все и вся в последние пять лет, – считает управляющий директор финансовой компании BTIG Джоэл Фишбейн. – Удивительно не то, почему они купили Red Hat, а то, почему они так долго собирались это сделать».

Издание Network World собрало цитаты представителей крупнейших аналитических компаний. К примеру, в Gartner уверены, что сделка с Red Hat позволит IBM получить свое место в нише корпоративных гибридных облаков – согласно прогнозам, объем этого сегмента рынка составит $240 млрд уже в следующем году.

«С помощью этой сделки IBM пытается привлечь тех enterprise-клиентов, которые еще не внедрили технологии гибридного облака или находятся в начале процесса миграции, – убежден руководитель отдела исследований Gartner Деннис Гоан (Dennis Gaughan). – Несмотря на то, что многие уже инвестировали во внедрение подобных технологий, компаниям предстоит еще адаптировать для работы в облаке большое количество приложений».

Вице-президент и главный аналитик Forrester Дейв Бартолетти считает, что если раньше IBM было трудно справляться с давлением Amazon с его Web Services, Microsoft и Google, то теперь у компании появляются шансы в этом противостоянии.

«У компании есть Kubernetes и ведущая платформа разработка cloud-native сервисов с помощью контейнеров, а также набор open-source инструментов, который больше, чем может предложить любой конкурент IBM по отдельности. – Конечно, на то, чтобы последствия поглощения такого размера явно проявились, нужно время, но уже сейчас понятно, что сделка изменит рынок открытых и облачных платформ на годы вперед».

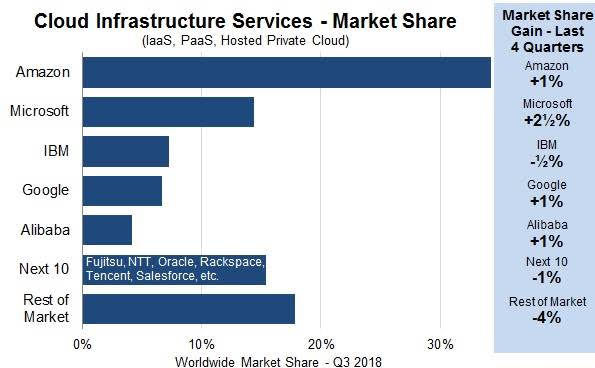

Сделка даст хорошую возможность нарастить долю рынка и продажи от облачных технологий (cloud power) и программное обеспечение в сфере open source (c открытым исходным кодом). Это очень хорошая сделка, поскольку кроме Microsoft Azure практически все современные облачные технологи работают на программном обеспечением с открытом кодом Linux. На текущей момент, компания IBM третья в мире по доле рынка (8-10%) в сфере облачных технологий после Amazon AWS и Microsoft Azure.

Облачные технологии будут продолжать расти. Рост в третьем квартале 2018 составил 45% по сравнению с полным годом в 2017 и на 50% по сравнению с 2016 г. При этом, темпы роста будут снижаться — основная фаза увеличения капитализации этого сегмента пройдена.

Задача и цель дорогой покупки заключается не в том, чтобы стать лидером в сфере облачных технологий, но лидером в сегменте гибридных облачных технологий. Это куда менее затратно, позволит привлечь больше клиентов и перенести больше данных на хранение с помощью облачных технологий. IBM станет единственной компанией, которая сможет предоставлять гибридные облачные технологии. Большинство компаний переносят не более 20% инфраструктуры в облако, остальные 80% будут охвачены с помощью гибридных облачных технологий.

— Искандер Луцко, главный инвестиционный стратег ITI Capital

Другие материалы по теме финансов и фондового рынка от ITI Capital:

- Инструмент анализа ценных бумаг на западных рынках

- Аналитика и обзоры рынка

- Покупка акций американских компаний из России

- Huawei обогнал Apple по объему продаж. Капитализация американской компании все равно достигла $1 трлн

- Аналитики: капитализация Microsoft может достичь $1 трлн

- СМИ: масштабные кибератаки ускорили рост капитализации компаний из отрасли информационной безопасности

- Bloomberg: хедж-фонды узнали результат Brexit раньше других и заработали миллиарды

Автор: itinvest