Примечание переводчика: В нашем блоге на Geektimes мы рассказываем о работе на фондовом рынке, описываем то, как на него влияют различные технологии, а также разбираем ситуации, которые помогают лучше понять устройство индустрии финансов. Сегодня мы представляем вашему вниманию первую часть адаптированного перевода лонгрида Bloomberg об истории Тома Хейса, бывшего трейдера банка UBS, удачливого «Человека дождя» фондового рынка, который оказался в центре скандала и получил 14-летний тюремный срок за манипулирование ставкой LIBOR. Важно: материал достаточно объёмный, поэтому на его прочтение уйдет определенное время.

В безлюдном торговом зале в здании токийского отделения банка UBS Том Хейс сидел, уставившись в один из восьми мониторов напротив него. Мятый воротник, бледное уставшее лицо и волосы, взъерошенные от привычки теребить их во время размышлений – британский трейдер был растрепан сильнее обычного. На календаре было 15 сентября 2008 года, и, как он вспоминал позднее, все выглядело так, будто наступил конец света.

На рассвете Хейса разбудил звонок от его начальника, который просил его немедленно явиться в офис. Нью-йоркский финансовый конгломерат Lehman Brothers был близок к банкротству. Сидя за своим столом, Хейс наблюдал за тем, как мир узнает об этих новостях и постепенно впадает в панику. В такие моменты Хейс погружался в полубессознательное состояние, быстро обрабатывая в голове поток поступающей информации и думая о том, как лучше выйти из сложившейся ситуации.

Хейс был известен в UBS как человек-феномен: он был одним из лучших в торговле деривативами. Весь год финансовый кризис играл ему только на руку. Возникшая путаница позволяла ему покупать ценные бумаги по низкой цене у тех, кто отчаянно пытался выйти из игры, и продавать их по высокой цене тем несчастным, кто был вынужден продолжать торговлю. В то время как большинство дилеров в страхе прекращали свою деятельность, Хейс со своим нескончаемым стремлением к риску продолжал торговать. Ему тогда было 28 лет, и за тот год он заработал более 70 миллионов долларов.

Обложка Bloomberg Businessweek, 21-27 сентября 2015 года

Теперь все его деньги оказались под угрозой. Хейсу не только пришлось выходить из каждой сделки, заключенной с Lehman Brothers: незадолго до случившегося он поставил крупную сумму денег на то, что процентные ставки в ближайшие дни останутся стабильными. Банкротство четвертого по величине инвестиционного банка США привело бы к резкому скачку этих ставок, которые сами по себе являлись лишь индикатором риска. Изучая разные типы ставок на своем трейдбуке [англ. tradebook – ноутбук с особым аппаратным обеспечением, необходимым для ведения электронной торговли], Хейс особо выделил один из них – лондонскую межбанковскую ставку предложения [англ. London Interbank Offered Rate], или LIBOR. Она является эталонной ставкой, от которой зависят ценные бумаги по всему миру общей стоимостью в 350 триллионов долларов. Для таких трейдеров как Хейс, этот показатель был предметом долгий исканий, и за два года до случившегося он нашел способ неплохо на нем заработать.

LIBOR был установлен самоизбираемым и саморегулируемым комитетом, в состав которого входят представители крупнейших банков мира. Размер ставки указывал на величину займов, которые эти банки предоставляли друг другу. Каждое утро каждый из банков, входящих в этот комитет, давал свою оценку этому показателю. После этого вычислялась средняя величина этих оценок, а в полдень публиковалась итоговая величина ставки. Этот процесс повторялся для каждой отдельной валюты. Когда Хейс работал младшим трейдером в Лондоне, ему удалось познакомиться с несколькими из тех шестнадцати человек, что были ответственны за ежедневную публикацию процентной ставки в йенах от лица своего банка. Тогда Хейс понял, что эти люди зачастую полагались на междилерских брокеров – убедительных посредников, принимавших участие в каждой сделке, чтобы потом передать информацию о том, какую ставку следует публиковать в тот или иной день.

Хейс видел то, чего не увидели другие, потому что он был особенным. Тесная связь Хейса с цифрами, его хладнокровное отношение к риску и странные привычки не были последствием его работы: все это – признак того, что он был не таким, как все, с самого рождения. Хейсу поставили диагноз «синдром Аспергера» лишь в 2015 году в возрасте 35 лет, и его коллеги, многие из которых были опытными игроками на бирже и выпускниками престижных учебных заведений, часто вспоминали, что Хейс сильно от них отличался. Они называли его «Человеком дождя».

Большинство трейдеров смотрело на брокеров свысока, как на второсортных людей. Но Хейс прекрасно понимал их значимость и платил им за то, чтобы те лгали, так же как и он.

К моменту открытия лондонского рынка банкротство Lehman Brothers уже стало официальной новостью. Хейс к тому времени успел отправить сообщение одному из своих брокеров в Великобритании, указав, в каком направлении должен двигаться LIBOR. «Приятель, сбивай ставку», – писал он, опуская любезности. – «Сколько она составляет?» Брокер отправил ему подтверждение и спустя несколько часов работал по уже проверенной схеме. Когда один из банков, определяющих оценку LIBOR, спрашивал мнение брокера, тот сообщал невероятные, ужасные новости, о том, что ставка, вероятнее всего, упадет. LIBOR часто называли «самым важным показателем в мире»: на деле же эта ставка зависела от мнения людей, которые в зависимости от настроения были равнодушны, оптимистичны или напуганы. Позже тем же вечером, когда Хейс проверял значение LIBOR, он, к своему счастью, обнаружил, что LIBOR в йенах обвалился.

Тем не менее, Хейс все еще не считал себя в полной безопасности. В течение следующих трех дней он почти не выходил из офиса и спал по три часа в день. Пока рынок колебался, баланс его счета успел смениться с 20 миллионов долларов убытков до 8 миллионов чистой прибыли. Посреди всего этого беспорядка LIBOR был единственным показателем, который Хейс мог хоть как-то контролировать. Он использовал все свои связи, предлагая своим брокерам дополнительную плату за помощь и содействие в работе с банками по всему миру. К четвергу, 18 сентября, Хейс выбился из сил. Это был тот самый день, ради которого он так работал всю неделю. Если бы LIBOR тогда подскочил, все его старания были бы напрасны. Движение LIBOR происходит маленькими шажками, которые обычно называют базисными пунктами. Каждый из них составляет сотую долю процента, и любое смещение могло стоить Хейсу около 750 тысяч долларов.

После разорения Lehman Brothers Хейс уже в сотый раз набирал номер одного из своих самых надежных брокеров в Лондоне. «Мне нужно, чтобы ставка оставалась минимальной», – писал Хейс. – «Плачу, скажем, пятьдесят, сто тысяч, неважно. Сколько попросишь, хорошо?»

«Хорошо», – ответил брокер.

«Я человек слова», – заявил Хейс.

«Я знаю, не волнуйся. Можешь на меня положиться», – заверил его брокер.

В полдень того же дня, когда в Лондоне опубликовали данные о ставке LIBOR, Хейс все еще находился в своем офисе. Ставка йены упала на один базисный пункт, в то время как ставки в других валютах продолжали расти. Кризис обошел Хейса стороной. Используя свои связи, он в одиночку сумел подстроить под себя всю мировую финансовую инфраструктуру. Он снял наушники и отправился домой. И этот человек спал под одеялом с супергероями, которым укрывался с восьми лет.

Томас Уильям Александер Хейс всегда был аутсайдером. В 1980-х годах он рос в городской черте Хаммерсмита в Западном Лондоне и был очень умным ребенком, но у него постоянно возникали трудности в общении с другими детьми. Его родители развелись, когда он еще учился в начальной школе. Когда его мать снова вышла замуж, он переселился в зажиточный «зеленый» городок Винчестер. У Хейса сохранился лондонский акцент, а по выходным он выбирался в столицу, чтобы посмотреть на игры футбольной команды Queens Park Rangers, вечных аутсайдеров лиги.

Большинство британских мальчишек были заядлыми футбольными фанатами, но интерес Хейса был больше похож на одержимость. Наличие навязчивых идей является одним из симптомов синдрома Аспергера наряду с проблемами в общении, склонностью к стрессу и предпочтением цифр словам. Из-за этого дети в Винчестере часто над ним издевались. Хейс продолжал оставаться отчужденным и на следующем этапе образования в Университете Ноттингема. Когда его сверстники уезжали на летние каникулы, он мыл и таскал посуду за 2 фунта и 70 пенсов в час, чтобы заплатить за учебу.

Пытаясь найти более высокооплачиваемую работу, Хейс получил стажировку в офисе UBS в Лондоне. После окончания университета в 2001 году он устроился в Royal Bank of Scotland (RBS) и работал на должности стажера в отделе деривативов на процентные ставки. За то, что он заваривал другим чай и забирал чужую одежду из химчистки, трейдеры разрешали ему по двадцать минут в день спрашивать их обо всем, что ему было интересно. Это было откровением для Хейса. В отличие от непонятных для него социальных взаимодействий и скрытых мотивов в общении, с которыми ему приходилось сталкиваться в повседневной жизни, формула успеха в финансовом деле для него была проста: делай деньги, а остальное само образуется. Эта формула стала главным правилом для Хейса, и он принялся жадно читать о рынках, моделях оценки опционов, кривых процентных ставок и других скрытых финансовых знаниях.

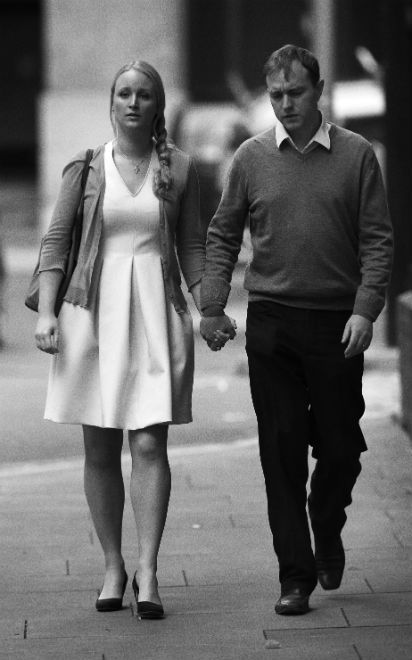

20 Июня 2013 года. Том Хейс покидает здание Вестминстерского суда

В развязной и гедонистической среде денежных рынков неуклюжий двадцатиоднолетний юноша выделялся из своего окружения. Изредка он присоединялся к другим банкирам, когда те устраивали вечеринки. Еще он любил горячий шоколад, за что его прозвали «Шоколадным Томми», а когда Хейс шел по торговому залу, коллеги выкрикивали цитаты из фильма «Человек Дождя», например: «Самолеты Quantas никогда не падают». Он не понимал шуток, придавая им слишком много значения. Особенно популярным предметом насмешек было его детское одеяло с супергероями. Хейс же считал, что его постельное белье исправно выполняет свою функцию, и не видел смысла покупать новое.

Не все финансисты были такими наглецами. У Хейса появилось несколько друзей, а еще он обнаружил, что его метод чрезвычайно быстрого написания сообщений и выставления торговых сделок сделал его любимчиком среди брокеров, которых не интересовало, какое у трейдера было образование, если он умел заключать сделки. В итоге Хейс перестал обращать внимания на все насмешки, так как его одержимость, мешавшая ему в общении с людьми, превращалась в суперспособность в моменты, когда он подключался к своему торговому терминалу. Невзирая на насмешки окружающих, Хейс все-таки сумел найти свое место в жизни. Он рано вставал, работал по 12 часов в день и редко бодрствовал после десяти вечера. Зачастую Хейс вставал посреди ночи, для того чтобы проверить состояние своих торговых позиций.

В частности, Хейс принимал участие в торговле процентными свопами. Свопы, первоначально задуманные как средство защиты компании от колебаний процентных ставок, теперь покупались и продавались профессиональными трейдерами из банков и хедж-фондов. Они стали еще и новым типом ценных бумаг, на основе которых можно было делать ставки. Рынок свопов рос с невероятной скоростью. В 2000 году объем операций с использованием этого финансового инструмента оценивался в 50 триллионов долларов. В 2010 году этот показатель вырос до 500 триллионов. Для Хейса сложные вычисления и постоянные умственные нагрузки не составляли особого труда, и он понял, что обладает еще более уникальной способностью: он с легкостью шел на риск. Пока другие молодые трейдеры стремились к получению гарантированной прибыли и быстрому сокращению убытков, Хейс успешно проводил свои операции, несмотря на резкие колебания на рынке. Поначалу его доход был нестабильным, однако его начальство уже тогда разглядело в нем огромный талант. В 2004 году его переманила к себе менее крупная организация, Royal Bank of Canada, где Хейс мог занимать более высокое положение. В его распоряжении был отдельный торговый портфель, ориентированный на рынок деривативов в йенах.

Трейдеры крупнейших организаций сразу заметили, что скромный банк RBC начал принимать участие в крупных сделках. Может быть, Хейсу было тяжело вступать в отношения с коллегами, но когда он видел сложную матрицу деривативов в йенах, то без труда понимал ее смысл. «Понимание ситуации, обнаружение слабых мест в структуре рынка, поиск новых возможностей и их использование подобны решению уравнений, – позже рассказывал Хейс. – Ты либо зарабатываешь деньги, либо теряешь их. Все предельно просто».

Летом 2006 года Хейс снова сменил место работы, перебравшись в UBS. RBS, RBC, UBS – название компании не имело для Хейса никакого значения, пока у него был телефон, несколько мониторов и счет в банке, позволявший ему идти на определенный риск. Позднее он получил серьезное повышение, и его отправили в Токио. Вскоре после этого события странный молодой человек, попивавший какао и укрывавшийся детским одеялом, по мнению многих, превратился в агрессивного и опасного трейдера.

В покере игроки делятся на два типа: тихони, который ждут, что к ним придут хорошие карты, затем делают крупные ставки и надеются на этом заработать, и смельчаки, которые не могут не сыграть в каждой раздаче, раздражая при этом своих соперников и вынуждая пасовать игроков со слабыми нервами. Хейса, без сомнений, можно было отнести ко второму типу. Его основными методами были непрерывная торговля, сбор обрывочных сведений из разных источников, увеличение комиссии на позиции маркетмейкера и создание образа крупного игрока, охотно идущего на риск.

Хейс переехал в Японию именно в тот момент, когда правительство впервые за долгое время решило поднять процентные ставки, активизировав тем самым рынок объемом в несколько триллионов долларов, до этого времени находившийся в покое. Большинство ценных бумаг, которыми он торговал, было так или иначе связано с LIBOR. Ставки LIBOR публикуются для всех основных валют мира и на различные периоды – от нескольких часов до 12 месяцев. В любой сделке ставка LIBOR была самым важным показателем, определявшим размер прибыли или убытков. Хейс понимал, что искусство трейдинга заключается в умении предсказывать будущее на основе неполной и непрерывно обновляющейся информации. Никто не знал, каким будет размер ставки LIBOR в каждый следующий момент. Хейс поставил себе цель взять под контроль окружающий его хаос и выяснить все, что было ему непонятно. «Я видел LIBOR даже во сне, – рассказывал Хейс несколькими годами позже. – Эта ставка была для меня всем. Она была инструментом, на котором строилась вся моя торговая деятельность. Я был просто помешан на ней».

Хейс любил свою работу, но когда что-то шло вразрез с его планами, он также страстно ее ненавидел. На пятом этаже штаб-квартиры UBS в Токио он со злостью наблюдал за происходящим на своих мониторах. На дворе стоял октябрь 2006 года. Хейс проработал в банке лишь несколько недель, и уже успел погрязнуть в проблемах: он терял много денег по краткосрочным процентным ставкам. LIBOR в йенах отказывался двигаться в нужную сторону, и это злило Хейса еще больше.

Если мир финансов за последнюю четверть века полностью изменился с внедрением новых технологий, то LIBOR же оставался в прежнем состоянии. Каждый день лондонские банки сообщали Британской ассоциации банкиров [англ. British Bankers’ Association, BBA] о том, сколько денег они могут потерять, если будут вкладывать в разные валюты и на разный срок: всего имеется 150 таких комбинаций. В каждой из них четыре верхних и нижних оценки убираются, а среднее оставшихся оценок публикуется как LIBOR на текущий день. Вот, собственно, и все. LIBOR влиял на самые разные показатели – от размера займов для американских студентов и до стоимости фьючерсов на казахский газ – и при этом его величина формировалась группой людей, которые постоянно отвлекаются и делают неточные прогнозы.

Позже в тот же день в Токио Хейс рассказывал о своем тяжелом положении одному из лондонских брокеров, которому он доверял. Этот брокер предложил ему поговорить с его коллегой, который отвечал за ежедневную рассылку писем с предполагаемой оценкой LIBOR небольшой группе банкиров, занимавшихся вычислением фактической величины LIBOR. Эта рассылка играла большую роль, несмотря на то, что проводилась неофициально (британский суд призвал не разглашать имена двух этих людей, так как в данный момент они предстают перед судом). Информация в письмах должна была быть объективной, однако брокер сказал, что по просьбе Хейса он может снизить показатели, упомянутые в письмах. Есть вероятность, что самые ленивые из тех, кто устанавливает величину ставки, менее знакомы с валютным рынком и просто поверят тому, что сказано в письме.

И тут Хейса осенило. Он и без того знал, что банки всегда немного корректируют свои итоговые вычисления LIBOR ради собственной выгоды, и все же система не позволяла оказывать на себя внешнее давление: ни одна организация не сможет сильно повлиять на итоговую величину ставки, когда 15 других банков делают одно и то же. Но Хейс успел поработать в нескольких банках, и у него были связи с таким большим числом брокеров, что он мог повлиять сразу на нескольких людей, занимавшихся вычислением ставки. Он мог вить из них веревки, пока те ничего не подозревали. Кроме того, Хейс находился в очень хороших отношениях со своими брокерами, чем мало кто мог похвастать. Будучи выпускником обычной английской школы с акцентом кокни, он был близок к ним по духу.

Том Хейс делает свою последнюю неудачную ставку

Брокер сделал все в точности так, как его попросил Хейс. Позднее в тот же месяц Хейс снова связался с ним и предложил неплохое вознаграждение. В этот раз, Хейс хотел, чтобы шестимесячный LIBOR в йенах начал расти. На руках у него уже имелось около 400 миллиардов йен (3,3 миллиарда долларов), и каждое повышение на сотую долю процента (один базисный пункт) было равноценно получению нескольких сотен тысяч долларов. Хейс донимал своих брокеров сообщениями и телефонными звонками, и за несколько дней ставка повысилась почти на три базисных пункта. Хейс написал сообщение своему начальнику, Майку Пьери, чтобы поделиться своей радостью от того, что его план сработал – cначала эмоционально, а потом, когда стала известна реальная сумма выигрыша, еще и материально. Позже на той же неделе Хейс написал своему брокеру: «Плачу любые деньги, только назови сумму».

Хейс обнаружил, что ставкой LIBOR манипулировать не только легко, но и не так уж затратно: лондонский брокер принудил своего коллегу к сотрудничеству, угостив его бесплатной порцией соуса карри. Хейс начал созваниваться со знакомыми трейдерами из других банков и просить их повлиять на ставку. К весне 2007 года в сеть его контактов уже входили трейдеры RBS и JPMorgan Chase. Один из его помощников, Питер О’Лири, прошедший стажировку в лондонском отделении банка HSBC, был его сводным братом.

В апреле после дружеской переписки Хейс спросил его: «Ты знаешь парня со своей работы, который устанавливает LIBOR в йенах? Он торгует йенами и скандинавскими валютами. Если не ошибаюсь, его зовут Крис Дарси».

«Конечно, знаю», – ответил О’Лири. – «По-моему, все-таки его имя – Крис Портер. Но все зовут его Дарси, потому что он разговаривает, как мажор».

Хейс попросил О’Лири уговорить своего коллегу снизить показатель трехмесячного LIBOR. Каждый базисный пункт, по его оценкам, стоил миллион долларов. В разговорах по телефону Хейс объяснял своему сводному брату, как лучше подойти к проблеме: он предложил посидеть с этим человеком за кружкой пива и втереться к нему в доверие. О’Лири отнесся к этому с неохотой. Тем более, что человек, устанавливавший величину LIBOR, работал на другом этаже и в другом отделе. Хейс настоял на своем, и спустя некоторое время О’Лири уже благодарил коллегу за помощь. Шоколадный Томми проделал большую работу. Позднее Хейс извинится перед O’Лири за то, что втянул его в это дело, и больше никогда не просил его об одолжении, так или иначе связанном с LIBOR.

В UBS Хейс выполнял все задания в срок. На регулярных утренних совещаниях он рассказывал о своем текущем положении и объяснял коллегам и руководству, как он собирался влиять на движение ставки. Тем летом Хейс оформил соглашение с одним из своих междилерсих брокеров. Поверх фиксированной ежемесячной платы, которую UBS перечислял брокерам за их услуги, Хейс предложил дополнительные 15 тысяч фунтов в месяц за помощь в смещении эталонной ставки, пять из которых лично передавались брокеру, ответственному за рассылку прогнозов LIBOR.

Пресс-секретарь UBS позднее заявил: «Глупо предполагать, что в UBS именно к Хейсу пришла идея манипуляции ставкой LIBOR. Ни Хейс, ни UBS не являлись изобретателями способа управления ставкой и не были первыми, кто применил его на практике. Ответственность за произошедшее несет вся финансовая индустрия, в том числе множество банков и брокеров, действующих как по отдельности, так и сообща на протяжении длительного времени».

3 Августа. Бывший трейдер Том Хейс и его жена Сара прибыли в Королевский Суд Саутворка в Лондоне

3 Августа. Бывший трейдер Том Хейс и его жена Сара прибыли в Королевский Суд Саутворка в Лондоне

Хейс никогда не задумывался о том, что именно он способен контролировать. Он не мог предсказать будущее, но зато мог задать для него нужное направление. Позже он выяснил, что его способность к смещению этой ставки приносила ему лишь около десяти процентов от всех его доходов, однако даже в таком жестоком бизнесе этого было вполне достаточно, чтобы опередить соперников и стать звездой UBS, заработавшей для банка 50 миллионов долларов. В сентябре того же года в одном из плавательных бассейнов Токио он познакомился с корпоративным юристом Сарой Тай, которая, также как и Хейс, выросла в Великобритании. Некоторое время спустя Тай уже слушала бессвязную речь Хейса о том, как он заработал на крахе британского банка Northern Rock, и после этой встречи захотела увидеться с ним вновь. Она сильно привязалась к Хейсу и считала особенности его характера милыми, а его целеустремленность – привлекательной. В отличие от хаоса, царившего на его работе, Хейс обретал гармонию в личной жизни.

Эта статья основана на более чем 200 интервью с трейдерами, брокерами, регулирующими органами, адвокатами, руководителями компаний, а также тысяче документов и электронных писем, предъявленных на итоговом судебном разбирательстве.

Холодным апрельским утром 2008 года Винс Макгонагл закрылся в своем офисе в Комиссии по торговле товарными фьючерсами [англ. Commodity Futures Trading Commission, CFTC], расположенной в Вашингтоне, и принялся читать утренние газеты. Невысокий, жилистый, похожий на преступника Макгонагл занимался правоохранительной деятельностью в CFTC уже на протяжении 12 лет, за которые его рыжие волосы успели слегка поседеть. На тот момент он занимал должность старшего менеджера. Заголовок на первой странице Wall Street Journal гласил: «Банкиры выражают сомнение в ключевых ставках в связи с наступившим кризисом».

Статья начиналась так: «Один из наиболее важных показателей, указывающий на финансовую ситуацию в мире, может нас обманывать. Развитие ситуации, оказывающее влияние на заемщиков по всему миру – от российских нефтяников до домовладельцев из Детройта – заставляет банкиров и трейдеров опасаться, что лондонский межбанковский курс, известный как LIBOR, может оказаться ненадежным».

Из истории следует, что банки намеренно занижали оценку процентов по займам, чтобы «рынок не узнал, как сильно им нужны деньги». В начале 2007 года, еще до того, как финансовый сектор начал проявлять признаки своей слабости, лишь немногие из окружения Макгонагла учитывали показатели LIBOR. Эта эталонная ставка была важной, но предсказуемой частью финансовой системы, которая почти незаметно менялась от одной недели к другой, или от банка к банку. Сегодня с помощью LIBOR многие могут определить уровень напряженности на рынках.

В момент заморозки кредитов показатели LIBOR для всех типов валют взлетели вверх. Банки с самыми высокими ставками были отмечены как испытывающие трудности. Все были задействованы в этой игре: руководство подгоняло тех, кто определял LIBOR, а последние пытались предсказать, какую величину опубликуют их соперники, чтобы их ставка оказалась чуть ниже. Низкая интенсивность торговли на наличном рынке не давала убедиться в достоверности публикуемых сведений. По оценкам аналитиков, опубликованные показатели были на 40 базисных пунктов ниже той отметки, на которой они должны были находиться. Причина такого снижения показателей состояла не в личной выгоде: вся суть заключалась в выживании. Ведущие банкиры и инвесторы пытались выяснить, кто вслед за Bear Stearns может кануть в пучину банкротства.

Макгонагл знал о LIBOR не так много, но одна из статей Wall Street Journal привлекла его внимание к этой ставке. В 1996 году вскоре после того, как он устроился в CFTC, Макгонагл попал в команду юристов, которой поручили изучить деятельность техасской энергетической компании Dynegy. По слухам, компания предоставляла ложные сведения об объеме проданного и купленного ею природного газа, чтобы повлиять на эталонные ставки на данный товар. CFTC и другие учреждения предъявили Dynegy и еще двадцати другим компаниям, включая Enron, штраф в размере более 300 миллионов долларов.

Весной 2008 года явных признаков того, что трейдеры манипулируют ставкой LIBOR с целью повышения своих доходов, не наблюдалось, однако слишком большое число совпадений смущало Макгонагла: величина эталонной ставки зависит от честности трейдеров, а те, в свою очередь, заинтересованы в ее смещении. В отличие от ставок на природный газ, которые составлялись частными компаниями, LIBOR регулировался Британской ассоциацией банкиров, группой лоббистов из Лондона, имеющей репутацию вдохновителя финансовой отрасли. И в том, и в другом случае у органа, отвечавшего за регулирование ставки, не было полномочий на наложение штрафов, поэтому мало что мешало компаниям прибегать к обману.

Будучи истинным католиком, Макгонагл получил степень юриста в Университете Пеппердайна, христианской школе в Калифорнии, где он с полной серьезностью отнесся к жизненным принципам, включавшим в себя «наличие цели, служение людям и развитие лидерских качеств». В то время как его сверстники занимали высокооплачиваемые должности в адвокатских конторах, где они защищали интересы компаний и частых лиц, обвиненных в коррупции, Макгонагл продвигался вверх по карьерной лестнице, возбуждая против них судебные дела.

На той неделе он собрал своих ближайших коллег, чтобы обсудить, стоит ли им расследовать дело о манипуляциях LIBOR. Самым тяжелым препятствием для начала расследования были проблемы, связанные с юрисдикцией. В 1975 году, когда была основана CFTC, комиссия выпустила директиву, позволявшую ей регулировать рынок фьючерсов и опционов, на котором господствовали откупщики и корпорации, и влиять на стоимость товаров. В последующие годы объем рынка деривативов взлетел до нескольких миллионов долларов, тогда как размер комиссии и объем ресурсов выросли незначительно.

Регулирующий орган обладал большими полномочиями и мог вмешиваться в деятельность финансовых рынков, но сложные финансовые дела автоматически подпадали под компетенцию Комиссии по ценным бумагам и биржам [англ. Securities and Exchange Commission, SEC] или Федеральной резервной системы США. Харви Питт, председатель SEC в 2001-2002 годах, известный своими грубыми манерами, как-то поднял вопрос о том, кто именно контролирует тот или иной продукт вместе со своим коллегой из CFTC. Потеряв терпение, он кричал: «Все просто! Все, что относится к ценным бумагам или финансовым инструментам, принадлежит нам. Все, что имеет четыре ноги, принадлежит вам». Такой взгляд на вещи многих раздражал. В разгар финансового кризиса у CFTC появилась возможность расширить свою деятельность.

Также необходимо было учитывать действия британских властей: все-таки речь шла о лондонской межбанковской ставке предложения. Макгонагл связался со своими коллегами из Управления по финансовому регулированию и надзору [англ. Financial Services Authority, FSA] в Великобритании, чтобы узнать о ходе расследования манипуляций LIBOR. Представители регулирующего органа не были в этом заинтересованы и выразили свое неодобрение в связи с вторжением на их территорию. (FSA отказалось комментировать эту ситуацию).

Это не остановило Макгонагла, и он приказал своей команде продолжить сбор сведений. За последние несколько недель его сотрудники выяснили, что LIBOR был эталоном для ставок фьючерсных контрактов на сумму в несколько миллиардов долларов, торговавшихся на Чикагской товарной бирже [англ. Chicago Mercantile Exchange, CME]. CME подпадала под компетенцию CFTC: это именно то, что было нужно Макгонаглу. Тем летом CFTC связалось с шестью банками и запросило информацию о том, как на самом деле формируется LIBOR. Это был первый осторожный шаг, результатом которого стало крупнейшее дело в истории этой организации.

Продолжение следует...

Автор: ITinvest