Заплатите ли вы больше за эти туфли до семи вечера? Была бы стоимость товара другой для вас, если бы вы жили в пригороде? Стандартные цены и простые скидки уступают место более экзотическим стратегиям, разработанным для вытягивания у клиента последних денег.

С приближением рождества 2015 года стоимость набора специй для тыквенного пирога начала вести себя странно. Она не взлетела, как рекомендовал бы учебник по экономике. Она не рухнула. Она начала колебаться между двумя квантовыми состояниями. Стоимость упаковки весом в унцию на Amazon была либо $4,49, либо $8,99, в зависимости от того, когда вы на неё смотрели. Почти через год, в День благодарения 2016 года, цена снова начала скакать между двумя точками – на этот раз между $3,36 и $4,69.

Мы живём во времена переменных цен на билеты и на поездку на такси, самостоятельного выбора цены альбома Radiohead и других современных игр с ценами. Но что случилось со специями? Странный глюк компьютера? Больше похоже на намеренный глюк. «Скорее всего, это стратегия по получению данных и правильной цены», – пояснил Гуру Харихаран [Guru Hariharan], когда я обрисовал на доске эту схему.

Идеальная цена – та, что сможет извлечь максимальную прибыль из кошельков потребителей – стала целью всё большего числа расчётливых людей, многие из которых – экономисты, бросившие учёбу ради Кремниевой долины. Ей же занимается и пятилетний стартап Boomerang Commerce, основанный Харихараном, выпускник Amazon. Он говорит, что такие ценовые эксперименты стыли обычной практикой по поиску идеальной цены – и повторению поиска, поскольку идеальная цена меняется в зависимости от дня, и даже от часа. Amazon утверждает, что изменения цен – это не попытки собрать данные по покупательским привычкам клиентов, а попытка выдать покупателю наименьшую из всех цен.

Вас может удивить, что когда вы покупаете ингредиенты к сезонному пирогу, вы можете участвовать в тщательно спланированном социологическом эксперименте. Но именно к этому привела привычка сравнивать цены онлайн. Наша возможность узнать цену любого товара в любое время и в любом месте дала нам, потребителям, столько возможностей, что продавцы, в отчаянных попытках вернуть себе преимущество или хотя бы избежать исчезновения, теперь следят за нами с той стороны экрана. Теперь уже они сравнивают покупателей.

И для этого у них есть богатые возможности: огромный шлейф данных, тянущийся за вами, когда вы добавляете предмет в корзину или проводите скидочной картой через терминал магазина. Лучшие экономисты и специалисты по обработке данных способны превратить эти данные в полезные ценовые стратегии. Один экономист называет это «возможностью экспериментировать в масштабах, беспрецедентных для всей истории экономики». В середине марта у Amazon было 59 вакансий экономистов, и целый веб-сайт, посвящённых их найму.

Неслучайно старомодные схемы ценообразования – реклама скидки от обычной цены, два по цене одного, «ежедневно низкие цены» – уступают позиции гораздо более экзотическим стратегиям.

«Не думаю, что кто-нибудь мог предвидеть, насколько сложными станут эти алгоритмы», – говорит Роберт Долан, профессор маркетинга в Гарварде. «Я вот не смог». Стоимость банки газировки в торговом автомате может меняться в зависимости от температуры снаружи. Одно исследование обнаружило, что стоимость рекомендуемых Google наушников может зависеть от того, выдаёт ли ваша поисковая история ваше трепетное отношение к бюджету. Для покупателей это означает, что цена – не та, что предложена вам сейчас, а та, что предложена вам через 20 минут, или та, что предложена мне, или вашему соседу – может становиться всё более неопределённой. «Много лун назад на предмет была одна цена», – отмечает Долан. Теперь простейший вопрос – какова реальная цена набора специй для тыквенного пирога – уже подвержен уровню неопределённости, сравнимому с Гейзенберговским.

Из-за чего возникает вопрос: может ли интернет, чья прозрачность должна была пойти на пользу потребителям, заниматься противоположным?

Если рынок – это война между покупателями и продавцами, как писал французский социолог XIX века Гэбриел Тард, тогда цена – это перемирие. И политика назначения фиксированной цены за товар или услугу – укоренившаяся в 1860-е – означает приостановку вечного враждебного состояния, известного, как торговля.

Как и в любом перемирии, каждая из сторон чем-то жертвует. Покупателей принуждали соглашаться или не соглашаться с ценой, объявленной на ценнике (эту инновацию приписывают пионеру розничной торговли и маркетинга Джону Ванамейкеру). То, чем пожертвовали продавцы – возможностью использовать различную степень желания покупателей платить – было, возможно, большей жертвой, поскольку те суммы, что некоторые из покупателей согласились бы переплатить за товар, уже нельзя превратить в прибыль. Но они всё равно пошли на сделку, из совокупности моральных и практических причин.

Квакеры – включая торговца из Нью-Йорка Роуленда Мэйси – никогда не верили в пользу разных цен для разных людей. Ванамейкер, пресвитерианец, работавший в квакерской Филадельфии, открыл свой магазин Grand Depot по принципу «одна цена для всех, никакого фаворитизма». Другие торговцы увидели практические преимущества схем Мэйси и Ванамейкера с фиксированными ценами. Они забивали товаром свои новые универмаги, и учить сотни клерков искусству торговли было слишком накладно. Фиксированные цены добавляли предсказуемости в бухгалтерский учёт, ускоряли продажи и послужили изобилию распечатанных рекламок, объявляющих заданную цену на определённые товары.

Такие компании, как General Motors, придумали относительно честный способ возврата части упущенной прибыли. В 1920-х GM разместила свои различные автомобильные бренды по ценовой иерархии. «Chevrolet для быдла, – как писали в магазине Fortune, – Pontiac для бедных, но гордых, Oldsmobile для разумных любителей комфорта, Buick для целеустремлённых, Cadillac для богатых». Эта ценовая политика «машина для каждого кошелька и каждой цели», как называла её GM, была нужна для сортировки потребителей, но потребители сами занимались сортировкой. Перемирие сохранялось.

Потребители же могли возвращать себе свои преимущества, собирая скидочные купоны – свой шанс оформить сделку, недоступную типичным покупателям. Новые сети супермаркетов в 1940-х сделали купоны скрепой американского образа жизни. Крупные продавцы понимали – бихевиористы впоследствии это детально докажут – что потребителям нужна была не только гарантия перемирия и того, что их не обдерут, но и возможность получить преимущество над соседями. Им так нравились сделки, что экономистам пришлось различать два типа ценности товара: ценность приобретения (ощущаемая покупателем полезность новой машины) и ценность сделки (чувствует ли покупатель, что проиграл или выиграл торговлю).

Условия перемирия заключались в наличии «цены по прейскуранту» и периодических скидок от этой цены. И такое перемирие в целом сохранялось до начала этого века. Правящий розничный гигант Walmart настаивал на «ежедневно низких ценах», не скачущих туда-сюда.

Но в 1990-х интернет начал разъедать условия долгого мира. Находчивые потребители могли зайти в Best Buy и рассмотреть товар, который они собирались купить где-нибудь ещё подешевле – это упражнение стало известно, как «шоуруминг» [showrooming]. В 1999-м цифровой продавец книг из Сиэтла, Amazon.com, начал расширяться, чтобы стать новым Grand Depot.

Наступила эпоха розничных продаж через интернет, а с ней вернулись военные действия.

Оглядываясь назад, становится понятно, что розничные продавцы медленно мобилизовались. В то время, как другим корпоративным процессам – логистике, управлению продажами – в начале 2000 начал помогать мощный софт, способный делать предсказания (и даже при наличии у авиакомпаний переменных цен на авиабилеты) назначение розничных цен оставалось больше искусством, чем наукой. В частности это зависело от внутренней иерархии компаний. Цены оставались сферой деятельности второй по важности фигуры в организации: директора по продажам, чьё интуитивное знание того, как и почём продавать, было источником мифов, которые он не спешил развеивать.

Но два события ослабили хватку директора по продажам.

Первое – прибытие данных. Томас Нэйгл преподавал экономику в Чикагском университете в 1980-х, и вспоминает, что тогда университет приобрёл данные сети продуктовых магазинов Jewel, полученные с новых кассовых сканеров. «Все были возбуждены, – говорит Нэйгл, сейчас работающим главным советником по ценам в Deloitte. – До этого мы полагались на надуманные опросники типа: „Что бы вы сделали, в случае если бы вам предложили такие варианты цен?“ Но реальный мир – это не контролируемый эксперимент.

Данные от Jewel перевернули многое из того, чему он обучал. К примеру, он рассказывал, что цены, оканчивающиеся на ,99 или ,98 вместо округления не повышают продажи. Учебники утверждали, что такие цены оставались артефактом тех времён, когда владельцы магазинов хотели заставлять кассиров открывать кассу, чтобы достать сдачу, а не прикарманивать деньги с продаж. „Оказалось, – вспоминает Нэйгел, – что цены с окончанием на 0,99 не работают с автомобилями или другими дорогими покупками, к которым вы серьёзно присматриваетесь. Но в продуктовых лавках эффект был огромен!“

Эффект, ныне известный, как „искажение левой цифры“, не работал в лабораторных экспериментах, поскольку испытуемые, встречая ограниченное количество вариантов решений, подходили к каждой из гипотетических покупок как к математической задаче. Но в реальной жизни, признаёт Нэйгл, „если бы вы этим занимались, вам пришлось бы провести в магазине весь день“. Отбрасывая цифры справа от запятой, вы можете быстрее вернуться домой и приготовить ужин.

К началу 2000-х количество собранных данных с розничных интернет-магазинов стало таким огромным, что начало проявлять гравитационное притяжение. Оно и привело ко второму событию: прибытию экспертов в области „грустной науки“ [викторианский историк Томас Карлейль иронично называл так экономику, по контрасту с термином „радостная наука“, обозначавшим написание песен и стихов – прим. перев.].

Это было довольно странное нашествие. Десятилетиями теоретики-экономисты не обращали внимания на корпорации, а корпорации – на теоретиков. На самом деле, большинство теоретических моделей вообще не брали в расчёт существование корпораций.

Но всё начало меняться в 2001 году, когда экономист из Беркли, Хэл Вариан – автор получившей одобрение книги 1999 года „Правила информации“ [Information Rules] встретился с Эриком Шмидтом. Вариан знал его, но, как он говорит, не знал, что Шмидт стал генеральным директором небольшой компании Google. Вариан согласился провести академический годовой отпуск в Google, решив, что напишет книгу о том, как люди делают стартапы.

В то время мало какие серьёзные экономисты из индустрии обращали внимание на такие макроэкономические проблемы, как, к примеру, изменения спроса на потребительские товары длительного пользования. Вариана же сразу пригласили взглянуть на проект, который, как говорил ему Шмидт, „может помочь нам немного заработать“: аукционную систему, превратившуюся в Google AdWords. В результате, Вариан так и остался в компании.

За ним последовали другие. „eBay был для нас парком развлечений“, – говорит Стив Таделис, экономист из Беркли, работавший там в 2011 году, а сейчас трудящийся в Amazon. „То есть, ценообразование, люди, поведение, репутация – всё то, что приводит в восторг экономистов – плюс шанс поэкспериментировать на беспрецедентных масштабах“.

Поначалу они в основном обрабатывали данные в поисках вдохновения. На eBay Таделис, к примеру, использовал списки кликов покупателей, чтобы прикинуть, сколько денег сэкономил посетителям час поисков хорошей цены (оказалось, что $15).

Экономисты поняли, что они могут пройти ещё дальше и разработать эксперименты, способные выдать данные. Тщательно контролируемые эксперименты не только пытались предсказывать форму кривой спроса – показывающей, сколько товара люди будут покупать, если повышать цену, и помогающей продавцам находить оптимальную цифру, максимизирующую прибыль. Они пытались строить графики изменения кривой по часам. Онлайн-заказы чаще всего совершаются в рабочие часы по будням, поэтому продавцам часто советуют повышать цены утром и понижать их ближе к вечеру.

К середине 2000-х некоторые экономисты стали интересоваться, не помогут ли большие данные распознать персональную кривую спроса для каждого человека – превратив гипотетическую „идеальную ценовую дискриминацию“ (цену, точно выставленную на максимальную величину, которую лично вы готовы заплатить) в реальную возможность.

Новый мир начал приобретать очертание, и первоначальный пользовательский опыт от онлайн-покупок – так просто и так выгодно – начал терять свой лоск.

Не то, чтобы потребителям было невыгодно покупать по низким ценам в онлайне. Они получали выгоду. Но некоторые сделки оказывались не такими выгодными, как казались. А некоторые из них начали подозревать, что их обдирают. В 2007 году калифорниец Марк Экенбарджер решил, что ему повезло, когда он нашёл набор для беседки, каталожная цена которого составляла $999, продающийся на Overstock.com по $449,99. Он купил себе два, распаковал, а затем обнаружил оставшийся ценник на коробке, из которого следовало, что в Walmart эти наборы продаются по $247. Он был в ярости. Он пожаловался в Overstock, и магазин предложил ему возместить стоимость мебели.

Но его опыт стал уликой в деле защищавших потребителей адвокатов против компании Overstock, обвинённой в недостоверной рекламе. Другими уликами стали внутренние электронные письма, в которых сотрудники утверждали, что компания известна привычкой чрезвычайного завышения каталожных цен.

В 2014 году калифорнийский судья постановил, что Overstock должна выплатить штрафы на сумму в $6,8 млн. Компания подала апелляцию. В предыдущем году прошла волна подобных исков против выдуманных каталожных цен – так утверждает Бонни Патен, исполнительный директор TruthinAdvertising.org. В 2016 году Amazon начала убирать все упоминания о „ценах по прейскуранту“, а в некоторых случаях добавлять новый ориентир: собственную предыдущую цену на товар.

Это может быть последним этапом распада старой системы с одной ценой. Её заменяет то, что больше всего напоминает высокочастотные торги на Уолл-Стрит. В новом мире цены не фиксированы. Они могут колебаться от часа к часу и даже от минуты к минуте – это явление знакомо всем, кто положил на Amazon товар в корзину и получил уведомление об изменении его цены. Сайт camelcamelcamel.com отслеживает цены Amazon на определённые продукты и предупреждает потребителей, когда цена падает ниже установленной планки. История цены на любой товар – к примеру, Classic Twister – выглядит, как типичный график цен на акции.

И, как на фондовых рынках, случаются и быстрые скачки. В 2011 году книга Питера Лоуренса „Как устроена муха“ некоторое время продавалась по цене в $23 698 655,93 из-за войны ценовых алгоритмов между двумя сторонними продавцами. Чтобы понять, что произошло, разумно поговорить с человеком, разработавшим используемое ими ПО.

Гуру Харихаран снял колпачок с маркера в переговорной штаб-квартиры компании Boomerang в Маунтин-Вью, штат Калифорния. Он рассказывал о том, что привело розничных продавцов в такое отчаянное положение, в котором требуется менять цены по много раз на дню. На доске он нарисовал несколько линий, обозначающих увеличивающуюся долю онлайн-продаж различных товаров (книг, DVD, электроники) во времени, а затем отметил года, в которых банкротились основные „физические“ ритейлеры (Borders, Blockbuster, Circuit City и RadioShack). Поначалу эти года выглядели случайными. Но банкротства скучковались около полосы, обозначавшей период, когда онлайн-продажи находились в промежутке от 20% до 25%. „В этом промежутке и находилась точка обвала“, – сказал Харихаран, хлопнув в ладоши для усиления эффекта. „Вот там и случилась кровавая резня“.

После этой точки традиционные розничные продавцы, обладающие как физическими, так и интернет-магазинами, почувствовали, что обязаны соревноваться только в области цен. Харихаран с тоской рассказывал о днях, когда он мог зайти в RadioShack, и продавец направлял его точно к нужному соединительному кабелю. Но когда ритейлеры попали в зону обвала, от таких расходов, как персонал, обучение и поддержка пользователей начали избавляться. А прибыль продолжала падать – ведь зачем ходить в магазин, если тебе всё равно никто не поможет? – и провал становился неотвратимым. RadioShack прошла по этому пути, прежде чем объявить о банкротстве в 2015 году.

»Этого могло и не случиться", – говорит Харихаран. Сегодня он помогает розничным продавцам бороться с этоим.

Мы не можем обработать каждую увиденную нами цену. Поэтому мы судим о ценах магазина на основе нескольких хорошо известных нам продуктов. Продавцы знают это уже много десятилетий, поэтому они держат на минимуме цены на яйца и молоко, зарабатывая на продуктах, торговая наценка на которые нам незнакома.

Работая в Amazon, Харихаран, обладающий научной степенью по машинному обучению, помогал изобретать и патентовать Amazon Selling Coach, систему, помогающую сторонним продавцам оптимизировать их прайс-лист. Он со своей командой из Boomerang построил массивную систему, отслеживающую цены, и уже выдал миллиарды рекомендаций по ценам для разных клиентов, от Office Depot до GNC и U.S. Auto Parts. Но его ПО не старается соответствовать самой низкой из имеющихся цен. Это был бы очень простой алгоритм. Оно пытается управлять потребительским ощущением цены. Оно определяет товары, имеющие наибольшее значение в глазах потребителей, и выдерживает их стоимость на уровне конкурентов, или даже ниже. А стоимость всего остального может быть и побольше.

По его словам, Amazon давно овладел такой тактикой. В какой-то момент Boomerang отслеживал изменение цен на популярный телевизор от Samsung за шестимесячный период перед «чёрной пятницей». Затем, в эту пятницу Amazon уронил цену на телевизор с $350 до $250, резко обойдя конкурентов. Боты Boomerang также обнаружили, что в октябре Amazon взвинтил цены на некоторые HDMI-кабели, необходимые для подсоединения к телевизору, на 60%, вероятно, зная, как говорит Харихаран, что онлайн-покупатели не так ревностно сравнивают цены на дешёвые товары.

Интересно, как начинают адаптироваться другие розничные продавцы. Сотрудник Boomerang показал мне панель управления, которую видят их клиенты. Он прокрутил меню предустановленных алгоритмов до пункта «обойти конкурента на 10%», заданного для товаров, удовлетворяющих следующему критерию:

If (comp_price>cost) and (promo_flag = false) then set price = comp_price*0.90То есть: если цена у конкурента выше себестоимости вещи, и это не результат промо-акции, тогда нужно назначить цену на 10% ниже, чем у него. Правило было применено одним кликом, и на экране я увидел существенное падение индекса воспринимаемой потребителем цены.

Но это ещё не всё. Падения цен отразятся на радарах конкурентов. Ответят они тем же, или нет – зависит от того, как их алгоритмы интерпретируют сигнал. Первый ли это выстрел в ценовой войне? Или продавец просто пытается избавиться от залежалого товара? На практике это сложно сказать. Поэтому безвредное и временное снижение цен может запустить войну цен между машинами, которая без должного контроля может сильно навредить продавцу. Клиентам Boomerang предлагают устанавливать «перила безопасности» – дополнительные правила, проверяющие работу других правил – и не пренебрегать человеческим надзором. Фаизал Масуд, директор по технологиям в Staples, одном из первых клиентов Boomerang, считает, что вмешательство человека нужно редко. «Мы хотим сделать так, чтобы решения принимало ПО, а не человек, – говорит он. – Всё автоматизировано. А иначе вы проиграете».

Сложность розничного ценообразования завело по меньшей мере одного клиента Boomerang на поле теории игр – ответвления математики, которое раньше редко применялось к витринам магазинов. Харихаран говорит с улыбкой: «Она позволяет вам рассуждать, „Как отреагирует на меня главный конкурент? И если мне известна реакция, каким будет мой лучший ответ?“ А это уже уравнение Нэша. Да, того самого Джона Нэша, из „Игр разума“, чей гениальный вклад в математику уже распространился и до назначения цен на швабры.

Чем же это всё кончится?

Один из вариантов: простотой.

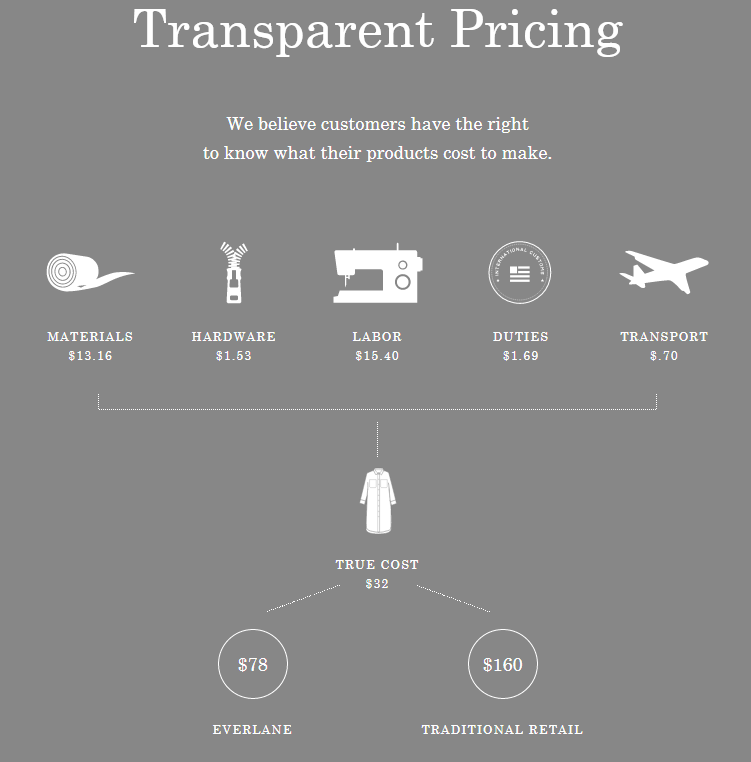

Одёжный стартап Everlane, к примеру, ставит на монетизацию реакции потребителей на ещё более редкую тактику продаж. Компания озвучивает цену изготовления каждого из продуктов и прибыль, которую она с него имеет.

Недавно она уведомила клиентов, что стоимость кашемира из Внутренней Монголии упала. И она понизила цены на кашемировые свитера на $25, поскольку их изготовление начало стоить меньше. „Радикальная прозрачность“ – так называет этот подход основатель и гендир компании Майкл Прейсман.

В другой раз Everlane решила распродать некоторые модели обуви и одежды, предложив пользователям выбор из трёх вариантов. Самая низкая цена покрывала стоимость изготовления и доставки вещей. Средняя покрывала расходы на продажу. Самая высокая приносила прибыль.

Если кому интересно, не стала ли моральная дилемма идеальным способом назначать цены – нет. 87% покупателей выбрало самую низкую цену, говорит Прейсман. 8% выбрало среднюю, 5% — высокую. Суть в том, утверждает Прейсман, чтобы рассказать покупателям, как всё происходит, как работники получают зарплату, и всё остальное, чего обычно не увидишь на коробке обуви или ярлычке свитера.

»Я думаю, что теорию Everlane ещё предстоит доказать", – говорит Прейсман. Компании в США «тренировали покупателей привыкать к распродажам. Они стали основой розничных продаж, и эту тенденцию очень сложно обратить. Такое образование покупателей тяжело вести, если ты работаешь на рынке, где люди ежедневно играют в эти игры».

Но из возможности того, что потребителям не нужна прозрачность, вытекает другой сценарий. Они склонны поддаваться на обман и платить больше, если думают, что платять меньше. Что они достаточно ловкие, чтобы найти особые, наилучшие предложения, предназначенные специально для них. Это отвергает принципы нового перемирия, насаждаемого Everlane. И это откроет возможности для продавцов и экономистов получить свой Святой Грааль.

Идеальная цена должна существовать только в теоретическом мысленном эксперименте. Но идея утверждает, что продавец знает максимально приемлемую цену для каждого покупателя, поэтому, предлагая ему цену чуть ниже этой, продавец может вытрясти всю прибыль до последней копейки.

В прошлом продавцы использовали демографические данные для подсчёта максимально приемлемой цены. В 2000-м некоторые люди решили, что Amazon занимается именно этим, когда клиенты заметили, что одни и те же DVD достаются им по разным ценам. Amazon отрицал это. Это был результат случайного тестирования цен, как объяснил гендир компании Джеф Безос в пресс-релизе. «Мы никогда не проверяли и не будем проверять цены на основании демографии потребителей».

Но демография – это грубый способ персонализации цен, как утверждает экономист их Брандейского университета, Бенджамин Шиллер, в своей недавней работе «Первосортная дискриминация цен с использованием больших данных». Если бы Netflix для персонализации цен на подписку использовал только демографические факторы, такие, как раса, доход семьи и почтовый индекс, то эта модель предсказывала увеличение прибылей компании на 0,3%. Но если Netflix мог бы использовать историю браузера людей – процент использования веба по вторникам, число посещений сайта RottenTomatoes.com и 5000 других факторов – он мог бы увеличить прибыль на 14,6%.

Но Netflix этим не занимается. Он даже не давал Шиллеру используемые им данные (тот получил их из третьих рук). Но Шиллер продемонстрировал, что персонализация цен – это реальность.

Занимаются ли этим другие компании? Четыре исследователя из Каталонии попытались ответить на этот вопрос, используя компьютеры в качестве подставных покупателей, имитировавших манеру поведения как богатых, так и экономных клиентов, в течение недели. Когда эти компьютеры отправились «за покупками», им не показывали разные цены на одни и те же товары. Им показывали разные товары. Средняя цена наушников, показанных «богатым», была в 4 раза выше, чем цена наушников, предлагаемых «экономным». Ещё один эксперимент показал более прямую дискриминацию цен: компьютерам с адресами из Бостона показывали цены ниже, чем компьютерам из удалённых частей Массачусетса.

В работе «Определение ценовой и поисковой дискриминации в интернете» исследователи предположили, что покупателям выгодно было бы пользоваться системой, отслеживающей определённые цены (хотя непонятно, кто сделал бы и поддерживал такую систему). Ещё в одной работе – в которой принял участие Хэл Вариан из Google – утверждается, что при слишком агрессивной персонализации цен покупатели станут вести себя боле стратегически, выборочно скрывая или демонстрируя персональную информацию для получения лучших цен.

Бонни Паттен из TruthinAdvertising.org считает, что это всё очень сложно. «Скидки 50% на всё, но за исключением некоторых товаров, и из-за этого все пытаются подсчитать в уме 20% от 50%». А у неё уже есть работа на полную ставку и трое детей.

«В общем, я нахожу настолько сложным определение реальной цены товара, что, когда я хожу по магазинам с детьми, я принимаю решение о покупке на кассе. Я игнорирую цены при выборе, потом добираюсь до кассы, и если что-то стоит слишком дорого, я отказываюсь от этого».

Это показалось мне здравомыслием на грани экстрима. А как же она делает покупки для себя?

«А я не покупаю для себя», – сказала Паттен.

«В каком смысле?» – спросил я, растерявшись.

«Я просто сдалась. Я перестала делать покупки».

По окончанию разговора я думал об этом. Может, это произошло из-за её работы, на которой она видела слишком многое. Может, она принадлежала к типу «покупателей-выживальщиков», как она их называет, не испытывающих радостного возбуждения, обнаружив в продаже 30-долларовые мокасины по $8. Эти мысли позволили выявить и альтернативное объяснение – то, что Габриель Тард называл «безумием сомнения»: мы можем воспринимать лишь ограниченное количество неопределённости, мы готовы проверять колебания цен на товар до определённого момента. Где-то внутри нас находится точка отключения этого процесса, и Паттен перешла её.

Автор: SLY_G