Развитие технологий самым решительным образом меняет характер взаимодействия людей с банками. Все меньше желающих идти и решать вопросы с живыми клерками в реальных отделениях. Все популярнее становятся цифровые инструменты и средства взаимодействия — банкоматы, онлайн-чаты, мобильные приложения и интернет-банкинг. До недавнего времени “цифра” была лишь дополнением к традиционным банковским услугам. Но уже совсем скоро новые технологии полностью изменят ландшафт финансовой сферы.

Развитие технологий самым решительным образом меняет характер взаимодействия людей с банками. Все меньше желающих идти и решать вопросы с живыми клерками в реальных отделениях. Все популярнее становятся цифровые инструменты и средства взаимодействия — банкоматы, онлайн-чаты, мобильные приложения и интернет-банкинг. До недавнего времени “цифра” была лишь дополнением к традиционным банковским услугам. Но уже совсем скоро новые технологии полностью изменят ландшафт финансовой сферы.

Мы, компания Wirex, работаем в области мгновенных денежных переводов без банковского посредничества. Наш сервис — часть финтех-экосистемы, которая в самом ближайшем будущем составит серьезную конкуренцию традиционным банкам, поэтому мы хотели бы рассказать вам о развитии и перспективах финтеха и его преимуществах для конечных пользователей финансовых сервисов.

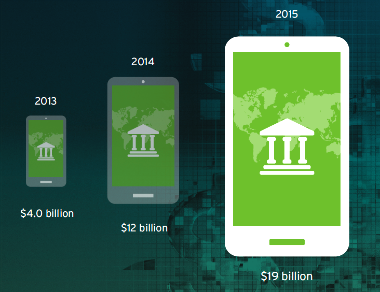

В последние годы инвестиции в финтех растут экcпоненциально: если в 2010 году речь шла о 1,8 млрд. долларов США, к 2015 году они выросли до 19 миллиардов. При этом 70% инвестиций идет на повышение комфорта клиентов в потребительской сфере.

По объемам вложений лидирует сегмент платежей. Именно здесь банки испытывают самое мощное давление со стороны новых игроков. Интернет сформировал экосистему электронной коммерции с собственными платежными системами, такими как PayPal и Alipay. Он же создал платформу для нового поколения кредитных систем — систем равноправного (P2P, peer-to-peer) кредитования.

Широкое проникновение мобильного интернета и распространение смартфонов привело к изменению правил игры в потребительском секторе и сегменте СМБ. В Европе и Америке появились и развиваются системы мобильных платежей для СМБ и микробизнеса, например, Square и iZettle. На потребительский рынок в 2014 и 2015 годах вышли Apple Pay и Android Pay.

Технологии поменяют не только модели обслуживания. Банковской системе не отделаться сокращением физических отделений и выпуском продвинутых мобильных приложений. Изменится само понятие и содержание финансовых продуктов. Скорее всего, наше поколение — последнее поколение держателей дебетных и кредитных карт. На смену им придут дебетные и кредитные системы, доступные на всех мобильных устройствах.

Восток против Запада

На сегодняшний день, несмотря на солидные инвестиции и громкие заявления о скорой гибели банковской системы, на долю цифровых финансовых инструментов приходится не более 1% доходов в потребительском секторе. Безусловно, на стороне финтеха преимущества новейших технологий, возможность предоставлять совершенно иной уровень комфорта, однако в активе существующих финансовых организаций — охват огромной аудитории и масштабы. Западный рынок — и американский, и европейский — пока еще не достиг переломной точки, банки все еще “сильнее” финтеха. Но момент истины уже близок.

По прогнозам Citigroup, доля финтеха в потребительском секторе вырастет к 2020 году с 1 до 10%, а к 2023 и вовсе до 17%. Цифры примерные, поскольку глобальные финансовые системы находятся на раннем этапе трансформации. Главный вопрос — смогут ли существующие финансовые организации Европы и Америки принять происходящие изменения, внедрить современные технологии и… выжить? Чтобы сохранить конкурентоспособность, банкам нужно быстро меняться. Мало рассуждать о блокчейне и проводить модные хакатоны, нужно делать реальные шаги, пока финтех-компании не захватили значительную долю рынка.

Возможно, вас удивит этот факт, но Китай намного опередил западные страны в плане развития финтеха и давно прошел ту самую переломную точку. Здесь и масштабы и преимущества передовых технологий полностью на стороне финтеха.

В свое время местные интернет-гиганты не побоялись выйти на рынок финансовых сервисов и заполучили себе значительную долю рынка ecommerce-платежей и платежей в пользу третьих лиц. Банально опередив неповоротливые банки, предложили удобные, надежные, быстрые и дешевые альтернативы традиционным банковским платежам.

На сегодняшний день китайские финтех-компании — крупнейшие в мире. У Alipay и Tenpay клиентов больше, чем у ведущих банков. А их тылы надежно прикрыты процветающими родительскими корпорациями из e-commerce и финансового сектора, возможности которых превышают возможности западного венчурного капитала.

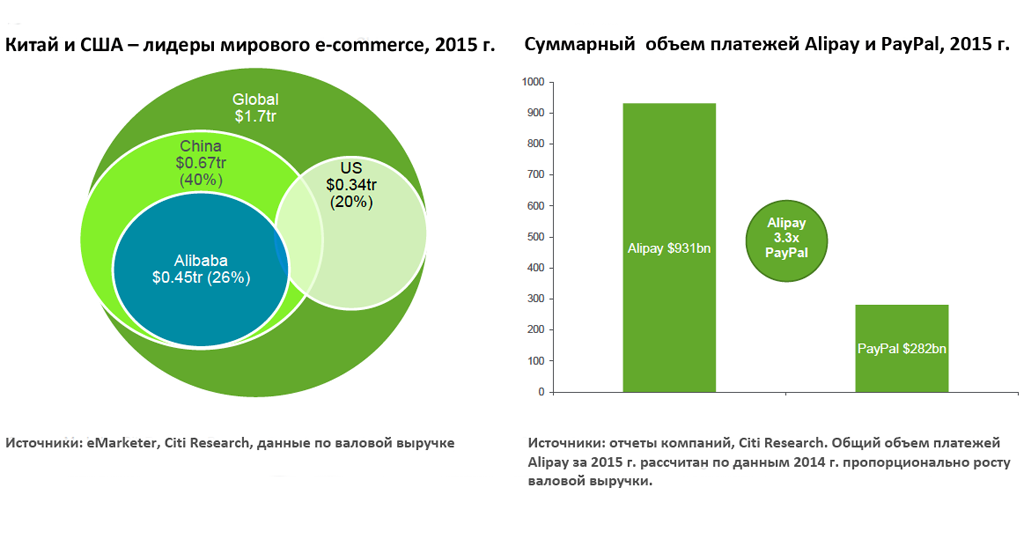

Китайские технологические гиганты Baidu, Alibaba и Tencent (далее — BAT) вкладывались в развитие финансовых сервисов намного активнее своих коллег — Google, Apple, Facebook и Amazon (далее — GAFA). Сейчас доли Alibaba и Tencent на национальном рынке платежей в пользу третьих лиц составляют 33% и 10% соответственно. Доля всей “большой четверки” GAFA в безналичных платежах на территории США, по некоторым оценкам, не превышает 2%.

Своим успехам китайский финтех обязан сразу нескольким факторам:

- Высокий уровень проникновения Интернета и мобильной связи.

Необходимое условие доступности и востребованности современных платежных технологий. - Ранний выход на рынок.

Alibaba и Tencent создали платежные системы Alipay и Tenpay больше 10 лет назад для поддержки собственных бизнесов в сфере e-commerce и онлайн-игр. На Западе первым из четверки GAFA стал Google, вложившийся в платежные системы только в 2011, через семь лет после запуска Alipay. - Огромный национальный сектор e-commerce.

В 2015 году мировая валовая выручка e-commerce составила 1,7 триллиона долларов США. По прогнозам eMarketer, к 2018 году выручка вырастет до 3 триллионов. На долю китайского e-commerce приходится 672 миллиарда долларов или 40% от мировых объемов. К 2018 году китайский e-commerce вырастет до 1,6 триллиона долларов, а это уже более половины мирового рынка. Выручка Alibaba в 2015 году достигла почти 500 миллиардов, это в два раза больше, чем у Amazon. Alipay стал крупнейшей платежной платформой, с суммарным объемом платежей в три раза большей, чем у PayPal. - Серьезная пользовательская база.

Китай опережает развитые рынки в плане использования социальных сетей в качестве платежных систем. Tencent создал крупнейшую в стране P2P-систему на основе социальной сети WeChat. Сегодня у WeChat 550 миллионов пользователей. - Относительная неразвитость банковской системы.

- Гибкое законодательство.

- Стратегическая значимость финансовых инструментов для китайских интернет-гигантов.

Как мы уже говорили, изначально финтех-инструменты создавались для поддержки основного бизнеса корпораций. А теперь финтех-системы активно захватывают оффлайн. Так, за последние два года Alipay подключил 130 000 оффлайновых компаний: ресторанов, супермаркетов, служб такси и медучреждений.

И хотя в западных странах уровень развития Интернета и мобильных сетей не уступал китайскому, никто из лидеров индустрии не считал финансовые инструменты стратегически важными для бизнеса. При этом западная банковская система предлагала своим клиентам больше разнообразных услуг, чем китайская.

Финтех на развивающихся рынках

В развивающихся странах велика доля населения, не имеющего доступа к банковским услугам, слабо развит потребительский банкинг, но при этом высокий уровень проникновения мобильной связи. А значит, здесь есть все условия для активного роста финтеха.

Яркий пример — Кения, где в 2007 году запустился мобильный денежный сервис M-Pesa. Сегодня у сервиса 23 миллиона активных клиентов в 11 странах. В соседней Сомали, которая давно и прочно ассоциируется в массовом сознании с войнами и переворотами, а вовсе не с финансовыми инновациями, мобильными деньгами пользуется около 40% взрослого населения.

В азиатском регионе — Индии, Индонезии и Филиппинах — около 400 миллионов человек не охвачены традиционными банковским услугами. Поистине огромный резерв для развития сервисов мобильных денег. Именно здесь мобильные деньги не вопрос комфорта, а способ решения серьезной социальной проблемы.

Обратите внимание, что переход к цифровым финансовым технологиям в каждой стране происходил по-разному. В Кении в систему мобильных денег вкладывались значительные средства, строилась обширная сеть небанковских агентов, немалую роль сыграло адекватное законодательное регулирование. В этом смысле пример Кении резко отличается от китайского варианта, где весь процесс держался на крупнейших интернет-компаниях.

В Индии драйвером изменений стал национальный проект биометрической идентификации личности AADHAAR, сопровождавшийся открытием более 200 миллионов банковских счетов для населения. Стоит отдельно отметить, что Индия с её растущим населением, превышающим 1,2 миллиарда человек, низким уровнем доступности банковских услуг, готовностью властей повышать доступность финансовых сервисов, проникновением мобильной связи на уровне 80% — рынок огромных возможностей.

Банки: под угрозой “уберизации”

Все мы знаем, что произошло с рынком частных перевозок под влиянием Uber. Многие компании не выдержали конкуренции и ушли с рынка, а сама отрасль безвозвратно изменилась. Более чем вероятно, что банковская сфера скоро окажется в аналогичной ситуации.

Прежде всего, эксперты Citigroup прогнозируют серьезное сокращение количества отделений. В этом плане страны Северной Европы оказались впереди своих соседей. Скандинавские и голландские банки уже сократили суммарное число отделений примерно на 50% по сравнению с пиковыми значениями. По оценкам Citigroup, на развитых рынках количество отделений сократится еще на 30-50% по сравнению с 2013 годом. Американским банкам все это только предстоит. Но на фоне всеобщей доступности мобильного интернета, давления со стороны финтеха, стагнации доходов и рентабельноcти — сокращения практически неизбежны.

В будущем услуги банковских отделений должны свестись к консультированию. Рентабельность физических отделений падает. Их содержание обходится на сегодняшний день слишком дорого, при том что большую часть затрат можно сократить путем автоматизации самых распространенных процессов.

В Citigroup подсчитали, что до 2025 года банкам придется сократить численность персонала примерно на 30% по сравнению с состоянием на 2015 год. Потенциально за счет сокращения сети физических отделений европейские, американские и японские банки могу сократить свои расходы примерно на 175 миллиардов долларов в год.

Мобильные деньги — финтех-революция в пользу потребителей

Электронные деньги, отказ от наличности и чеков в пользу банковских карт — все это неотъемлемые элементы современного мира. И если в развитых странах новые финансовые технологи в основном борются с неудобством традиционных банковских услуг, на развивающихся рынках они несут серьезную социальную миссию.

Мобильные и электронные деньги делают финансовые услуги максимально удобными и доступными самым широким слоям населения:

- Повышение доступности финансовых услуг.

Как мы писали в одном из предыдущих постов, 2 миллиарда человек в мире не имеют доступа к официальным финансовым сервисам. Большая часть (но не все) из этих двух миллиардов проживает в развивающихся странах Африки и Азии. Банковскими услугами охвачены только обеспеченные люди, в то время как мобильные платежи могли бы предоставить доступ к финансовым сервисам даже самым бедным. На развивающихся рынках используются самые простые технические решения и для пользования мобильными финансовыми инструментами не нужны дорогостоящие смартфоны, достаточно самого простого телефона. - Трансграничность.

Мир стал меньше. Международные платежи больше не прерогатива крупного бизнеса. Постоянно растет доля платежей от физических лиц и компаний малого бизнеса. Суммарный объем международных денежных переводов в годовом выражении превышает 580 миллиардов долларов США. Финтех значительно упрощает трансграничные платежи и переводы. - Платежи для среднего и малого бизнеса.

Средний и малый бизнес активно работает с кэшем, особенно на развивающихся рынках. По данным IFC Mobile Money, здесь порядка 75% всех поступлений и выплат проходит в наличных средствах, на развитых рынках — не более 25%. Финтех-компании обеспечивают микро и малый бизнес возможностями для приема кредитных карт и работы с безналичными средствами.

В развивающихся странах электронные деньги, как правило, представлены в формате мобильных платежных средств. Говоря упрощенно, мобильные деньги это ни что иное как денежная операция, проводимая с использованием мобильного телефона. Чаще всего они используются для локальных и международных P2P-переводов, быстрых займов и приобретения товаров и услуг.

По данным Citigroup и Имперского колледжа Лондона, десятипроцентный рост проникновения мобильных денег откроет доступ к официальным финансовым услугам 220 миллионам человек. Из тени выйдут средства в объеме около 1 триллиона долларов США, что даст порядка 100 миллиардов долларов дополнительных налоговых сборов. Параллельно сектор ритейла снизит расходы на работу с наличными примерно на 120 миллиардов в год. И это только часть последствий от десятипроцентного роста!

Классические банки кормят огромную армию сотрудников, тратят баснословные суммы на содержание отделений, ИТ-систем и физических колл-центров. В таких условиях комфорт клиентов неизбежно оказывается на втором месте. Традиционный банкинг устарел, ему на смену приходят более удобные, прозрачные и понятные технологии, которые имеют намного меньше ограничений и обходятся дешевле для конечного пользователя.

Cервис Wirex позволяет забыть об ограничениях традиционных финансовых институтов. Мгновенные денежные переводы в USD, EUR, GBP и цифровой валюте, конвертация, возможность заказать виртуальную или плаcтиковую расчетную карту — без походов в отделения или общения с банковской службой поддержки. Wirex предоставляет свои услуги по всему миру, а для того чтобы начать пользоваться сервисом, достаточно установить приложение на Android или iOS устройство.

Подготовлено с использованием материалов Citi GPS.

Автор: Wirex