Работая программистом в банке, мне стало интересно, как банки функционировали до появления компьютеров, и насколько сильно изменилась их работа после. В этой статье не будет технических подробностей, поэтому она будет доступна как моим коллегам‑разработчикам, так и любым другим работникам банков или просто интересующимся.

Средние века

Начнем со средних веков. Чтобы стать клиентом банка, человек должен открыть счет. Сейчас, чтобы это сделать, достаточно пойти в любое отделение банка или заполнить онлайн‑анкету. После получения счета вы можете положить на него деньги и воспользоваться своими средствами любым удобным способом: снять деньги в банкомате или через кассу в отделении, перевести деньги через приложение другому клиенту своего или другого банка, потратить деньги, оплатив покупку картой в интернете или через терминал в магазине. У вас есть централизованный банковский счет, информациях о всех ваших транзакциях из любых источников напрямую и мгновенно отражается на нем. Но так было не всегда.

Большую часть истории существования банков, которая берет свое начало в средневековой Италии, счет клиента был жестко привязан к конкретному отделению банка, а не к банку в целом. Что это значит?

Представим что вы являетесь средневековым купцом и клиентом банка в Венеции. Вы приехали в Милан и увидели отличную возможность для инвестиции. Вам требуется крупная сумма денег, но вам не хватает наличных средств для совершения сделки. Вы захотели снять деньги со своего счета, обратившись в отделение вашего банка в Милане. И тут появляется проблема. Вся информация о состоянии вашего счета ведется в Венецианском отделении вашего банка. У отделения в Милане нет информации о вашем счете, он даже может не знать, что вы являетесь его клиентом. Чтобы получить эту информацию отделение должно связаться с обслуживающим вас отделением в Венеции, либо с головным офисом, который в свою очередь свяжется с нужным отделением и передаст ответ. В Средние века сделать это можно было только через отправку почты или курьера. Курьеру на лошади потребовалось бы около двух недель, чтобы доехать до Венеции и вернуться обратно в Милан с данными о вашем счете.

Что касается головного офиса, он мог обладать информацией о вашем счете, но данная информация использовалась только в аналитических целях и для принятия стратегических решений. Эта информация поступала с большой задержкой, раз в установленное время, например, раз в неделю или даже реже. Вся нагрузка по учету транзакций и поддержанию состояний счетов в актуальном состоянии ложилась на отделения.

Новое время

Первое значительно изменение пришло с появлением электрического телеграфа и кода для передачи сообщений — оба эти изобретения придумал Сэмюэл Морзе. Скорость обмена информацией теперь ограничивалась только скоростью набора и расшифровки сообщения телеграфистами, а так же количеством телеграм в очереди на отправку. Банки одними из первых стали использовать телеграф, и теперь отделения могли передавать информацию друг другу не за несколько дней, а за несколько часов. Также это изобретение позволило банкам открыть отделения в труднодоступных регионах своих стран, если там была проложена телеграфная линия.

Для того, чтобы перейти к следующему изобретению, разберемся с тем, как отделения вели учет транзакций клиентов. Каждому клиенту соответствовал бухгалтерский счет — чаще всего это мог быть лист бумаги, в котором учет велся методом двойной записи. Это способ ведения счетов, изобретенный в средних веках, используется и в наши дни. Согласно ему, каждое финансовое изменение должно отражаться в двух счетах. Примеры:

-

Если банк дал вам деньги, то это изменение отразилось на вашем бухгалтерском счете в виде дебет‑записи, а на бухгалтерском счете банка в виде кредит‑записи.

-

Если вы хотели перевести деньги другому клиенту, то на вашем счете делалась кредит‑запись, а на счете вашего контрагента — дебет‑запись.

На русском такие изменения двух счетов называются простой проводкой.

Все бухгалтерские счета сшивались в гроссбух — как подсказывает название, это большая книга, которая содержит информацию о всем финансовом состоянии банка. Слово бухгалтерия можно перевести как содержание книги, гроссбух — это и есть та самая книга. Гроссбух открывался на год, а в конце года открывался новый гроссбух, в который переносился баланс счетов на момент закрытия предыдущего гроссбуха. Все последующие изменения счетов отражались в новом гроссбухе, старый гроссбух сохранялся.

В течение дня все совершаемые транзакции записывались не напрямую в гроссбух, а в отдельные журналы. В конце операционного дня данные из журналов переносились в гроссбух. Конец операционного дня обычно наступал в середине рабочего дня, например, в 15:00, и клиенты должны были успеть в банк до этого времени, так как после его наступления все операции останавливались.

Чем же занимались банковские работники? Если упростить, то суть их работы — это сложение чисел. Что они считали:

-

По каждому счету считалась итоговая сумма дебет операций и кредит операций

-

Сумма всех дебет операций со всех счетов должна была быть равна сумме всех кредит операций со всех счетов

-

Если дебет и кредит не был равен, то приходилось считать заново, чтобы найти расхождения

Как вы понимаете, все это считалось вручную, на бумаге и с помощью счетов. Помимо того, что вычисление всех банковских операций могло занимать огромное количество времени, существовала немалая вероятность того, что какой‑то из работников мог ошибиться в своих подсчетах.

Проводить вычисления стало проще благодаря появлению механических калькуляторов. Банки стали массово использовать суммирующую машину Берроуза. Как следует из названия, единственной функцией этой машины была операция сложения. Несмотря на то, что у суммирующих машин было гораздо меньше функциональности, чем у других механических калькуляторов — этого хватало для большинства банковских задач. Так как основная работа банковских служащих состояла в том, чтобы просуммировать дебет и кредит, то суммирующей машиной было пользоваться проще, чем калькуляторами с большим набором функций

Благодаря механическим калькуляторам, к началу 20 века работа банковских служащих упростилась: вычисления происходили быстрее, а шанс ошибки стал меньше. Но калькуляторами управляют люди, а значит все еще существует шанс совершить ошибку, задав не ту цифру, а скорость вычислений ограничена скоростью работы людей.

Первая цифровизация

Рассмотрим главный способ безналичного расчета в 20-м веке — чек. Этот способ был настолько популярен, что несмотря на всю цифровизацию, которую мы обсудим далее, в количественном выражении число чековых операций росло вплоть до начала 1990-х, а некоторые особо консервативные люди используют чеки и в наши дни.

Банк выдавал своему клиенту чековую книжку — набор незаполненных чеков. Когда клиент хотел перевести деньги контрагенту, он заполнял чек именем контрагента, датой заполнения чека, суммой и своей подписью. Чек передавался контрагенту, который мог за несколько часов обналичить его в отделении, обслуживающего счет чекодателя. Но чаще всего чекодержатель относил чек в удобный ему банк и получал деньги на свой счет в течение нескольких дней. В течение этих дней банки совершали следующие операции: проверку подлинности чека, проверку достаточности средств на счете чекодателя, обмен информацией между банками и учет проведенный операций в гроссбухах обоих банков. Весь этот процесс называется чековым клирингом и до 1950-х совершался вручную.

В условиях активно растущей послевоенной экономики банковский сектор испытывал большое давление в виде увеличивающегося числа клиентов количества проводимых операций, значительную часть из которых занимал чековый клиринг.

В 1959 году случилась технологическая революция, когда Bank of America стал первым банком в мире, применившим компьютер. Этот компьютер назывался ERMA (Electronic Recording Machine, Accounting) и использовался для централизованного учета счетов и автоматизации чекового клиринга. Это было громоздкое устройство, занимавшее половину комнаты и стоившее Bank of America 10-и миллионов долларов (больше 100 миллионов долларов на сегодняшний день с учетом инфляции). Для чекового клиринга отделения банков больше не связывались друг с другом, а отправляли чеки на обработку ERMA в конце операционного дня. К началу следующего операционного дня транзакция была исполнена и отражена на счете.

Помимо сильно уменьшившегося времени на обработку платежей, радикальным изменением стал учет чековых счетов клиентов центральным компьютером, а не отделениями, чья роль с тех пор начала становиться менее важной. Информация о балансе и транзакциях сохранялась в компьютере и была доступна на уровне всего банка.

Наши дни

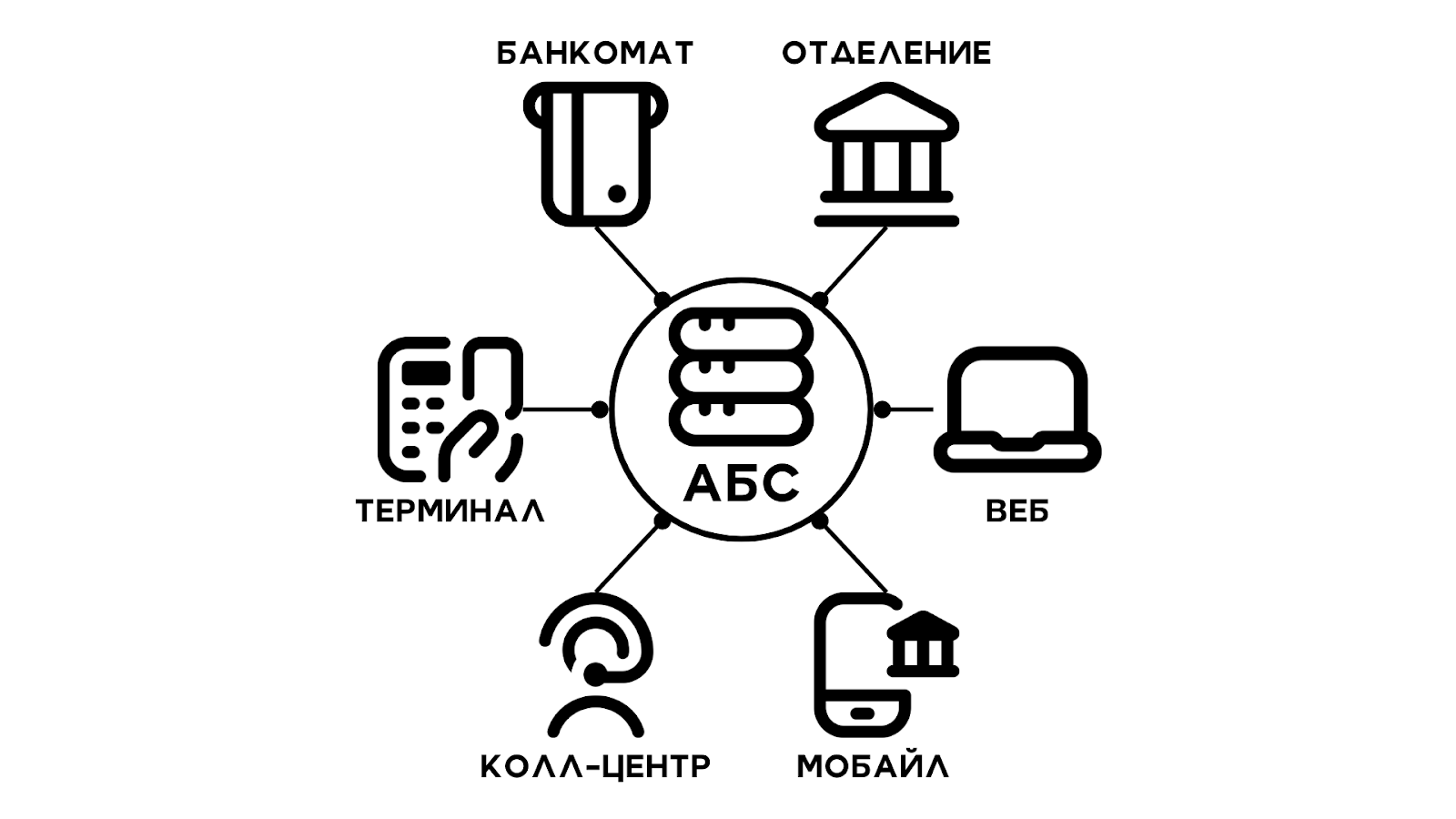

Все будущие банковские цифровые системы берут свое начало от ERMA, и в 70-х годах идея учета чековых счетов и автоматизированной обработки платежей центральным компьютером привели к появлению нового типа аппаратно-программного обеспечения, к автоматизированным банковским системам или АБС (Core Banking System). В отличие от ERMA, АБС не ограничиваются чековыми операциями и, окончательно оформившись в 80-х, автоматизируют все основные банковские функции: учет депозитов, проведение транзакций, выдача кредитов, учет клиентов, учет банковских карт, ведение гроссбуха, формирование отчетности для регулирующих органов. Таким образом АБС и центральный компьютер забрал на себя все основные функции, которые раньше выполняли работники отделений.

Централизованный и автоматизированный учет счетов сделал возможными новые каналы взаимодействия банка и клиента: по телефону, с помощью кредитной карты, через банкоматы, с помощью компьютера и через приложение в смартфоне. Вне зависимости от канала взаимодействия, все операции в итоге обрабатываются центральным компьютером.

В наши дни все банки используют АБС, а многие банки, которые первыми внедрили эту технологию, по-прежнему используют старые мейнфреймы с АБС, написанные на COBOL, что говорит о надежности этих систем. Современные АБС написаны на C-подобных языках и могут работать не на дорогих мейнфреймах, а на более понятных нам серверных компьютерах или в облаке. При этом большая часть штата разработчиков банков пишут код не для АБС, а для каналов, так как это быстрее и безопаснее, чем вносить изменения в АБС.

Будущее

С распространением интернета и смартфонов, финансовые услуги в целом и банковские в частности становятся доступны более широкому числу людей, что приводит к увеличению нагрузки на АБС. Традиционно АБС — это монолитное приложение, поставляющееся вместе с мейнфреймом. Несмотря на исторически‑доказанную надежность такого решения, оно менее удобно в масштабировании и подвержено рискам при резких скачках нагрузки. Для решениях этих проблем главное направление развития АБС — это coreless banking. Coreless banking — это АБС, написанные с использованием микросервисной архитектуры, где каждая функция реализована как отдельное приложение, а не часть одного большого. Такую АБС проще расширять, так как изменения в одной части системы не затрагивают другие. Кроме того, Coreless подразумевает деплой в облаке, что позволяет быстро развертывать и масштабировать АБС, а также убирает с банков нагрузку по поддержанию своего кластера компьютеров и позволяет сфокусироваться на задачах, непосредственно приносящих пользу людям и бизнесу.

Другое важное направление — это Open Banking. Open Banking подразумевает создание банком нового канала взаимодействия с клиентами — API. Клиентами в данном случае выступают другие компании, которые через API получают доступ к функциями банка без необходимости самостоятельно получать банковскую лицензию. Такие компании стали называть нео‑банками. В отличие от традиционных банков, нео‑банки не обременены необходимостью поддерживать и использовать старые технологии и старые каналы, такие как физические отделения или обслуживание по телефону. Благодаря этому, нео‑банки могут быстрее тестировать и выводить на рынок новые продукты, а также фокусироваться только на цифровых каналах.

Источники:

-

https://www.qmul.ac.uk/borromei-bank-research/project-background/medieval-accounting/ - бухгалтерия в Средние века

-

https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3483419 - влияние телеграфа на развитие банков 1

-

https://www.semanticscholar.org/paper/%E2%80%98The-telegraph-and-the-bank%E2%80%99%3A-on-the-of-global-and-M%C3%BCller-Tworek/9291594d248efab8efe7440a2775c5e2d9b8b048 - влияние телеграфа на развитие банков 2

-

https://www.youtube.com/watch?v=XQNt5b2U4Rc - демонстрация суммирующей машины Берроуза

-

https://ed-thelen.org/comp-hist/Dev-of-ERMA--LessonsFromHistory.pdf - про ERMA и первую цифровизацию в целом

-

https://www.thoughtmachine.net/blog/building-a-core-banking-system-in-a-distributed-environment - появление первых АБС

Автор: Serener