Те кто учился в школе помнит, что обычная изучаемая в школе геометрия называется геометрия Эвклида и основана она на некотором небольшом количестве аксиом. А если (что уже обычно изучают не в школе) заменить даже одну аксиому на другую – получится другая и во многом удивительная неэквклидова геометрия.

Цель данной небольшой статьи сформулировать те «аксиомы», на которых основаны все современные денежно-финансовые системы, а потом заменить эти аксиомы на другие, чтобы увидеть – как может выглядеть теоретически максимально радикальная реформа существующей денежно-финансовой системы.

Основы или «аксиомы», на которых построена современная денежно-финансовая система

1. В каждом государстве существует своя причем одна единственная национальная валюта. Которая собственно и называется – деньги.

2. Деньги дефицитны и их собственная внутренняя стоимость равна отношению их дефицита к их полезности.

3. Деньги – это всегда не только средство платежа, но еще и средство накопления и сами они являются товаром.

4. Деньги неотделимы от банков и банковской системы. А банковская система всегда двухуровневая (это коммерческие банки и центральный банк над ними как кредитор последней инстанции в системе, основанной на «частичном резервировании депозитов»).

5. Никем не оспаривается право банков брать процент по выдаваемым кредитам и считается само собой разумеющимся право вкладчиков получать процентный доход по своим депозитам. Т.е. можно (прилично) говорить и спорить о величине процентов по кредитам, но не оспаривается само наличие в экономике ссудного процента.

6. Единственным источником однозначно безинфляционного финансирования долгосрочных инвестиций считаются только долгосрочные сбережения. Любые иные способы получения (или эмиссии) денег для инвестиций по крайней мере потенциально обязательно связаны с риском увеличения инфляции. Эта аксиома, как и иные приведенные здесь, считается практически незыблемой.

7. Безналичные деньги (впрочем и наличные деньги, участвующие в обороте тоже) живут и движутся исключительно в рамках простых бухгалтерских проводок – «дебет-кредит» – и эти записи по счетам и есть движение, эмиссия и наличие денег. Также можно сказать – что каждая денежная единица хранится (учитывается) всегда в одном определенном месте (в банке, под матрасом и т.п.).

Из этих аксиом можно вывести несколько интересных самих по себе утверждений:

1. Поскольку деньги это всегда долги одних экономических субъектов, признанные другими субъектами и поскольку основная масса безналичных денег выпускается в оборот посредством кредитов, выдаваемых коммерческими банками, то Ваши деньги – это долги других людей банкам.

Таким образом, если все или даже просто многие экономические субъекты откажутся возвращать свои кредиты, то ценность Ваших личных денег сразу резко упадет.

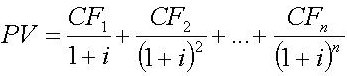

2. Если обладая деньгами их можно не только сберегать, но и приумножать, получая на них по тем или иным основаниям процентный доход, то это равнозначно тому, что ценность одной и той же суммы денег сегодня превышает ее же ценность в будущем (даже при условии нулевой инфляции).

Отсюда возникает известный прием оценки будущих денежных потоков с их дисконтированием (чем дальше в будущее, тем больше дисконт).

Но таким образом наши деньги сегодня заставляют нас пренебрегать будущим. Не верите?

Оцените для себя методом дисконтирования ценность какого-либо постоянного денежного потока на интервале скажем 100 лет. Наверное Вы сразу согласитесь, что гораздо лучше все эти деньги получить Вам сразу.

А если этот поток предназначен не только для Вас, но и для Ваших детей и внуков – они согласятся с Вашим желанием все получить немедленно и ничего не оставить им?

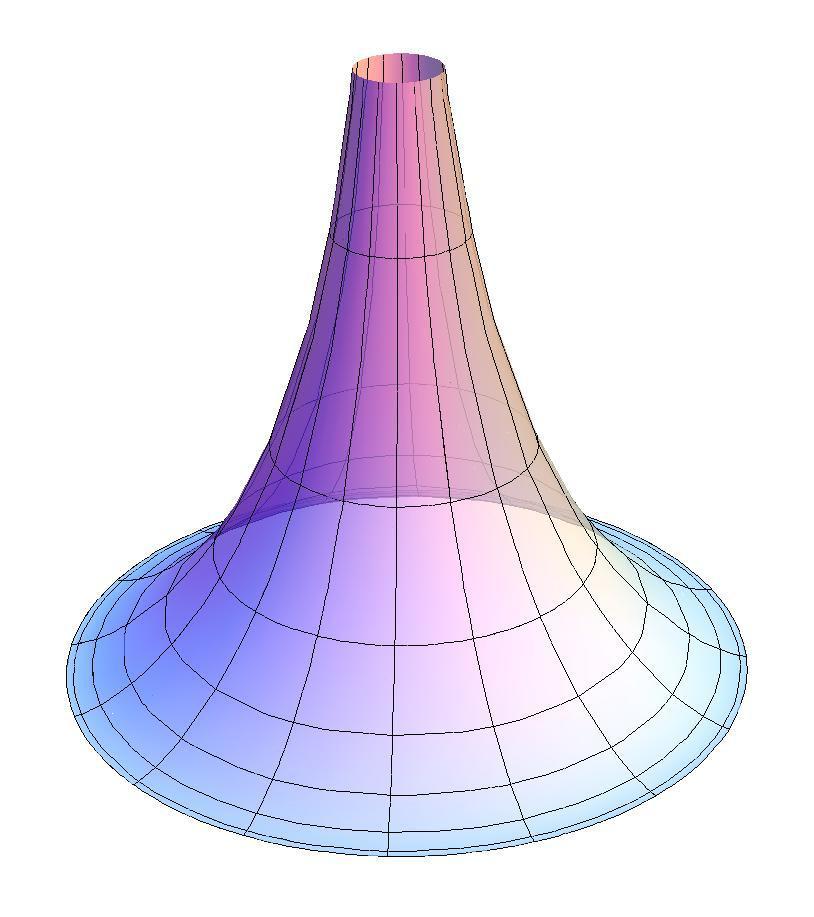

А теперь мысленно представим, что деньги «стареют, изнашиваются», за обладание ими надо платить сумму, пропорциональную времени обладания (это плата за простой или по научному – демередж).

Тогда денежный поток, состоящий из денег с демереджем гораздо интереснее растянуть на 100 лет, чем хапнуть все сразу. И ценность таких денег в будущем становится выше их ценности сегодня.

Важность аксиоматизации основ денежно-финансовой системы связана конечно не с этими следствиями-примерами, а с тем, что она позволяет оценивать различные предложения по реформам и улучшениям денежной системы. И тем самым отличать реальные реформы от косметических улучшений. И даже можно (как заявлено в начале этой статьи) самому попробовать набросать контуры эффективной реформы финансовой системы.

Для примера попробуем с этих позиций оценить предложения «Столыпинского клуба» — которые позиционируются как экономика развития (авторы: Титов, Глазьев и другие).

Авторы «экономики развития» предлагают:

— создать систему льготного кредитования реального сектора экономики под 5-6% годовых,

— снизить налоги на бизнес,

— добиться стабилизации курса рубля,

— создать новые государственные «институты развития»,

— уменьшить (ограничить точнее) количество проверок и заморозить тарифы естественных монополий.

Не будем критиковать эти предложения в рамках имеющейся финансовой системы. Такой критики высказано уже достаточно. Посмотрим только на одно – на основы они покушаются? Практически нет. Только немного на аксиому №6 они наезжают, утверждая, не слишком доказательно для многих, что от небольшой дополнительной эмиссии «дешевых» кредитных денег роста инфляции не будет. И собственно все. Никакого ниспровержения основ.

Что интересно – один из авторов — Глазьев многими воспринимается как проводник старых и неудачных по мнению наверное большинства социалистически и коммунистических идей.

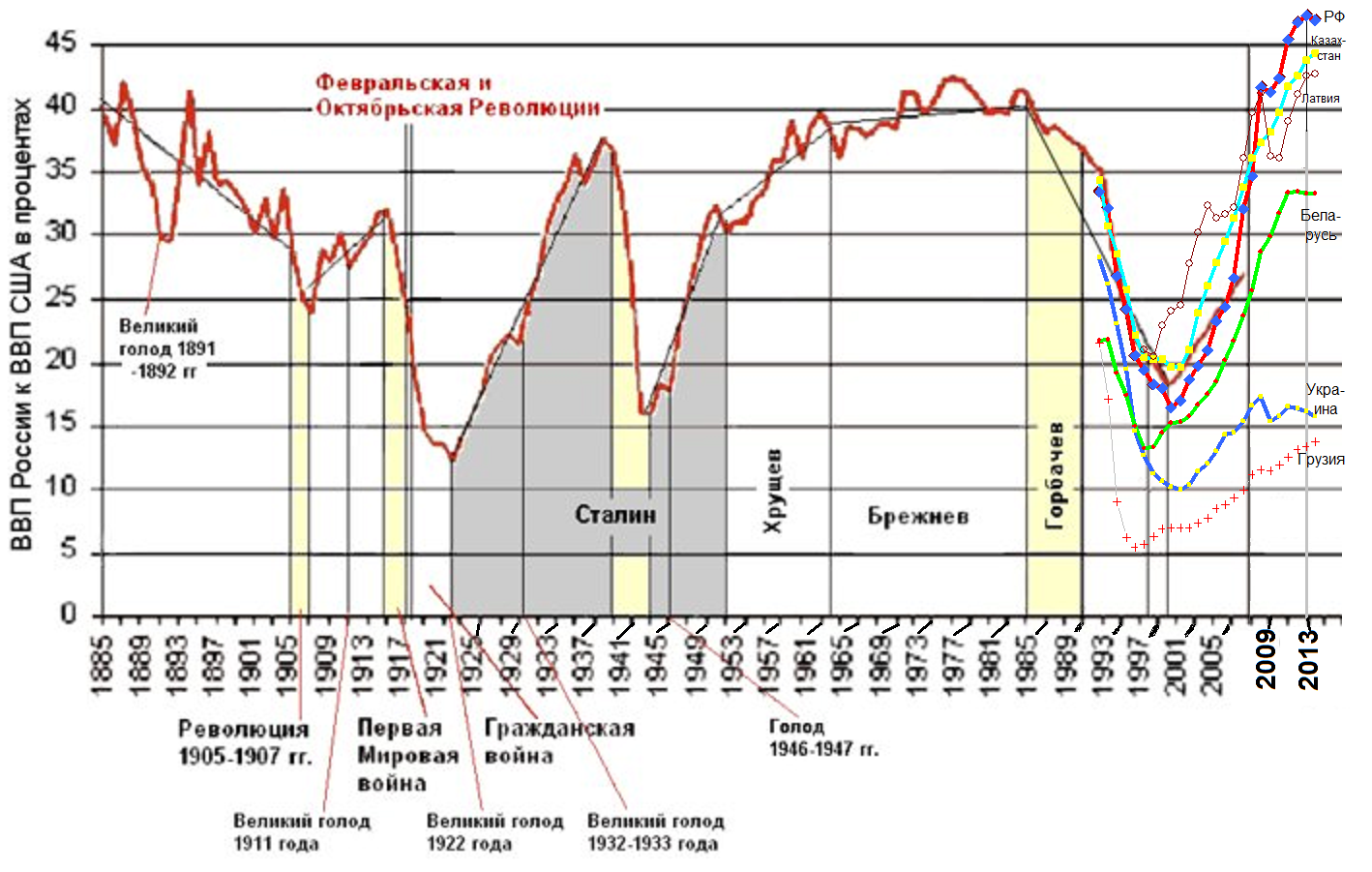

Только вот самый лучший опыт (и он же самый радикальный с точки зрения экономики и финансов) и реальный опыт прошлого нашей страны он использовать как раз и не предлагает.

В то же время в 40-50 годах в СССР была создана (чисто эмпирически создана, умные экономисты к ней рук не приложили) денежно-финансовая система совершенно иная чем сейчас.

Этот опыт был настолько сильно закамуфлирован идеологией (как тогда, так все еще и сейчас), что долгое время его как экономический опыт никто и не анализировал вообще. Только относительно недавно (Валентин Катасонов, Курман Ахметов) стали появляться отдельные попытки именно экономического исследования того периода.

Тогда одновременно были «нарушены» аксиомы № 1 (единственная валюта), №2 (деньги дефицитны), №6 (единственный источник финансирования инвестиций – сбережения), а частично были нарушены и все иные «аксиомы» (кроме пожалуй последней аксиомы). И работала эта система грубо и приблизительно (конечно очень грубо и очень приблизительно) так:

— Средства производства и вообще товары группы «А» можно было купить и продать только за безналичные деньги. Копить, красть эти деньги было в какой то мере бессмысленно.

— Перевод безналичных денег в фонд оплаты труда и материального стимулирования был практически запрещен. Таким образом, действовали строго говоря различные типы денег со своими отдельными ареалами обращения: рубли безналичные и рубли наличные.

— Безналичные деньги Госбанк СССР мог выпускать не задумываясь об инфляции и безналичные деньги как бы «рисовались» строго под цифры промышленного производства, запланированные Госпланом СССР.

К каким экономическим результатам это привело можно посмотреть здесь http://www.sdelanounas.ru/blogs/9142.

Посмотрим теперь с точки зрения «аксиоматики» экономики на иные утверждения.

Вот например, Андрей Мовчан – представитель на мой взгляд хорошей либеральной школы (про плохих ее представителей говорить не будем). На его взгляд надо сосредоточиться на том, что:

— Сделать нашу страну привлекательной для инвестиций и реально защитить право собственности (конечно!!!);

— Снизить разнообразные риски инвесторов (безусловно!!!);

— Уменьшить роль государства в экономике (скорее да, чем нет, но с оговорками);

— Сократить регулирование и надзор (тоже да).

Хорошая либеральная программа, правда не сулящая быстрых успехов, и снова – по сути косметическая, так как ни одной экономической основы вообще не затрагивает.

А есть ли в мире вообще более радикальные предложения в денежно-финансовой сфере?

Да есть. Например, многими западными экономистами продвигается (уже давно и не в первый раз) идея отказаться от частичного резервирования, сделать 100% резервирование депозитов и даже возможно вернуться к золотому стандарту (отменяется аксиома №4). Радикально? Да. Особенно импонирует, что тем самым отменяется узаконенное в веках мошенничество банков, неоднократно выдающих в кредит одни и те же депозитные деньги. Мне правда эта идея – если она рассматривается как единственная идея реформы — не нравится совершенно. Потому что дефицитность денег от этого не исчезнет. Вследствие чего экономике от такой реформы лучше увы не станет.

Еще стоит упомянуть «вертолетные» деньги (это полный, доведенный даже до логического абсурда, отход от дефицитности денег) или скажем валюта, обеспеченная товарными запасами (валюта «Терра» Бернара Лиетара). Однако на мой взгляд полезнее перейти сразу к тому, ради чего это все собственно написано.

Какую максимально радикальную реформу финансовой системы можно измыслить, для того, чтобы отказавшись от догм, которые кажутся незыблемыми, построить действительно радикально иную денежно-финансовую систему. Обязательно при этом опираясь не на чистые домыслы, а на тот опыт, что уже накоплен самыми разными цивилизациями.

Однако сначала надо сформулировать основные цели Действительной Радикальной Реформы Денежной Системы.

Стратегические цели – это сделать так, чтобы:

1. Тех денег, которые используются как средство для расчетов, было бы всегда достаточно в экономике. Чтобы не было необходимости даже обсуждать сколько денег надо экономике. Чтобы темпы (да и направление) развития экономики определялись не возможностью что-то профинансировать, а только наличием доступных материальных ресурсов ну и немного спросом.

2. Чтобы никто не стремился быть богатым именно деньгами и никто не считал, что признак успешности – это деньги.

3. Чтобы экономическая активность людей в максимально возможной степени зависела от них самих, а не от решений центральных государственных органов.

В принципе этих основных целей должно быть достаточно.

Но кроме стратегических, нужна и более близкая тактическая цель. И она проста, ее не надо изобретать заново: это ускоренный (более быстрый чем в любых иных странах) рост Валового Внутреннего Продукта – ВВП.

Договоримся сразу, что эта цель исключительно тактическая. Обеспечив ускоренный рост ВВП уже после и на основании этого можно подумать на что именно этот рост (или прирост) ВВП надо направлять «на пушки или масло». Было бы что делить.

Ну и конечно надо хотя бы в общих чертах ответить себе на следующий вопрос: нужна ли действительно радикальная реформа или хорошей либеральной программы достаточно.

Полагаю сейчас ситуация в экономике России отчасти напоминает ту, что сложилась в нашей стране в 30-х годах прошлого века.

И тогда и сейчас требуется (требовалась) ускоренная модернизация (тогда индустриализация) экономики. И тогда и сейчас надо было подготовиться к войне самыми ускоренными темпами.

Разница только в том, что тогда это была практически неизбежная обычная война, а сейчас уже идет война нового типа и в ней не победить, не создав новой цивилизации, опирающейся при этом на прочный экономический фундамент. Про необходимость строительства не только новой экономики, но и новой цивилизации – вынужден ограничиться этим заявлением – иначе уйдем слишком в сторону от темы.

Вот теперь приступим к расшатыванию основ финансовой системы (шутка).

Практически очевидно, что одна единственная национальная валюта всех задач реформы экономики решить не сможет. Да национальная валюта должна существовать обязательно (она помимо прочего еще и объединяет государство), но точно не одна, а …. их может и должно быть много. Это можно сделать следующим образом:

1.Для финансирования инвестиций в то, что называется тяжелая промышленность, в большие инфраструктурные проекты, в развитие естественных монополий и т.п. – надо (желательно) использовать специальные деньги, ограниченные в обороте (об этом я уже писал ранее (пост 22268 )

И это хорошо будет сочетаться с опытом индустриализации и послевоенного восстановления в СССР в 40-50 годах.

Напомню еще раз, тогда для финансирования использовались безналичные кредиты Госбанка, которые рисовались в соответствии с планом Госплана и которые никак не могли (точнее не должны были) влиять на количество денег в фондах оплаты труда и материального стимулирования. И соответственно не требовали наличия накоплений населения.

А как один из механизмов выпуска в обращение эти инвестиционных денег можно использовать учет векселей предприятий, т.е. финансировать реальные сделки, как это было на первых порах с золотым червонцем СССР. Этими же специальными Средствами Расчетов можно оплачивать долю государства в проектном финансировании.

Таким образом прежде всего можно исключить жесткую связь между количеством инвестиционных денег и накоплениями граждан и организаций.

Для сравнения отмечу, что в существующей сейчас денежно-финансовой системе, оставаясь в рамках либеральных подходов, деньги на инвестиции можно только или накопить, или украсть, или отнять (например, у других стран или у собственного будущего). Других вариантов для ускорения роста экономики в либеральной парадигме нет.

2. Вернемся к нашей мысленной реформе.

Не будем ограничиваться введением одной новой дополнительной государственной валюты – Специальных Средств Расчетов. Для дополнительно преодоления синдрома дефицитности денег и для смягчения эффекта невозможности точно определить количество денег, потребных экономике, надо разрешить (причем для начала достаточно только разрешить) введение локальных дополнительных валют одной из двух форм: либо по схеме «время-деньги», либо как деньги с демереджем.

Это предложение опять же основывается как на опыте многих цивилизаций как прошлого, так и нашем собственном текущем опыте (это, например, локальные «деньги» Шаймуратово). Во многих странах кстати локальные местные деньги уже давно разрешены (в Германии, например).

Далее. Должен быть поставлен действенный заслон (преграда, запрет) использованию новых средств для расчетов как товара и в том числе для валютных спекуляций. Поскольку если спекуляции на фондовой бирже относительно безвредны (вопрос об их полезности – это тоже на самом деле большой и интересный вопрос), то спекуляции на валютном рынке – вынужденное зло, фактической пользы экономике не приносящие.

Возможно для этого даже не потребуется вводить налоги на приобретение иностранной валюты или иные ограничения на куплю-продажу иностранной валюты за «основную национальную валюту», если широко и последовательно использовать деньги с демереджем.

Тем самым попутно будет частично решена задача укрепления курса рубля. Укрепления пока будет достаточно – самостоятельной целью это не должно являться.

Двигаясь дальше по списку аксиом приходим к банковской системе. Вот теперь после реального количественного смягчения, основанного на введении многовалютной национальной денежной системы, самое время отказаться также от частичного резервирования депозитов (т.е. ввести 100% резервирование депозитов), что даст следующие серьезные бонусы:

— ликвидируется, как я уже писал, узаконенное мошенничество коммерческих банков;

— отпадет необходимость во многих нынешних функциях Центрального Банка, а в перспективе возможно и в нем самом, по крайней мере в его нынешнем виде;

— повысится устойчивость банковской системы к любым кризисам;

— можно будет практически приступить к уничтожению в среднесрочной перспективе и самого ссудного процента, что уберет последнюю объективную причину дефицитности денег – как средства для расчетов.

Однако если для новых Средств Расчетов или иных новых денег для финансирования инвестиций (равно как и для локальных валют) 100% резервирование надо вводить и постулировать сразу, то переход к 100 % резервированию обычной национальной валюты может быть постепенным и плавным.

Ограничение сферы действия обычной валюты, эмитируемой банками, действующими (пока еще) в условиях частичного резервирования, сделает не только желательным, но и неизбежным резкое снижение того, что Банк России называет ключевой ставкой. Этот тезис я доказать не могу.

Но цель – устранения деструктивного влияния не только на экономику, но и на все поведение людей – ссудного процента – эта цель так или иначе должна быть достигнута.

Вопросы денежно-финансовой политики тесно связаны с инфляцией. А инфляция имеет не только монетарную природу. И поэтому должна быть отдельная подпрограмма реформ, направленных на устранение немонетарных причин инфляции. В частности роста тарифов естественных монополий.

Здесь к полезным мелочам я бы отнес следующее:

разные деньги для предприятий и для физических лиц могут позволить не административно, а экономически прекратить рост тарифов естественных монополий. Для этого можно использовать следующий прием: то что платит население – идет только на зарплату работников этих монополий и может достаточно просто регулироваться и ограничиваться. Т.е. тарифы будут покрывать только живой труд, а все программы развития естественных монополий финансируются специальными деньгами для инвестиций и в тарифы вообще не включаются.

Придумал это не я, где то прочитал и посчитал правильным. И тогда если тарифы и будут расти, то только пропорционально (и даже с отставанием от) роста реальных денежных доходов населения (всего населения, включая как работающих, так и пенсионеров, но без учета узкой прослойки самых богатых).

Это будет первый этап радикальной реформы. Второй этап я бы пока не взялся описывать, хотя очевидно, что он должен последовать достаточно быстро для того, чтобы в полной мере были реализованы заявленные цели. Но сначала надо будет получить и осмыслить опыт реализации первого этапа.

Однако одно замечание сделаю. В этих заметках никак не затрагивается последняя аксиома – существующие сейчас деньги – это цифры на банковских счетах, сделанные методом простой двойной записи. Это деньги всегда хранящиеся (учитываемые) строго в одном месте. А надо бы и эту аксиому изменить, что можно сделать с использованием технологий криптовалют.

Но здесь пока затруднительно сделать какие-либо реальные предложения поскольку, все известные мне криптовалюты (ну скажем для определенности это Bitcoin и Dash) не могут в принципе претендовать на роль идеальных денег поскольку во всем остальном кроме механизма их эмиссии и места хранения они основываются на тех же самых аксиомах, что и обычные деньги. Хотя нет – от аксиомы обязательности банков они уже отказались. Банки им совершенно не нужны. Не потому ли их пытаются запретить? А анонимность и возможность использования для финансирования терроризма и в иных нехороших целях – это больше предлог?

Но сейчас они к сожалению гораздо больше биржевой товар, чем средство для расчетов. И нет никаких предпосылок к тому, чтобы они перестали быть товаром и средством накопления. Хотя на криптовалюту Dash смотрю с большим интересом. Она по крайней мере решила задачу самофинансирования своего развития.

Существующие криптовалюты также имманентно дефицитны по своей природе как и обычные деньги. И их количество никак не связано с потребностями экономического оборота.

Полагаю, что третье или какие-то дальнейшие поколения криптовалют смогут все же начать широко использоваться в реальной экономике прежде всего как средство для расчетов и при этом они (хотелось бы этого достичь) перестанут быть товаром, не будут дефицитны, не будут использоваться для накоплений, но сохранят и усилят свои преимущества распределенной эмиссии и распределенного хранения информации.

Разумеется вышенаписанное — это не экономическая программа – это только одна из методик разработки (или анализа) экономических программ (и/или валют) с небольшим использованием идей и методик из естественных наук.

Но если Вы увидели в ней черты экономической реформы, то для удобства восприятия резюмирую, что именно предложено (или над чем предложено подумать):

1. Вводим многовалютную национальную денежную систему. В частности вводим отдельные типы новых денег для финансирования модернизации экономики. Разрешаем локальные дополнительные валюты.

2. Все новые типы денег как общегосударственных так и локальных работают с требованием 100 % резервирования депозитов. И в максимальной степени используется демередж, как средство препятствующее утеканию денег из расчетов.

3. Банки не являются (не должны являться) обязательными участниками систем расчетов. Где можно обойтись без них – обходимся. Если банки на конкурентной основе сами попытаются встроиться в новые системы расчетов – пожалуйста. Но никаких изначальных законодательных преференций для банков быть не должно.

4. Повышается роль проектного финансирования и в более общем смысле роль планирования в том числе общегосударственного.

5. Изменяется система формирования тарифов естественных монополий. Их рост не может быть выше роста реальных денежных доходов основной массы населения конкретного региона (и конечно без учета роста доходов самых богатых), а все программы развития и модернизации финансируются специальными инвестиционными деньгами.

6. Вместо борьбы со всем, что не рубль, проводится политика государственной поддержки (не огульной конечно, а целенаправленной) системам локальных валют, криптовалют и иным потенциальным новым средствам расчетов. Ведь можно бороться против, а можно и возглавить.

Автор: ashum2015