Адаптация из книги Майкла Льюиса «Быстрые мальчики»

Фото: слева направо: Роб Парк, Брэд Кацуяма, Ронан Райан

До коллапса финансовой системы США в 2008 году Брэд Кацуяма (Brad Katsuyama) мог уверять себя в том, что не несет за эту систему никакой ответственности. Брэд работал в Королевском Банке Канады (Royal Bank of Canada, RBC). Королевский Банк был пятым по величине банком Северной Америки, однако никто на Wall Street не принимал его в расчет.

Это было тихое, добропорядочное место – в недалеком будущем все узнают о том, что его сотрудники смогли противостоять искушению предоставить клиентам необеспеченные займы или ввергнуть их в руки невежественных инвесторов. Но менеджеры банка никогда не задумывались – в те редкие моменты, когда они вообще о чем-либо задумывались – как заторможенно работал RBC. Боссы Кацуямы отправили его в Нью-Йорк из Торонто в 2002-м, когда ему было 23 года – это было сделано в рамках программы «большого рывка», призванной вывести RBC в игроки Wall Street. Горькая правда заключалась в том, что об этом банке там никто и не слышал. «Канадцы постоянно говорят: «Мы слишком часто отдаем свои деньги американцам», – рассказывает Кацуяма. «Чего они не понимают, так это того, что платить американцам приходится, поскольку никто не хочет работать на RBC. RBC – это пустое место».

До приезда в рамках программы банковского развития Кацуяма никогда всерьез не задумывался о работе на Wall Street и жизни в Нью-Йорке. Для него это был первый урок по освоению американского стиля жизни, и он сразу же поставил Брэда в тупик – так сильно Нью-Йорк отличался от того, к чему Кацуяма привык в Канаде. «Здесь всего было в избытке», – говорит он. «За год жизни в Нью-Йорке я встретил больше хамов, чем за всю предыдущую жизнь в Канаде. Люди здесь жили не по средствам, они не вылезали из долгов. Это шокировало меня больше всего. Долги были понятием для Канады неестественным. Долги считались злом».

В первые годы работы на Wall Street Кацуяма торговал сначала акциями энергетических предприятий США, а затем ценными бумагами ИТ-компаний. В результате ему предложили возглавить группу трейдеров Королевского Банка Канады – примерно из 20 человек. В торговом зале RBC существовало правило «придурков-не-берем» (вообще-то, в среде сотрудников это правило носило еще более колоритное название): если кто-то приходил в RBC в поисках работы, и выяснялось, что по повадкам это типичный «придурок с Wall Street», его ни за что не нанимали, вне зависимости от того, сколько денег он обещал принести компании. В корпоративной среде даже существовал специальный термин: «RBC-совместимый». Хотя Кацуяма считал его ужасающе канадским, он, Брэд, тоже был «RBC-совместимым». Кацуяма полагал, что лучший способ управлять людьми – это убедить их в том, что твое влияние положительно скажется на их карьерном росте. А еще он верил, что единственный способ убедить подчиненных в этом – действительно способствовать их карьерному росту.

Проблемы у него начались к концу 2006-го, после того, как RBC за $100 миллионов приобрел американскую компанию Carlin Financial, специализирующуюся на электронных торгах. По мнению Кацуямы, вся сделка происходила с чрезмерной поспешностью – его канадское руководство приобрело фирму, не зная толком почти ничего ни о самой Carlin Financial, ни об электронных торгах. Дела начали принимать тревожный оборот. Кацуяма обнаружил, что работает бок о бок с группой американских трейдеров, которые меньше всего на свете вписывались в рамки корпоративной культуры RBC. В первый же день после слияния Кацуяма получил звонок от взволнованной сотрудницы, которая шептала в трубку: «У нас тут в офисе ходит какой-то парень в подтяжках и с бейсбольной битой». Этим парнем оказался исполнительный директор Carlin Financial, Джереми Фроммер, который был кем угодно, но только не «RBC-совместимым». Вернувшись в свою альма матер, Университет Олбани, годы спустя, чтобы произнести речь о секрете своего успеха, Фроммер поведал группе студентов бизнес-курсов: «Важно не просто летать первым классом – я должен знать, что все мои друзья при этом летят в «экономе».

Переехавшим в офисы Carlin нью-йоркским сотрудникам RBC вскоре пришлось посетить собрание, на котором Фроммер готовился разъяснить всем и каждому, что-на-самом-деле-происходит-на-фондовых-рынках. На собрании Фроммер встал напротив плоского монитора, висящего на стене. «Он поднимается и говорит, что сейчас торговля на фондовых рынках – это вопрос скорости», – рассказывает Кацуяма. «А затем заявляет: «Я собираюсь показать вам, как быстро работает наша система». Рядом с ним сидит парень с клавиатурой. Фроммер командует: «Ввести ордер!» Парень жмет Enter. И ордер появляется на экране. Фроммер продожает: «Видите! Видите, как быстро!!!» Парень всего-то и сделал, что ввел с клавиатуры обозначение акции, после чего оно высветилось на экране, точно так же, как если бы вы просто печатали текст. «А потом он продолжает: «Давай еще раз!» И парень снова нажимает Enter. И все кивают головой. Дело было в 5 вечера. Рынок уже закрылся; с акциями ничего не произошло. Но Фроммер просто светился от мысли: «О Боже, поглядите, это же происходит в реальном времени!»

Кацуяма не верил собственным глазам. Он думал: парень, у которого мы только что купили нашу новую трейдинговую платформу или сам не понимает, что его демонстрация технических достижений – это полный бред, или, что еще хуже, считает, что мы не в состоянии это понять.

Практически в тот же самый момент, когда в жизнь Брэда Кацуямы вторглась Carlin Financial, фондовый рынок США начал вести себя странно. До того, как RBC приобрела это с, позволения сказать, произведение искусства из мира электронных торгов, компьютеры Кацуямы работали в точности так, как им было положено. А потом перестали. Раньше, если Брэд видел на экране монитора, что 10 000 акций Intel продаются по цене $22, он понимал, что может купить эти десять тысяч акций Intel по 22 доллара за штуку. Ему нужно было лишь нажать на кнопку. Однако, нажимая на кнопку весной 2007 года, он не подозревал, что сделка испарится в никуда. За все семь лет работы на бирже он был уверен в том, что может посмотреть на экран монитора и увидеть текущее состояние рынка. Теперь же то, что он видел на экране, стало фикцией.

Работать в таких условиях Кацуяма не мог. Основной его, трейдера, задачей было выполнение роли посредника между инвесторами, которые хотели купить или продать большие объемы акций и рынками, работавшими с меньшими объемами ценных бумаг. То есть, скажем, инвестор хочет продать блок из трех миллионов акций Intel, а на рынке наблюдается потребность только в одном миллионе: в этом случае Кацуяма должен выкупить весь блок у инвестора, миллион продать сразу же и следующие несколько часов крутиться, как белка в колесе, чтобы пристроить остальные два. Но, не зная реальной потребности рынка, Кацуяма не мог назначить цену на крупный блок ценных бумаг – и теперь, что бы ни происходило на экране его монитора, энтузиазма продолжать работу у Брэда становилось все меньше.

К июню 2007-го проблема разрослась так, что игнорировать ее уже не было никакой возможности. До этого Кацуяма поступил так же, как и большинство других пользователей, сталкивающихся с проблемами с компьютером: он обратился в техподдержку. Сотрудники техподдержки поступили так же, как они поступают всегда и везде: решили, что Кацуяма где-то сам напортачил по ошибке. «Первым делом эти ребята начали говорить о «человеческом факторе», – рассказывает Брэд. «Как будто трейдеры – это сборище деревенских дурачков».

Здание в Секаукусе, Нью Джерси – дом для серверов IEX

Кацуяма возмущался так активно, что техподдержка вызвала разработчиков, ребят, которые пришли в RBC после поглощения Carlin. «Они заявили, что все это оттого, что я нахожусь в Нью-Йорке, а фондовый рынок – в Нью Джерси, и мои данные по рынку устарели», – говорит Кацуяма. «Потом они выдали, что так происходит потому, что на рынке помимо нас торгуют еще тысячи людей. Мол, я не единственный, кто пытается что-то сделать с акциями. А еще происходят разные события. И новости всякие выходят».

Если все так, как вы говорите, спросил их Кацуяма, то почему же рыночные данные перестают соответствовать действительности только тогда, когда он, Кацуяма, пытается получить к ним доступ? Для пущей убедительности Брэд заставил разработчиков стоять у него за спиной, уставившись в монитор. «Я сказал: «Смотрите внимательно. Я хочу купить 100 000 акций AMD. Я хочу заплатить $15 за акцию. Сейчас на рынке есть 100 000 акций AMD по этой цене – 10 000 на бирже BATS, 35 000 на Нью-Йоркской Фондовой, 30 000 на Nasdaq и 25 000 на Direct Edge – все видно на экране. Так вот сейчас мы присядем и будем очень внимательно смотреть на экран, а я положу палец на клавишу Enter. И когда я вслух досчитаю до пяти…»

«Раз…

Два…Видите, ничего не происходит.

Три…Все еще по пятнадцать долларов…

Четыре…Никакого движения на рынках…»

«Пять». Потом я нажал на Enter и – бац! – все полетело к чертям. Все офферы пропали, а рыночные цены моментально выросли».

Кацуяма повернулся к разработчикам: «Кажется, я и есть эти самые «разные события». И «всякие новости» – это тоже, видимо, я».

Пока вы моргаете

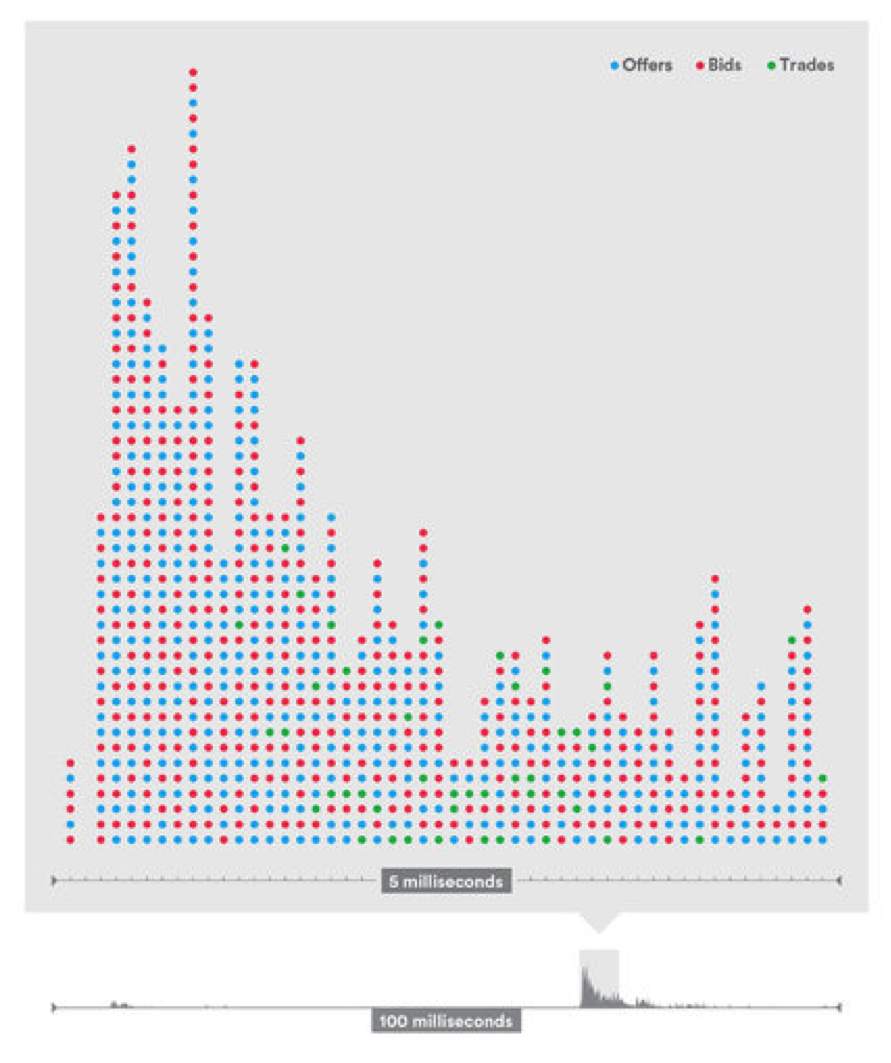

Высокочастотный трейдинг – процесс дискретный, он формируется за счет «микротолчков». Нижняя линия этого графика – активность фондового рынка включающая действия с акциями General Electric в течение 100 миллисекунд (0,1 секунды) в 12:44 пополудни 19 декабря 2013 года. Серый блок – пятимиллисекундное окно, в течение которого акции GE активно продавались и покупались – за это время были проведены 44 операции с акциями.

На это у них ответа не нашлось. Кацуяма предположил, что виной всему была установка ПО компании Carlin. «По мере того, как проблема с рыночными данными обострялась, я начал понимать, что моей реальной головной болью были их кошмарные технологии».

Но чем больше он общался с инвесторами с Wall Street, тем яснее становилось, что они сталкиваются с теми же проблемами. Близкий друг Брэда торговал акциями в крупном хедж-фонде SAC Capital из Стэмфорда, штат Коннектикут, знаменитом (а в недалеком будущем – печально знаменитом) тем, что всегда был на шаг впереди фондового рынка США. Кацуяма рассудил, что если кто-то и знал о рынке больше него, то это был кто-то из SAC Capital. Одним весенним утром он сел на поезд до Стэмфорда и провел весь день наблюдая за торгами своего приятеля. И выяснил: несмотря на то, что его друг использовал ПО от Goldman Sachs и Morgan Stanley, он сталкивался с той же проблемой, что и RBC – нажимая на кнопку в попытке купить акции, выяснял, что рынок убежал далеко вперед. «Когда я увидел, как торгует этот парень и как он остается в дураках, я понял, что это не только моя проблема. Моя головная боль была головной болью всего рынка. И тут я подумал: «Ну ничего себе, как все серьезно».

[Продолжение перевода адаптации из книги Майкла Льюиса «Быстрые мальчики», написанной им самим для New York Times, следует – прим. перев.]

Автор: alinatestova