Для нас, в процессинговой компании PayOnline, процедура продажи бизнеса знакома не понаслышке. Автор материала сравнивает традиционный международный подход к приобретению компаний с методом самого известного инвестора в мире Уоррена Баффетта, попутно рассказывая о результатах внедрения опыта владельца Berkshire Hathaway в свою работу.

Уоррен Баффет знаменит своей привычкой заключать сделки одним рукопожатием и заключать одностраничные договоры. Он часто покупает многомиллиардные компании по итогам всего лишь нескольких телефонных звонков, обычно даже не встречаясь с менеджментом лично и не посещая производственные объекты покупаемых компаний. Мало того, он, как правило, платит ниже рыночной цены и избегает работы с инвестиционными банкирами. Несмотря на все это, он накопил целую коллекцию из более чем 65 целиком принадлежащих ему компаний, от See’s Candies до Dairy Queen и Fruit of The Loom.

Сегодня его холдинговая компания Berkshire Hathaway оценивается почти в 500 млрд долларов.

Так почему же тогда, если он платит ниже рыночной цены, отказывается от длительных переговоров и не проводит ни одной личной встречи, состоятельные предприниматели и семьи продают ему свои бизнесы? Потому что он все упрощает.

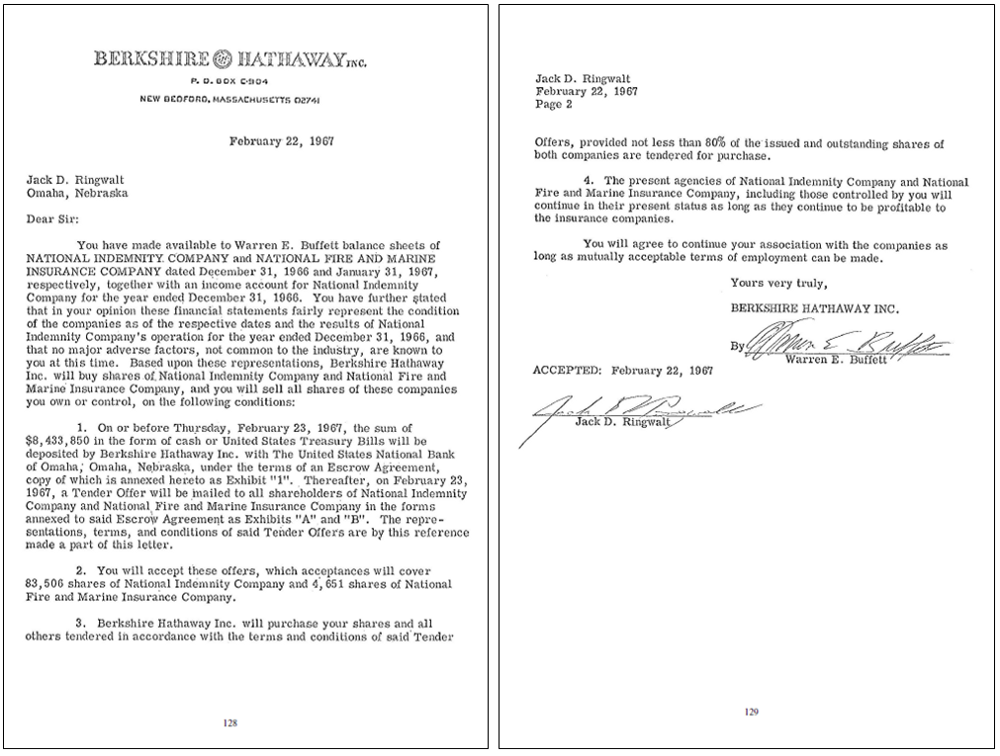

Простой двухстраничный договор, который Баффетт заключил для приобретения National Indemnity за 8 млн долларов (61 млн по меркам 2017 года) в 1967 году.

Подход Баффетта против традиционного подхода

Продажа бизнеса на самом деле длительный и изматывающий процесс, полный тупиков и ситуаций когда приходится начинать все сначала, упорных переговоров и эмоциональных «пожаров».

Как правило, он занимает от полугода до года и выглядит примерно так:

- Наём инвестиционного банка или брокера (1 месяц)

Инвестиционных банкиров можно сравнить с риелторами в мире бизнеса. Они помогают вам довести свой бизнес до идеального состояния, чтобы сделать его максимально привлекательным для потенциальных покупателей, после чего выискивают желающих его приобрести, заманивают их чтобы те сделали предложение о покупке и ведут процесс переговоров. - Создание датарума (1 месяц)

Датарум (англ., Data room) — большой каталог всевозможных вещей, которые покупатель захочет узнать о вашем бизнесе. В него, в частности, входят финансовая отчетность, таблица капитализации, важные договоры и обязательства, юридические разглашения и прочие подобные веселые вещи. - Начало работы с покупателями (1-2 месяца)

Сотрудники Вашего инвестиционного банка составляют огромный список, состоящий иногда из сотен потенциальных покупателей. После этого, они начинают налаживать контакты с каждой компанией из списка по отдельности в попытке определить, заинтересованы ли они в вашем бизнесе. - Главное шоу (1–2 месяца)

Список покупателей сокращается до горстки компаний, которые уже успели покопаться в вашем датаруме. Вы начинаете созваниваться с ними и рассказывать свою историю. Если все идет как надо, то они, как правило, прилетают к вам на день с визитом чтобы получше изучить ваш бизнес. В общем, здесь вас ждут бесконечные телефонные разговоры, встречи, презентации и ужины. - Основные условия сделки и переговоры по ним (1 месяц)

Большинство серьезно настроенных покупателей отправляют вам свои предложения, как правило, в форме необязывающего письма о намерении, в котором отражается предполагаемая структура сделки, ее стоимость и прочее. - Due Diligence (1-2 месяца)

Вы выбираете покупателя и договариваетесь об эксклюзивности, то есть о том, что согласны не говорить об этом остальным. Думаете, конец эпопеи уже близок? Подумайте снова, так как именно здесь и начинается ваш визит к проктологу. Вы получаете огромный список требуемых финансовых отчетов, KPI-метрик, юридических чек-листов, примеров организационных диаграмм и схем документирования процессов, а также всего остального, что от вас хочет получить покупатель. Но разве всей этой информации не было в датаруме, спросите вы? Нет, ни разу не было. Отныне вся ваша команда будет постоянно отвлекаться от основной деятельности, занятая произведением на свет необходимых для покупателей данных в виде целых «телефонных справочников». В этот период покупатель будет часто встречаться с вашим менеджментом и парить их как в бане, не оставляя и камня на камне от их спокойствия и работоспособности. - Переговоры и попытки поторговаться (1 месяц)

Когда покупатель как следует покопался в деятельности вашей компании и узнал обо всех ее слабых местах, он часто начинает торговаться и пытаться изменить ранее оговоренные условия в свою пользу. И тут вы понимаете, что уже и так потратили на все это дело целых 8–10 месяцев. У вас уже нет сил и вы устали от сделки. И тут либо вы делаете некоторые уступки просто чтобы уже довести начатое до конца, либо покупатель решает отказаться, попутно лишая всякого смысла последний год вашей жизни. - Закрытие сделки? (1–2 месяца)

Если вам повезет, вы с покупателем договоритесь о сделке и завершите это дело рукопожатием. Я общался на эту тему с одним своим другом, по совместительству успешным инвестиционным банкиром. Так вот он поведал мне, что, как правило, успешное закрытие сделки происходит только в 20% случаев. Поэтому лишь 20% людей, проходящих через этот, занимающий 8–12 месяцев процесс, выйдут из него с результатом. Крайне удрученно почувствуют себя те, кто попал в остальные 80%.

А теперь давайте посмотрим на процесс покупки бизнеса по версии Уоррена Баффетта:

- Письмо (1 день)

Он просит продающую сторону отправить простое письмо, объясняющее почему ему следует купить ту или иную компанию. Письмо также содержит некоторые ключевые финансовые показатели и приемлемую для отправителей цену. - Анализ (2–5 дней)

Если ему нравится бизнес, менеджмент и цена, процесс начинается. - Предложение (1 день)

Он звонит или пишет владельцу и делает честное предложение. - Достижение соглашения (2-3 дня)

Если покупатель соглашается на цену, стороны договариваются об отдельных деталях и Баффетт отправляет короткий договор, лишенный всякого замысловатого юридического жаргона. - Закрытие сделки (4-8 недель)

Стороны прорабатывают обычные правовые моменты и завершают сделку. Если текущий владелец бизнеса слишком зацикливается на отдельных деталях, вроде рабочего капитала, или его «пробивает» на сентиментальность, Баффет уступает, поскольку знает, что в долгосрочной перспективе все эти споры окажутся мелочью, не стоящей того, чтобы тратить на нее силы и время сейчас.

Думаю, теперь вы начинаете понимать, почему людям нравится продавать компании Уоррену Баффетту, даже если это стоит им определенных уступок? Вдобавок к общей «безболезненности» процесса, он также обещает не вмешиваться в работу основных бизнес-подразделений, оставить на местах нынешний менеджмент и стать владельцем навсегда.

Мои пять лет опыта

Я владею почти десятком действующих бизнесов, поэтому желающие приобрести их находятся всегда. В прошлом я руководствовался подходом «всегда поднимать трубку», и потому всякий раз, когда потенциальный покупатель проявлял интерес к одному из моих бизнесов, я всегда выслушивал предложение и обдумывал цифры. У всего ведь есть своя цена, думал я тогда…

За все эти годы я слышал желаемую цену много раз. Я приходил в радостное возбуждение и даже уже решал для себя в уме, что продам в последующие несколько лет самые разные бизнесы. В реальности мне удалось продать лишь один. Вместо того чтобы разъезжать по округе в собственном «лэмбо» из чистого золота, разбрасывая деньги направо и налево, я сам прошел через весь этот удручающий, отнимающий кучу сил и времени и описанный выше процесс. За последние пять лет я принял участие в 5 сделках продажи разных бизнесов. Только одну из них мне довелось довести до конца. В среднем на работу с ними я потратил от 6 до 8 месяцев в год.

Если коротко, мою жизнь в последние пять лет нельзя назвать сказкой. В общей сложности я месяцами вел бессмысленные телефонные переговоры с потенциальными покупателями, работал с инвестиционными банкирами, пытался выторговать нужные условия для так и незакрытых в итоге сделок, заставлял свою команду бухгалтеров постоянно что-то аудировать и проверять. Все это время я мог бы работать над развитием своего бизнеса или просто наслаждаться жизнью. Вся эта затея оказалась одной большой тратой времени и очень сильно отвлекла меня от управления своими компаниями.

Самое забавное заключается в том, что если бы кто-то тогда сыграл в Баффетта и упростил процесс, я бы продал каждый из бизнесов. Психологически и эмоционально я был готов к завершению сделки. И в то же время я предприниматель и привык работать в быстром темпе. Если я принял решение, я хочу видеть, как оно воплощается в жизнь. Я не мог понять, почему покупателям было так важно копаться в бухгалтерской рутине. В одной из случаев мы потратили месяц, пытаясь разобраться в 0.5% отклонении между выручкой двух месяцев. В подобном усложнении не было никакой необходимости: все наши компании — понятные, не обремененные излишними активами и легко поддающиеся проверкам источников выручки бизнесы.

В общем, мне хватило этих пяти лет мучений. Я объявляю этот процесс нерабочим. Мы закатываем рукава, переходим на другую сторону баррикад и становимся таким покупателем, которого всегда мечтали получить. Отныне мы создаем Berkshire Hathaway для Интернета. Мы называем его Tiny.

Новый процесс

Открытый ранее в этом году Tiny берет пример с компании Баффетта, стремясь сделать так, чтобы владельцы могли продавать нам свои бизнесы легко и приятно. Первым приобретением был Dribbble. Сделка завершилась в Январе, спустя чуть более чем два месяца после ее начала.

Владельцы Dribbble Дэн и Рич уже много лет всерьез рассматривали возможность приобретения их сервиса сторонней компанией, но предлагаемые им ранее варианты выглядели сложно. Покупатели всегда просили провести комплексный правовой аудит, намеревались после покупки провести фундаментальные изменения в бизнесе, угрожавшие сложившейся в компании культуре, и предлагали схемы с отсроченным вознаграждением или сделки с акциями. Такие попытки выглядели пугающие и захватнически, и поэтому они отказывались от них, сосредоточившись, вместо этого, на своей основной деятельности.

Когда мы обратились к ним, то сделали процесс максимально безболезненным и сделали все необходимое, чтобы они почувствовали себя комфортно. Мы выбрали путь Баффетта.

Хотите знать как выглядит наш процесс? Все очень просто. Мы сделали акцент на четырех ключевых моментах:

- Доверяем ли мы им?

Дэн и Рич обладают безупречной репутацией в дизайн-сообществе. У нас куча общих друзей. Мы точно знаем, что если они что-то говорят о своем бизнесе, то на их слова можно полагаться. - Верны ли приведенные цифры при грубой оценке?

Вместо того чтобы тратить месяцы на копание в подробностях бухгалтерии, мы сосредоточились на общей картинке. Посмотрели на выписки банковских счетов, транзакции по кредитным картам чтобы быстро убедиться, что бизнес в целом действительно соответствовал показателям прибыли и выручки, приведенным в финансовой отчетности. Так оно и было, и неважно, что при этом мы нашли парочку неточностей. Главное, что в целом показатели их бизнеса соответствовали их утверждениям. - Существуют ли какие-нибудь крупные риски?

Подписывали ли они какие-либо безумные договоры? Должны ли они кому-либо денег? Быть может, кто-то создал внутри компании ринг для проведения нелегальных петушиных боев? (Нет, нет и еще раз нет.) - Можем ли мы объяснить их бизнес, а также инвестиционную модель одной простой схемой?

Насколько проста деятельность компании? Сможем ли мы отбить вложенные средства в разумные сроки? Может ли этот бизнес вырасти? Ответом на все эти вопросы было уверенное да. Обсуждение основных условий и цены сделки заняло у нас неделю. Мы обменялись рукопожатиями и закрыли сделку спустя чуть более чем два месяца после ее начала. Без какой-либо суеты и беспокойства.

Конечно, мы могли потратить еще 3 месяца на аудит. Мы могли бы начать торговаться и постараться взять их измором. Могли бы неделями «мариновать» их управляющих. Но даже если после всех этих действий мы не потеряли бы сделку, то все равно испортили бы новоиспеченным партнерам жизнь и наши с ними отношения начались бы, мягко говоря, не так, как хотелось бы.

Подобно подходу Berkshire, мы также согласились оставить существующую команду без изменений и вообще не лезть в работу компании. Мы всегда готовы помочь с наймом важных кадров (если сам менеджмент компании захочет заменить их) и любыми другими вопросами (бухгалтерия, юридические вопросы, стратегия и другое). При этом они всегда получают ровно столько внимания с нашей стороны, сколько пожелают. В отличие от традиционных покупателей, мы планируем сохранять сложившийся в купленных нами компаниях ход вещей всерьез и надолго. Мы покупаем их потому, что считаем, что они классные и хотели бы, чтобы они и дальше оставались такими.

Рад поделиться с вами, что с момента закрытия январской сделки с Dribbble мы купили еще 3 других компании. Каждая из этих сделок заняла менее одного месяца.

Создавая Berkshire 2.0

Однако будем реалистами: нам еще очень далеко до Berkshire Hathaway, ведь мы — Tiny как в прямом, так и переносном смысле. Сейчас мы в этом деле еще новички. Наша рыночная капитализации во много миллионов раз меньше чем у Berkshire, но мы хотим продолжить пользоваться методологией Баффетта чтобы продолжить покупать все больше и больше замечательных интернет-компаний. В то время как он делает акцент на железнодорожных компаниях и сетях фаст-фудов, мы хотим покупать простые, прибыльные интернет-бизнесы с классными командами.

Мы знаем, что на свете существуют тысячи феноменальных предпринимателей, желающих продать свой бизнес без риска получить повреждение головного . Они не хотят, чтобы их сотрудники запарились в процессе. Не хотят рисковать своим бизнесом, доверяя его покупателям, которые могут в любой момент выкачать из него все соки и бросить. Не хотят работать в условиях микроменеджмента. Я знаю это, поскольку сам был на их месте и каждый день встречаю все больше и больше таких людей.

И потому расскажите об этом всем. Пусть все знают, что существует лучший способ продать свой бизнес.

P. S. Я понимаю, почему частные инвестиционные компании и другие традиционные покупатели используют именно такой подход. Они выполняют роль доверенных лиц, управляющих деньгами крупных институциональных инвесторов, и если со сделкой что-то пойдет не так, то фраза «У меня было хорошее предчувствие» будет последним, что они захотят сказать реальным владельцам вложенных средств. Я понимаю, откуда возникает потребность проводить тщательный аудит, но думаю, что эта разница дает нам особое преимущество перед истеблишментом.

Автор: PayOnline