Проводим ревизию актуальных мемов по теме, а также пытаемся разобраться, куда теперь девать эти ваши баксы. Попутно обсуждаем – что там по зарубежным брокерам, кто из них еще открывает счета россиянам, и что с ними может пойти не так.

Эта статья носит исключительно образовательный характер и не является рекомендацией к каким-либо действиям (и, тем более, инвестиционной рекомендацией). Я советую вам строго следовать любым законам и подзаконным актам, и не пытаться выполнять какие-либо действия в их обход. Учитывайте, что к моменту прочтения, информация ниже может уже устареть. Если вам есть что добавить или поправить — пишите в комментариях.

Почему Тинькофф забанил валюту

Что произошло: 8 июня в финансовых Телеграм-каналах начали обсуждать «слив» информации из внутреннего чата Тинькофф о том, что с 23 июня банк вводит отрицательную ставку в размере 12% годовых по всем валютным счетам клиентов. 9 июня Тинькофф официально подтвердил эти слухи, а также анонсировал, что аналогичные меры поддержки населения вскоре будут введены по валютным остаткам на брокерских счетах.

Чуть раньше о вводе отрицательной ставки по валютным счетам уже объявлял Райффайзен (правда, там комиссия в пять раз меньше, чем у Тинькофф — «всего» 2,4% годовых), ну а потом еще пяток банков следом поддержали этот флешмоб.

Почему это происходит: Любые остатки по текущим или депозитным счетам приводят к дополнительным расходам для банка. Даже если процентная ставка по такому счету является нулевой (банк ничего не платит клиенту), он всё равно вынужден создавать под эти остатки резервы в соответствии с жесткими правилами регулирования Центробанка.

В обычных условиях это не проблема, потому что банк может эти средства куда-нибудь вложить с хорошей доходностью, которая с лихвой перекроет все расходы (собственно, в этом и заключается бизнес любого банка). Однако сейчас внутри России сложилась такая ситуация, что доходно вкладывать валюту банкам просто некуда (особенно, если они хотят потом ее получить обратно), а о размещении на международных рынках капитала говорить тем более не имеет смысла.

Получается, что сейчас для банков безналичная валюта на счетах клиентов создает одни проблемы: мало того, что банк по ней несет расходы (а не зарабатывает), так еще и есть риск в какой-то момент словить заморозку валютных активов банка из-за нового раунда санкций (при этом валютные обязательства перед клиентами банка никуда не денутся).

Доллар с раздвоением личности: Интересно, что при этом от наличной валюты Тинькофф совсем не воротит нос, и даже наоборот — предлагает своим клиентам активно ее сдавать за рубли с премией аж +10% к рыночному курсу. (Правда, в обратную сторону это не очень работает: выковырять баксы из банкоматов вряд ли получится.)

Получается, валюта с точки зрения участника внутрироссийского рынка (в лице банка Тинькофф) сейчас находится в каком-то двойственном положении: в безналичном виде бакс — это никому не нужная хрень, от которой следует избавляться; а в бумажном виде — самый что ни на есть желанный актив, за который можно еще и «лишнего» приплатить. (UPD: Тинькофф уже быстренько свернул акцию, никаких вам больше премиев к курсу!)

И что теперь делать с баксами?

Если у вас были какие-то значительные валютные остатки в Тинькофф (свыше суммы в $1000, за которую никаких карательных комиссий не налагают), то, скорее всего, перед вами встал вопрос — а что с ними делать? Давайте посмотрим на имеющиеся варианты вместе.

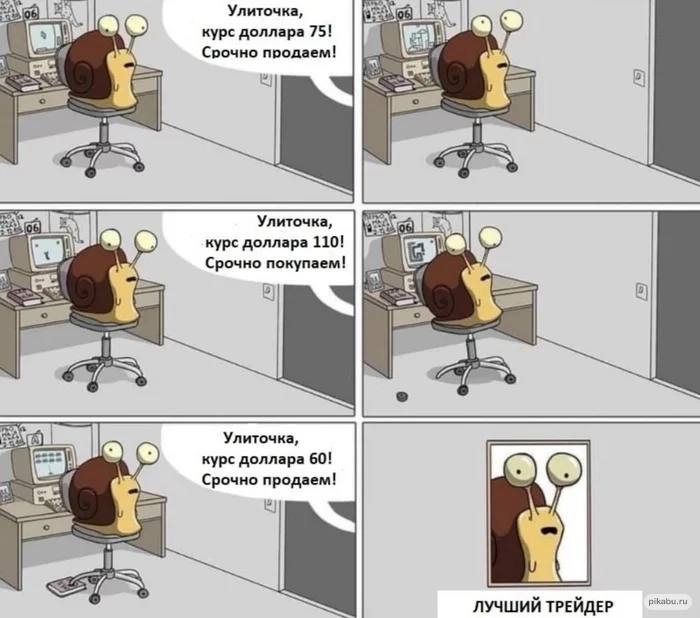

1. Продать валюту за рубли. Учитывая, что за бакс сейчас дают всего 57,6 рублей — есть некоторое ощущение, что в итоге это может оказаться не самой выгодной сделкой… Если, конечно, вы не хотите вернуться в декабрь 2014-го из ностальгических соображений (именно тогда рубль впервые уверенно «преодолел» этот уровень).

2. Снять наличные баксы/евро и положить под матрас. Если у вас еще нет такой «заначки на черный день», то по моему личному мнению, это может быть не самым плохим вариантом — в пределах $10 тыс. на человека (именно столько составляет лимит провоза через таможню РФ). Другое дело, что с самим процессом изъятия налички из банка скорее всего возникнут проблемы (см. выше).

3. Перевести валюту в агрегатное состояние крипты. Опять же, на мой личный взгляд, иметь после 24 февраля криптовалютную заначку на часть капитала — это финансовый must have. Правда, скорее всего, операцию по конвертации придется делать с транзитом через рубли, и так как курс покупки долларовых стейблкоинов сейчас отличается от биржевого курса доллара — стоит ожидать, что вы потеряете как минимум несколько процентов на этой операции. Ну и помните, что любая крипта — это повышенный риск (взлома, скама, ужесточения регулирования, и так далее). И не забудьте прочитать статью про выбор стейблкоинов, если вы совсем новичок.

4. Перевести валюту в другой банк. (Тем более, что Тинькофф объявил об обнулении комиссии за безналичные SWIFT-переводы до конца июня). Тут есть определенное подозрение, что в аналогичной рыночной ситуации по отношению к валюте оказались не только Райф с Тиньком, но и другие российские банки. Не удивлюсь, если в течение месяца мы увидим ввод похожих запретительных мер на хранение безналичной валюты и в большинстве других крупных банков. Так что я не вижу большого смысла в том, чтобы сейчас гонять баксы туда-сюда между банками. (А Атон тут вообще пугает своих клиентов тем, что если санкции продолжат вводить так же бодро — то можно будет с валютой на банковских счетах совсем попрощаться.)

5. Купить за валюту какие-нибудь ценные бумаги (на них, как пишет Тинькофф, никакие анти-валютные комиссии распространяться не будут). Но тут уже вызывает вопросы сама идея покупать зарубежные бумаги через российского брокера: как показала практика, все эти схемы владения акциями Гугла и Эппла через Биржу СПб вилами на воде писаны — и в условиях постоянного ужесточения санкций против РФ, есть реальный риск внезапно узнать, что весь ваш портфель «превратился в тыкву» и заморозился на неопределенный срок.

6. Вывести валюту на зарубежный банковский или брокерский счет. Тут главный вопрос, на который надо себе ответить — «чтобы что?». Ответ на него сложно уместить в один абзац, так что мы посвятим ему целый следующий раздел.

Стоит ли перечислять деньги на зарубежный счет?

Первое, что вам нужно понимать — это то, что в текущей ситуации нет «безрисковых» вариантов сохранения своего капитала. Что бы вы ни делали и куда бы свои деньги ни засовывали, риски заморозки и потери доступа к ним (как из-за действий самой России, так и вслед за решениями «зарубежных партнеров») будут оставаться.

Всё, что вы можете сделать, — это диверсифицироваться по разным вариантам (снижая вероятность потери всего капитала целиком), а также принять те решения, которые имеют наименьшие риски конкретно в вашей ситуации.

В частности, в первую очередь вам важно определиться со своими долгосрочными планами:

-

Если вы планируете оставаться в России во что бы то ни стало, то перевод денег за границу скорее всего повысит риски того, что в какой-то момент из-за тех или иных санкций вы можете лишиться доступа к этим средствам (как минимум, на какое-то время).

-

Если вы рассматриваете для себя вариант отъезда из России в будущем как хотя бы возможный, то иметь какие-то средства на зарубежных счетах может быть разумной стратегией. Иначе есть риск в какой-то момент обнаружить, что увезти с собой вы можете только 10 тысяч долларов в своем кармане, а всё остальное оказалось зафиксировано в том или ином виде внутри страны.

У каких зарубежных брокеров еще можно открыть счет из России

Зарубежные брокеры и раньше работали с россиянами не очень охотно, а уж после 24 февраля – и подавно. Я сам пользуюсь счетами в Interactive Brokers, Citi (США) и Tiger Brokers (Сингапур) – но они были открыты в счастливые добезумные годы. Сейчас уже список мест, где еще готовы связываться с резидентами РФ, существенно подскукожился.

Наиболее актуальную информацию в Рунете по работе зарубежных брокеров с россиянами и белорусами собирает Илья Росляков: в апреле он писал о реакции брокеров на То-Что-Нельзя-Называть, а в мае подвел общие выводы о том, какие варианты открытия брокерских счетов еще остаются доступны.

По сути, из приличных брокеров продолжает удаленно открывать счета резидентам РФ только Interactive Brokers. В прошлом году мы много обсуждали всякие тревожные инициативы IB вроде «вычисления по айпи» поездок в Крым и усиленных проверок отдельных клиентов из России. Но когда наступили реальные проблемы, оказалось, что главный айбишник Томас Петерфи как раз настроен максимально лояльно – в одном из интервью он заявил что-то вроде «Путина и его окружение надо, конечно, давить изо всех сил – но связь с обычными россиянами обрубать ни в коем случае нельзя».

Риски инвестирования через Interactive Brokers

Если вы живете в России и собрались открывать счет в IB, то вот каких страшных и нехороших вещей вам стоит опасаться:

-

Ситуация с официальными зарубежными санкциями против России/россиян и неофициальными самоограничениями компаний из «недружественных» стран планомерно ухудшается. Нельзя исключать риск того, что в какой-то момент Interactive Brokers потребует у всех резидентов и/или граждан РФ закрыть счета и вывести все активы, куда глаза глядят (может оказаться, что инфраструктурные каналы вывода денег/бумаг в этот момент работать не будут, и они застрянут где-нибудь посередине). В еще более плохом сценарии можно ожидать, что активы на счетах россиян в IB вообще заморозят до лучших времен без возможности вывода.

-

Ограничения может накладывать и российская сторона: Interactive Brokers уже и так находится в «черном списке» компаний с признаком нелегальной деятельности за авторством ЦБ, а доступ к британской версии их сайта заблокирован на территории РФ именем Роскомнадзора. Можно вообразить сценарий, в котором российские регуляторы вообще объявляют IB священную войну и полностью блокируют любой доступ к ним, включая запрет банкам на операции ввода/вывода средств со счетами у этого брокера.

-

Правила валютного регулирования в России и раньше были не очень интуитивными, а уж когда после 24 февраля наподписывали всяких странных актов – ситуация стала еще более запутанной. У экспертов вроде как есть консенсус, что не должно быть особых проблем с выводом средств на зарубежный брокерский счет (в пределах официально разрешенных $150 тыс. в месяц, конечно) и покупкой на нем ценных бумаг. А вот с продажей бумаг всё сложнее: официальный FAQ от ЦБ РФ сфомулирован двусмысленно. При этом в одних ответах частных лицам ЦБ говорит, что продавать бумаги за валюту на зарубежных брокерских счетах — это ок; в других ответах через месяц он уже начинает писать, что делать это можно только с разрешения специальной комиссии. На всякий случай, напоминаю, что штрафы за нарушение валютного регулирования составляют 75—100% от суммы операции (в случае чего, «оттуда» деньги-то не вытащат, но зато на территории РФ имущества от души поарестовывают)…

Доводы за то, чтобы всё-таки открыть счет в IB

Если от прочтения предыдущего раздела вам стало страшнее, чем после просмотра японского «Звонка» ночью в пустой квартире, то вот вам несколько утешительных фактов в пользу открытия счета у зарубежного брокера:

-

Многие зарубежные брокеры прекратили открывать новые счета клиентам из России, но при этом продолжают обслуживать уже существующие счета. Такая же участь может постигнуть в будущем и Interactive Brokers — тогда вам может стать грустно, что вы не открыли счет, когда это еще было возможно.

-

Открытие счета в IB без того, чтобы заводить туда существенные деньги, выглядит беспроигрышной идеей. По крайней мере, счет себе застолбите, а большими деньгами рисковать не будете. Ну, условные $100, наверное, придется всё-таки туда отправить (комиссию за неактивность в Interactive Brokers, кстати, давно отменили), плюс понадобится в течение месяца отчитаться перед российской налоговой об открытии зарубежного счета.

-

Если вы собираетесь всё-таки заводить какие-то деньги на счет в Interactive Brokers — то не забудьте при регистрации воспользоваться чьей-нибудь реферральной ссылкой. Тогда вам начислят 1% бонуса акциями IBKR на чистую сумму депозитов за первый год (но не больше чем cо $100’000), что довольно приятно.

В общем, финальный вывод здесь, как обычно: любые решения влекут за собой как потенциальные выгоды, так и риски — «серебрянную пулю», которая уж точно спасет ваш капитал, опять не завезли. Принимать решения по поводу своих денег придется самостоятельно: максимум, что могут непонятные бородатые чуваки в очках из интернетов, — это обрисовать вам примерный перечень вопросов и рисков, о которых стоит задуматься.

Если статья показалась вам интересной, то буду благодарен за подписку на мой ТГ-канал RationalAnswer, где я пытаюсь найти разумные подходы к личным финансам и инвестициям. (Будь оригинален: напиши коммент, что мем чуть выше — про меня, и я его заплюсую!)

Автор: Павел Комаровский