В нашем блоге на Хабре мы много пишем об алгоритмической торговле и создании алгоритмов для работы на финансовых рынках. Одним из наиболее преспективных и популряных направлений деятельности исследований является прогнозирование ситуации на фондовом рынке на основе различной информации. Для этого, в том числе, применяются и данные о тональности сообщений, опубликованных в интернете (sentiment analysis).

Сегодня мы поговорим о том, реально ли с помощью этого метода создать сколько-нибудь эффективную торговую стратегию.

Сообщения в сети и фондовый рынок

Сообщения в социальных сетях могут оказывать серьезное влияние на ситуацию на фондовом рынке. Широко обсуждаются случаи, когда некоторые трейдеры зарабатывают значительные суммы буквально с помощью одного твита. Иногда этим даже пользуются злоумышленники, которые, к примеру, создают поддельные аккаунты аналитических компаний, публикуя в них сообщения, которые могут повысить или обвалить цену акций конкретной компании.

В свою очередь, разработчики торговых систем старются создать алгоритмы, которые могли бы генерировать рекомендации о совершении покупки или продажи на основе доступных в сети данных. Существует множество разновидностей подобных алгоритмов. Некоторые из их подразумевают измерение интереса к теме финансов, который может свидетельствовать о скорых движения рынка — для этого могут использовать, к примеру, сервис Google Trends.

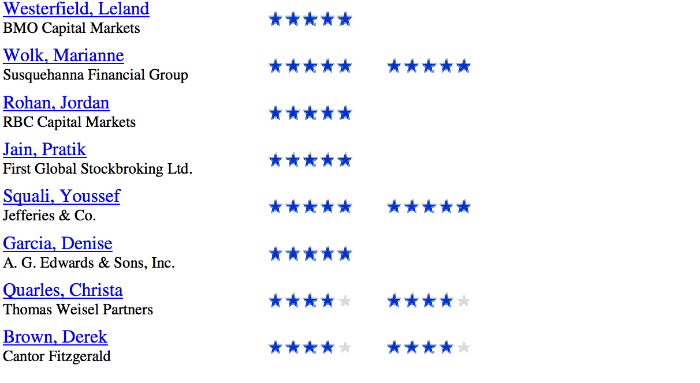

Кроме того, разрабатываются и системы, которые анализируют тональность публикующихся новостей или обзоров финансовых экспертов. Ранее в нашем блоге мы писали о подходе к прогнозированию движения фондового рынка на основе анализа публикаций в финансовых СМИ. Его разработчики создали алгоритм, который оценивал авторитетность конкретного эксперта, чье мнение было представлено в материале и точность его прошлых прогнозов, и на основе этих данных генерировал предположения о том, насколько точным окажется новый прогноз аналитика.

Кроме того, многие финансовые компании и хедж-фонды используют специальные системы для оценки тональности сообщений в социальных сетях и сообществах для прогнозирования возможных изменений на фондовом рынке. К примеру, еще в 2010 году издание The New York Times рассказывало о технологии определения тональности Lexalytics, которую используют Thomson Reuters и Dow Jones.

Но каких результатов можно добиваться с помощью подобного анализа?

Эксперимент: создание торговой стратегии, использующей оценку тональности

Профессор Венского университета экономики и бизнеса Рональд Хохрайтер (Ronald Hochreiter) опубликовал описание эксперимента по созданию торговой стратегии, которая использует для создания прогнозов оценку тональности сообщений в социальных сетях и сообществах.

По словам Хохрайтера, данные обсуждений в интернете могут быть полезны с точки зрения «народной мудрости» — в дискуссиях принимают участие разные люди из разных городов и даже стран, которые отстаивают различные независимые точки зрения. Агрегация таких данных, в теории, может позволять создвать модели поведения участников торгов. Эта идея лежит в основе проектов по отслеживанию настроений инвесторов вроде StockTwits.

Хохрайтер решил на основе данных StockTwits и PsychSygnal присваивать акциям коэффициент потенциального роста (bullishness) или падения (bearishness). Эта оценка использовалась его системой в качестве замены технических индикаторов для принятия решений о покупке или продаже.

В ходе эксперимента Хохрайтер использовал исторические данные о ценах акций, входящих в индекс Доу-Джонса в период с 2010 до конца 2013 года. При этом для сравнения результатов работы стратегии, основанной на анализе тональности сообщений в сети, использовался классический подход к формированию портфолио финансовых иснтрументов на основе анализа стандартного отклонения финансовых результатов тех или иных акций на исторических данных.

Стратегия, основанная на анализе тональности сообщений, показала лучшие характеристики рискованности операций, также при ее использовании была зафиксирована меньшая максимальная просадка портфеля. Однако Хохрайтер в ходе своего эксперимента не учитывал транзакционные издержки, которые возникают в ходе реальной торговли — их наличие может сделать из успешной в ходе тестов стратегии убыточную при реальных торгах.

Медиа или соцсети

В свою очередь представители ИТ-департамента из нью-йоркского Университета Stony Brook Венбин Жанг (Wenbin Zhang) и Стивен Скиена (Steven Skiena) в своей работе проанализировали связь между тональностью сообщений в соцсетях и публикаций в медиа и реальными результатами конкретных акций. Для этого они загрузили исторические данные о 3238 акций в период с 2005 по 2009 год. Вот, что им удалось выяснить:

Исследователи обнаружили связь между числом публикаций и количеством обсуждений и объёмом торгов — чем более популярной оказывалась компания, тем больше сделок совершалось с ее акциями (хотя сила этой связи зависит от сектора бизнеса — авиакомпании крайне чувствительны к тональности медиа, ИТ-компании — в меньшей степени).

Влияние соцсетей (например, Twitter) носит более отложенный эффект, по сравнению с сообщениями в медиа — иногда результат обширных обсуждений в Twitter отражался на ценах акций только на следующий торговый день или еще днем спустя, в то время как публикации в крупных СМИ немедленного способствовали росту или падению котировок.

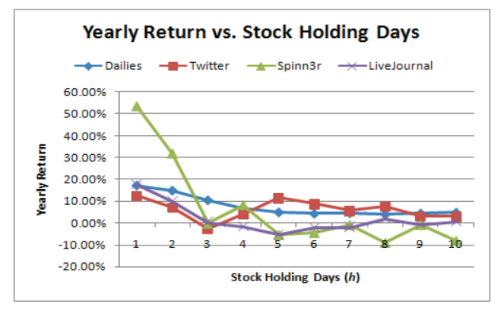

Стратегии, основанные на анализе данных СМИ, блогов или соцсетей показывают лучшие результаты на коротких интервалах — рынок обычно реагирует на новости довольно быстро, поэтому более длинный период удержания позиции ничего не дает трейдеру.

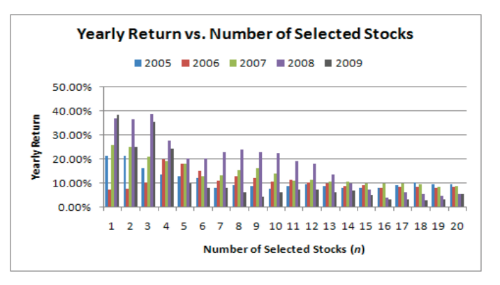

Кроме того, нет смысла и выбирать на основе анализа тональности большое количество акций — чем больше выбранных таким образом инструментов в портфолио, тем ниже его общие результаты:

Заключение

Исследования показывают, что между тональностью сообщений в социальных сетях, блогах и публикациях в медиа и положением дел на финансовых рынках действительно существует определенная связь. Ученым удается разрабатывать стратегии, которые показывают неплохие результаты на исторических данных.

Элементы подобных стратегий уже сейчас используют в своей практике некоторые финансовые компании и хедж-фонды. Однако почти никто из них не полагается на подобную тактику целиком и полностью.

Издание Fortune рассказывало историю одного лондонского хедж-фонда, который пару лет назад запустил новый проект под называнием «фонд Twitter». Специальная компьютерная система читала 100 млн твитов в неделю и определяла на их основе ситуацию с текущими экономическими трендами. Затея оказалось ужасной — фонд прогрел за два года.

Автор: ITinvest