Каждый из нас, приходя в магазин, оставляет там все больше и больше денег, а вот количество товара в корзине не только не меняется, но и уменьшается. «Ученые мужи» многозначительно восклицают: «Инфляция!». Бороться с инфляцией легко тем, у кого мало денег. Они сразу отоваривают свои доходы и инфляция им уже нипочем. Сложнее тем, кто зарабатывает больше, чем потребляет. Как распорядиться свободными денежными средствами? Как уберечь их от обесценивания?

Первое, что приходит на ум – положить деньги в банк. Надежно. В подавляющем большинстве банков проценты по вкладам, по которым можно пополнять и снимать с них деньги, ниже инфляции. Так, в настоящее время при инфляции в 8% среднее значение ставки по топ-20 банкам РФ по данным сайта banki.ru составляет 6,53%. Невыгодно!

Конечно, разместить в банках денежные средства можно и под 9-10% годовых. Но это вклады, как правило, без возможности пополнения и снятия денег без потери процентов в течение установленного срока (от 6 месяцев до 3 лет в зависимости от процента по вкладу). Кроме того, банки устанавливают минимальный лимит денег для открытия такого вклада. Надежные банки поднимают такой лимит до миллиона рублей и выше.

Можно, конечно, отнести деньги в кредитный потребительский кооператив. Некоторые из них предлагают доходность в 30% годовых. Интересно только, куда они должны вложить деньги, чтобы они принесли такой доход? Купить акции предприятий? Но дивиденды по акциям колеблются около 7-8% годовых, и то, только у самых эффективно работающих предприятий. Выход, очевидно, им подсказал пакистанец Саед Шах. После командировки в Дубай он убедил своих соседей, что за год командировки его научили управлять деньгами, и он свободно может за неделю удвоить деньги. Первому вкладчику он удвоил деньги за счет второго и так далее.

Легкие деньги привлекают. За полтора года у Шаха уже было 300 000 вкладчиков, которые вложили в эту пирамиду 900 миллионов долларов!

А финал такой же, как и у американского миллиардера Бернарда Мэйдоффа. Основатель сел в тюрьму, а вкладчики остались без денег.

Казалось бы, безвыходная ситуация. Надежные способы защиты денег от инфляции ниже самой инфляции. Высокодоходные инвестиции, вероятнее всего, это финансовая пирамида или определенный риск. Но на вопрос «куда вложить деньги?» нельзя найти правильный ответ не потому, что ответа нет, а потому, что сам вопрос неправильно поставлен.

В случае защиты денег от инфляции большинство доверяет деньги в управление другим. В итоге у управляющих компаний (банков, кредитных кооперативов и т.д.) скапливаются большие капиталы. Но чем больше капитал, тем сложнее им управлять и тем более низкие доходности будут показаны по итогам управления. Сбербанк не потому имеет самые низкие проценты по вкладам, что он «самый жадный», а потому, что у него объем капитала такой, что не позволяет получить большие доходности.

Иное дело скромные капиталы. Но ими управлять никто не хочет, так как затраты на управление будут больше, чем доходность от него.

Остается только одно — если хочешь защитить свои свободные денежные средства от инфляции, то учись управлять своим деньгами сам. В статье приведу один из таких способов, который подойдет для новичков в этом деле.

Вкратце, надо купить акции ведущих российских компаний (например, Сбербанк, Газпром, ЛУКОЙЛ и др.) и захеджировать их соответствующими фьючерсами. Слово «хедж» в данном контексте применяется, как страховка от падения цены акции. Говоря простым языком, заключается контракт на продажу акций в будущем по заранее определенной цене. Если акции, а вместе с ними и фьючерсы, будут дешеветь, то в момент окончания действия фьючерса (называется «экспирация фьючерса») мы продаем акции по цене выше рынка. На практике все просто. Чтобы заключить фьючерсный контракт на продажу, нужно в торговом терминале выставить заявку на продажу фьючерса. Если до этого в портфеле было 0 фьючерсов, после продажи их станет отрицательное количество. Таким образом при падении цены акции, а, следовательно, и фьючерса, хедж будет гарантировать продажу акций по выгодной нам цене в день экспирации.

Теперь вернемся к финансовой схемотехнике. Очень важно соблюсти несколько правил.

- Пара акция-фьючерс должны быть от одного эмитента. Например, если купили акцию Газпрома, то продать должны фьючерс Газпрома. Если купить акцию Газпрома, а продать фьючерс Сбербанка, то фьючерс и акции не будут строго следовать друг за другом и возникает риск убытков при неблагоприятных условиях.

- Объем купленных акций должен быть равен объему проданных фьючерсов. Как правило, на один фьючерс приходится 10 лотов акций. Обращайте внимание на то, что число акций в лоте может быть разным. Например, у Сбербанка в 1 лоте 10 акций, у Лукойла только одна, а у ВТБ десять тысяч. Если объемы акций и фьючерсов будут разбалансированы, то снова фьючерс и акции не будут строго следовать друг за другом и возникает риск убытков при неблагоприятных условиях.

- Рыночная цена фьючерсов должна быть больше цены акций (с учетом выровненных объемов). Верный признак этого — фьючерсная процентная ставка положительная.

- Целесообразно, чтобы фьючерсная процентная ставка была больше ключевой ставки Банка России. Тогда можно смело входить в позиции.

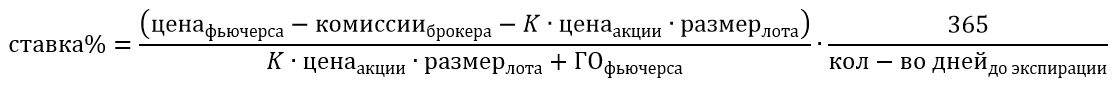

- Как рассчитать значение фьючерсной процентной ставки? Она рассчитывается по формуле:

где, ГО фьючерса – это гарантийное обеспечение фьючерса (примерно 1/7 часть от цены фьючерса, и это значение определяет брокер); K – коэффициент, выравнивающий объемы акций и фьючерса (обычно равен 10); комиссии брокера – несколько рублей, для грубых расчетов можно пренебречь.

При соблюдении этих правил вы гарантированно заработаете. Особенность еще в том, что этот доход не зависит от того, как будет меняться цена акции – расти или падать. Цена фьючерса следует за акцией и стремится к ней. Если акция вырастет в цене, то она принесет прибыль больше, чем убыток от проданного фьючерса. Если акция упадет в цене, то проданный фьючерс принесет прибыль больше, чем убыток от купленной акции.

Однако, «небо безоблачно только в пустыне», поэтому надо с пониманием и спокойно относиться к тому, что вместо прибыли, вы иногда на счете получите краткосрочный убыток. Причина таких краткосрочных убытков в следующем.

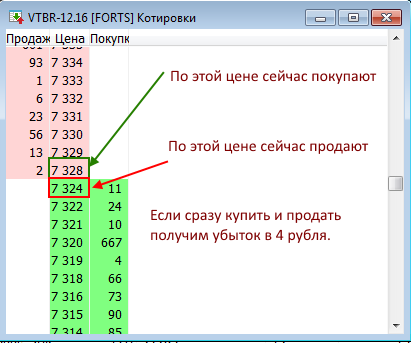

Во-первых, так как в один и тот же момент времени цены покупки/продажи акций и фьючерсов на рынке различаются (говорят, есть спрэд или разница между ценой покупки и ценой продажи), купить акцию можно по цене продажи, а продать ее по цене покупки. Это наглядно показано на рисунке ниже.

Сразу после сделки цена продажи ниже цены покупки на величину спрэда, и на счете формируется небольшой убыток, который преодолевается за 2-3 дня за счет накопленной прибыли по позициям.

Сразу после сделки цена продажи ниже цены покупки на величину спрэда, и на счете формируется небольшой убыток, который преодолевается за 2-3 дня за счет накопленной прибыли по позициям.

Во-вторых, размер счета может измениться если изменится ключевая ставка Банка России. Она меняется крайне редко и обычно в самом начале «жизни» фьючерсов.

В-третьих, если близятся выплаты дивидендов акционерам или, банально, спекулянты повлияли на рынок.

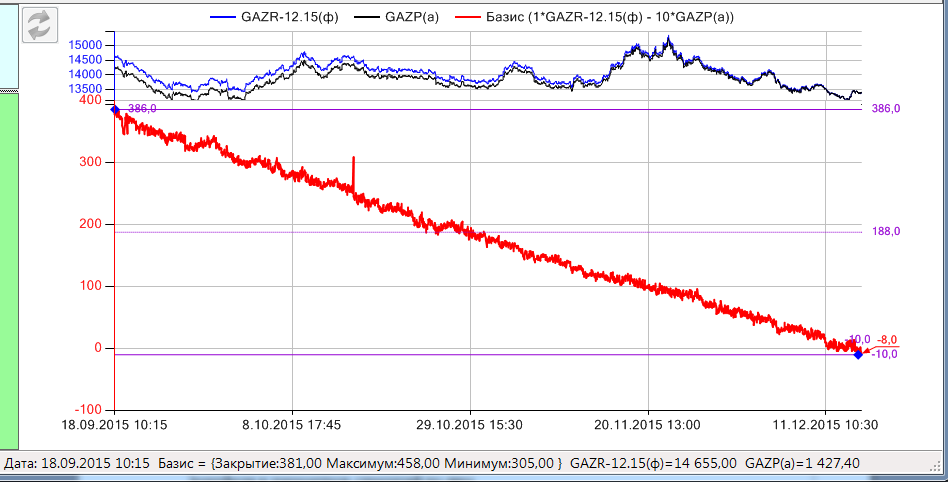

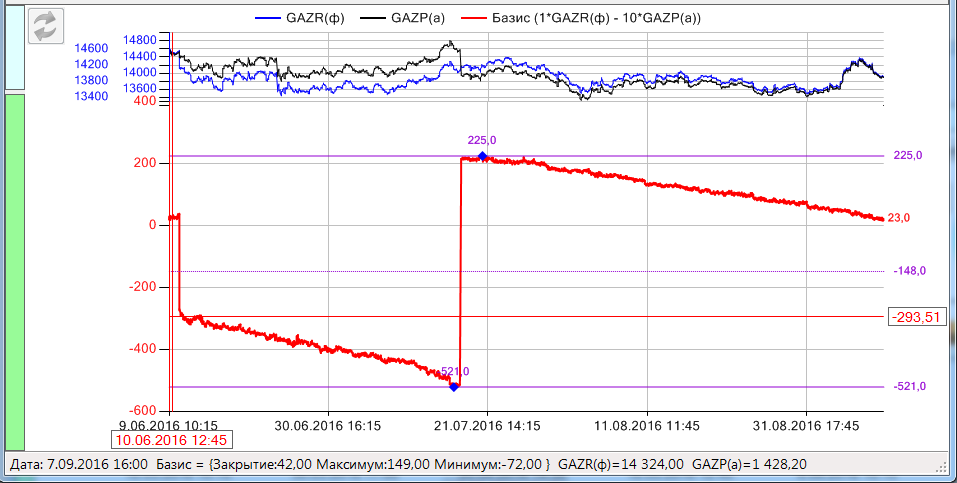

Теперь подробнее. На рисунке ниже проиллюстрирован процесс изменения разницы цен акции и фьючерса Газпрома в течение жизни фьючерса (3 месяца).

Верхние два графика (синий и черный) – графики изменения цен акции и фьючерса в равных объемах. Видно, как происходит процесс сближения цен до момента экспирации.

Красный график показывает в абсолютном выражении в рублях (ось Y), какую доходность можно получить при слиянии цен акций и фьючерсов, войдя в позиции в соответствующий день (ось X). Линейная зависимость объясняется фундаментальными механизмами ценообразования.

Какую же доходность в процентах годовых (аналог процента по вкладу в банке) можно получить от такой инвестиции? Сейчас порядка 9-10% годовых на вложенные средства (как правило, доходность равна ключевой ставке Банка России или 10% в настоящее время).

Но эта разница цен фьючерса и акции не остается постоянной, она может быть и выше. Наш опыт показывает, что поймать такой момент вполне реально.

Очень наглядно можно оценивать доходность таких инвестиций по так называемой фьючерсной процентной ставке, формула которой уже приводилась выше. Она прямо показывает, какую доходность (процент годовых) вы получите, если продадите фьючерс и купите акции этой компании.

Из-за того, что цена акций и фьючерсов колеблется, могут возникать различные ситуации.

- Фьючерсная процентная ставка больше ключевой ставки Банка России. Можно смело открывать позиции. Если позиции уже открыты, и они были открыты при меньшей фьючерсной процентной ставке, то на счете может наблюдаться временная очень незначительная просадка, которая со временем обязательно перерастет в доход. Еще похожая ситуация может возникнуть, когда Банк России повышает ключевую ставку. Математика простая – вы вошли, когда ставка была 7% годовых, но вдруг она стала 10% на этих же бумагах. Вы получите 10% годовых, но на данный момент на счете формируется просадка из расчета минус 3% годовых. Это вполне штатная ситуация, которая часто встречается при работе с облигациями. Но в отличие от облигаций, где сроки экспирации могут исчисляться десятками лет, в нашем случае наиболее популярны трехмесячные фьючерсы. Этим данный вид инвестирования имеет конкурентное преимущество перед облигациями.

- Фьючерсная ставка значительно меньше ключевой ставки Банка России. Если позиций нет, то лучше подождать, пока цены не вернутся на приемлемые уровни. Иногда такое бывает, например, перед выплатами дивидендов акционерам. Если же, наоборот, успели войти в позиции по высокой фьючерсной ставке, а она стала ниже, то на счете досрочно формируется прибыль, которую можно зафиксировать, выйдя из позиций и переложившись в другие наиболее прибыльные бумаги. Похожая ситуация бывает, когда Банк России понижает ключевую ставку. Этот эффект заложен в принцип трейдсерфинга, когда не рискуя, можно обогнать Центробанк по доходности.

Выше упоминалась ситуация, когда информация о дивидендах влияет на фьючерсную процентную ставку. На рисунке ниже рассмотрим эту ситуацию (на примере Газпрома).

В начале жизни фьючерса была опубликована информация о предстоящих дивидендах компании Газпром. Фьючерсная процентная ставка резко упала и ушла в отрицательную зону. Разница цен акции и фьючерса была около нуля, поэтому не было смысла входить в позиции с целью заработать фьючерсную процентную ставку. Скорее всего, вы бы выбрали другие ценные бумаги. Когда реестр закрыли, цены вернулись на свои уровни, определяющие доходность на уровне ключевой ставки Банка России.

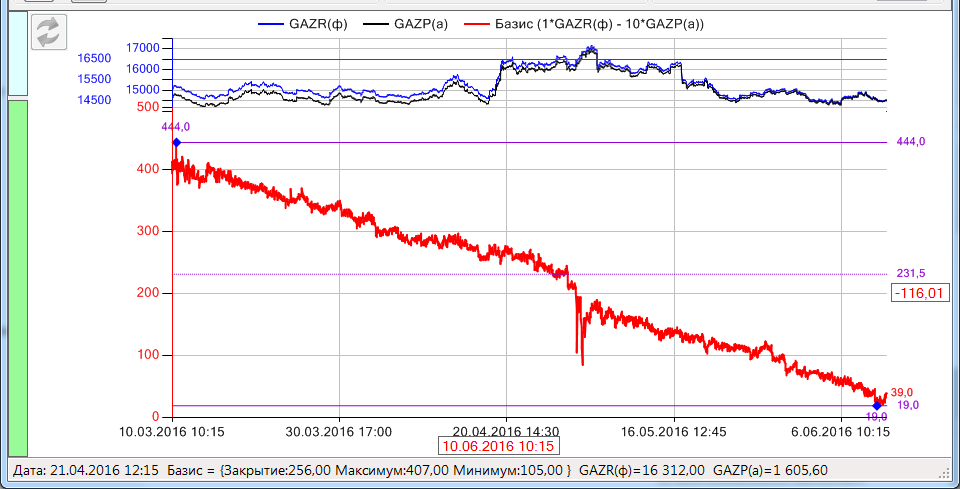

Также ранее упоминался термин «трейдсерфинг». Обратите внимание на рисунок ниже (на примере Газпрома). Рассмотрена ситуация, когда есть возможность выгодно переложиться в другие ценные бумаги.

В середине интервала жизни фьючерса произошел скачок. Причин может быть много, но чаще всего – это слухи о предстоящих выплатах дивидендов. Слух не подтвердился, и цены вернулись на свои уровни обратно. Эти скачки не моментальные, а длятся по времени несколько дней, и этим можно воспользоваться – досрочно зафиксировать прибыль и войти в другие инструменты, которые предлагают более выгодную фьючерсную процентную ставку. Таким образом можно увеличить доходность от инвестирования. Для этого нужно следить за рынком.

Есть еще одна хитрость удвоить в первый год доходность по данному способу инвестирования. Можно открыть у брокера индивидуальный инвестиционный счет (ИИС). Вкратце, это счет, который открывается минимум на три года и освобождается от налоговых отчислений. В нашем случае это не даст заметного эффекта, если учесть, что доходность по фьючерсной процентной ставке на уровне ключевой ставки Банка России. Другими словами, выигрыш по сравнению с обычным брокерским счетом составит 1,3% (если считать доходность фьючерсной процентной ставки 10% годовых). Для ИИС есть другая налоговая льгота – можно оформить налоговый вычет 13% с суммы инвестирования. Если выбрать такую налоговую льготу для ИИС, то налог с дохода от инвестирования придется заплатить, но даже с учетом этого получается очень выгодно.

Рассмотрим пример. Завели на счет ИИС максимально возможную сумму 400т.р. Доход за год составит 10% или 40т.р. (на уровне ключевой ставки Банка России). Вычтем 13% или 5,2т.р. налог с дохода, получим 8,7% или 34,8т.р. Теперь приплюсуем налоговую льготу 13% от 400т.р. – получается 52т.р. Чтобы эта налоговая льгота была, владельцу счета нужно быть официально трудоустроенным и иметь заработную плату не менее 33334 рублей в месяц. В итоге получили доход 86,8 т.р. или 21,7% годовых.

Таким образом, преимущества инвестирования во фьючерсную процентную ставку, используя обычный брокерский счет, следующие:

- нулевые риски потери капитала (подобно облигациям, но имея перед ними преимущества);

- доходности на уровне лучших предложений банков по депозитам без доп. условий;

- счет можно пополнять или выводить деньги в любой момент времени без потери процентов;

- по мере накопления опыта и знаний можно увеличивать доходность, сохраняя при этом контроль над рисками.

К преимуществам инвестирования во фьючерсную процентную ставку, используя индивидуальный инвестиционный счет, добавляется удвоение доходности в первый год за счет налоговых льгот.

Дабы не «окрылять» заманчивыми фразами, легких денег не бывает.

- Необходимо приобрести минимальный набор экономических знаний: что такое акция, что такое фьючерс, что такое экспирация фьючерсов;

- Для покупки акций и продажи фьючерсов необходимо заключить договор с брокерской компанией и открыть брокерский счет. Обратите внимание на размер комиссий. За каждую сделку брокер «отщипывает» небольшой кусок от прибыли (обычно несколько рублей);

- Необходимо будет завести деньги на фондовый рынок. Если это осуществлять через банк брокера, то за ввод и вывод денег комиссия взиматься не будет. Это важный момент, который сэкономит доли процентов итоговой прибыли;

- Важно не забыть вовремя закрыть позиции, в противном случае брокер это сделает сам, но возьмет за это дополнительную комиссию.

В статье изложен опыт, накопленный одной компанией и посвященный фьючерсной процентной ставке. Такой способ управления капиталом относится к безрисковым, но все равно надо понимать, что какие-то риски есть всегда и везде (например, банкротство брокера или технические сбои на бирже). Разработаны более интересные, но и более сложные схемы управления капиталом, но об этом в следующих статьях.

Автор: krabler