Первым же комментарием к предыдущему топику про тушение пожара керосином был вопрос о вкладе эмпирики в формирование портфеля. Это очень хороший, правильный и своевременный вопрос, сразу чувствуется разумность хабро-сообщества. Конечно «эмпирически» задним умом можно получать какие угодно хорошие цифры. Сама портфельная теория Марковица в лоб не используется именно потому, что все характеристики активов имеют склонность меняться во времени, в том числе после формирования портфеля активов. С классами активов проще.

На западе есть такой термин “портфель простака”, “портфель лежебоки”. Пусть я простак (это предположение недалеко от истины) и у меня нет экономического образования. Я выбираю, куда можно инвестировать. Какие рынки мне могут прийти в голову? Их не так-то много:

— Доли (акции)

— Рынки долгов (облигаций) и денежные рынки

— Сырьевые рынки (или хотя бы золото)

— Недвижимость (фонды REIT)

Т.к. я простак, я не совсем понимаю смысл слов “а если все упадет”. Под этим термином подразумевается, что некие активы снизятся в цене. Выраженной в чем? В деньгах (которые, мужики говорят, вообще ничем не обеспечены), ну пусть в золоте. Стало быть, деньги и инструменты с фиксированными процентными платежами будут увеличивать мою покупательную способность в этой ситуации, когда “все упало”. Стало быть, нужно больше золота! такие активы должны быть в моем портфеле. Полученные от роста этой доли портфеля средства я смогу тратить или инвестировать при ребалансировке в то самое все остальное, что “упало”, надеясь на чрезмерность временного пессимизма (и авторитет нобеля Шиллера, который на этом собаку съел) и послекризисное восстановление.

Вообще можно пойти в обобщениях еще дальше и сказать, что капитал вынужден перетекать между перечисленными рынками в зависимости от экономических условий. Мы не знаем точно когда и куда пойдет капитал (и интерес инвесторов), не знаем, когда в какой режим переключится экономика, но знаем, что с указанных рынков капиталу деться в общем-то некуда. В комментариях первого топика справедливо заметили, что капитал при безысходности вынужден парадоксально перетекать в деньги и американские долги, и это на самом деле почти так. Фух, осилил сформулировать, ни разу не использовав термин “дефляция”…

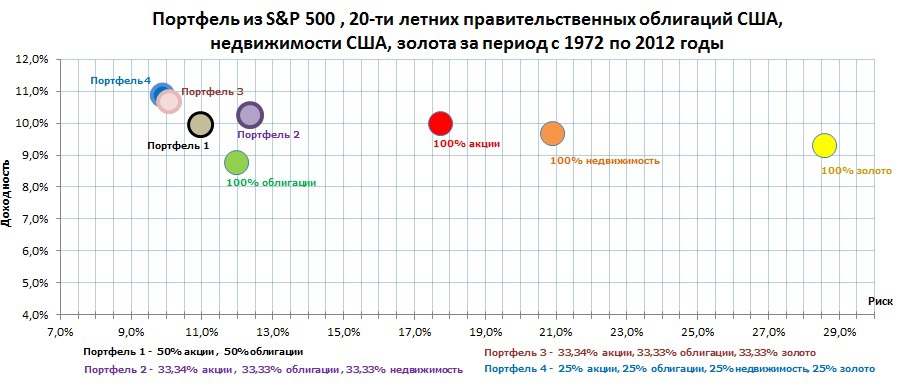

Так что я, как простак, могу попытаться решить проблему просто. Зафиксирую в своем портфеле для начала равные доли фондов акций, облигаций, недвижимости и золота. Получу вот такие характеристики для периода с 1972 года (раньше просто не было достаточно индексов, зато были Бреттон-Вудские соглашения):

Смотрим на рисунок и помним, что вверх означает “доходней”, вправо – “рискованней”, влево – “надежней”. Наш чудо портфель (номер 4) оказался в левом верхнем углу, разгромив по всем статьям прочие указанные варианты. Поклонники золота и недвижимости могут легко сравнить свои любимые активы по риску и доходности. Я в будущем приведу данные по недвижимости по разным странам, а не только по США.

Наконец, рассмотрим российский рынок. Финансовые консультанты любят для российского рынка приводить в пример портфель из акций, облигаций и золота равными долями по трети.

«акции» — паи открытого фонда акций «Добрыня Никитич» УК «Двойка-Некролог»;

«облигации» — паи открытого фонда облигаций «Илья Муромец» той же УК «Сколько-Уволок»;

«золото» — учетная цена на золото Центрального банка России (в рублях за 1 г).

Продолжая традицию именования выше, портфель следует назвать “Василий Блаженный”. потому что только блаженный будет хранить пенсионные накопления в активах с рейтингом около BBB

Финансовые консультанты предпочитают начинать демонстрацию такого портфеля с 31 декабря 1997 года, чтобы в статистику попал весь рост с самого донышка и бешеные проценты по облигациям – статистический артефакт, который вряд ли мы еще когда встретим в таком куммулятивном виде. Т.к. у нас нет задачи что-то впарить читателю, мы возьмем данные скромнее, без привлекательного артефакта.

C 2002 года динамика:

| Актив | Номинальная среднегодовая доходность, 2000-2012 |

Среднегодовая доходностьс поправкой на инфляцию 2000-2012 |

| Рубль | 0% | -12,1% |

| Доллар США | +1,5% | -10,7% |

| Евро | +3,6% | -8,5% |

| Инфляция | +12,1% | |

| Золото | +17,4% | +5,2% |

| Жилье в Москве | +19,8% | +7,7% |

| Индекс ММВБ | +20,3% | +8,2% |

| ПИФ облигаций Илья Муромец | +22,1% | +10,0% |

| ПИФ акций Добрыня Никитич | +22,3% | +10,2% |

| Портфель «Василий Блаженный» | +24,4% | +12,2% |

Погодовые результаты портфеля с ежегодной ребалансировкой были таковы:

| 2000 | 2001 | 2002 | 2003 | 2004 | 2005 | 2006 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 |

| +45.3% | +52.9% | +38% | +20% | +15.2% | +41% | +23% | +13.2% | -25% | +76% | +24.7 | -0.2% | +6.6% |

Как видим, в 2008 году этот портфель потерял аж целых 25%. Пиф акций в тот год потерял 70%, пиф облигаций потерял 30%, золото выросло на 25%. В следующем году равновесный портфель показал +76% и отыграл потери (в комментах первого топика просили указать набор активов для восстановления от падения 2008 года). Последние два года портфель несколько проигрывает инфляции, но нет ничего совершенного, любой актив иногда снижается в цене или проигрывает инфляции, нам важен долгосрочный результат, который оказался на уровне фондового рынка.

Далее, в среднем равновесный портфель прирастал на 24%, а ПИФ акций рос на 22% в год. Т.е. снизив колебания, мы еще и доходность подняли.

Продолжение следует

Автор: PMP