Многие слышали о том, что фондовый рынок (и шире, финансовая система любой страны) часто реагирует на внешние события повышением или падением котировок. Сообщения о том, что та или иная новость «обрушила рынок» появляются в СМИ с завидной регулярностью. Очередной такой случай произошел сегодня, когда после объявления об очередных санкциях со стороны США по отношению к российским компаниям и официальным лицам, фондовый рынок и курс национальной валюты России снизились. Оставляя в стороне политическую составляющую этого вопроса, нам показалось интересным, тем не менее, подробнее взглянуть на механику влияния новостей на фондовый рынок на данном конкретном примере.Читать полностью »

Рубрика «фондовый рынок» - 20

Как экономические новости влияют на фондовый рынок

2014-07-17 в 14:13, admin, рубрики: Блог компании ITinvest, Новости, фондовый рынокHow-to: Как купить акции технологических компаний на примере «Яндекса»

2014-07-09 в 10:36, admin, рубрики: акции, Блог компании ITinvest, Московская Биржа, Финансы в IT-индустрии, фондовый рынок, яндексВ комментариях к одному из прошлых топиков нашего блога читатели попросили раскрыть тему того, как купить акции российских интернет-компаний. Поэтому сегодня речь пойдет о том, как российскому гражданину это сделать, и какие шаги для этого нужно будет выполнить. В качестве примера такой технологической компании было решено взять «Яндекс» — во-первых, эта компания недавно провела размещение акций на Московской Бирже, а во-вторых, покупка именно её акций чаще всего интересует наших читателей.Читать полностью »

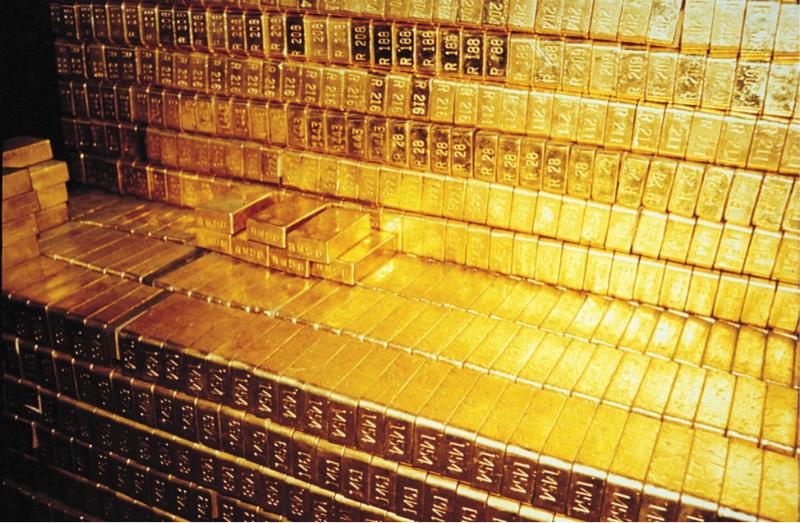

Фондовый рынок и сохранение финансов: Как купить золотые слитки

2014-07-02 в 7:40, admin, рубрики: Блог компании ITinvest, финансы, фондовый рынок, метки: Золото!, финансы, фондовый рынокВ нашем блоге мы уже обсуждали вопросы сохранения сбережений (в частности, применительно к ИТ-специалистам) и рассматривали возможности, которые в этом плане может предложить фондовый рынок в сравнении с привычными банками. Сегодня мы хотели бы подробнее осветить один из самых популярных в истории человечества способов сохранения капиталов — покупку драгоценных металлов. Читать полностью »

Что такое IPO и зачем это нужно

2014-06-24 в 8:57, admin, рубрики: ipo, биржи, Блог компании ITinvest, Финансы в IT-индустрии, фондовый рынок, метки: ipo, биржи, фондовый рынокВ сети можно часто встретить истории о том, как компании вышли на биржу и провели IPO, по итогам которых основатели бизнеса стали миллиардерами. Тем не менее, не все знают о том, какой объём работы стоит за этим процессом перехода компании от частной к публичной. Сегодня мы рассмотрим этот процесс по шагам.Читать полностью »

Инструментарий фондового рынка: что такое опционы, и как они работают

2014-06-19 в 11:56, admin, рубрики: Блог компании ITinvest, деривативы, опционы, Финансы в IT-индустрии, фондовый рынок, метки: деривативы, опционы, фондовый рынокВ предыдущих материалах нашего блога уже неоднократно поднималась тема производных финансовых инструментов (деривативов), также несколько топиков были посвящены фьючерсным биржевым контрактам (например, один и два). Фьючерсы сегодня являются одним из основных финансовых инструментов на срочном рынке, однако ими дело не ограничивается, и современные биржевые площадки невозможно представить себе и без опционных контрактов. Сегодня речь пойдет именно о них.Читать полностью »

«Дождь», Slon.ru и «Большой город» объединятся в холдинг и проведут IPO на Московской бирже

2014-06-05 в 15:05, admin, рубрики: ipo, slon.ru, Блог компании ITinvest, Медиа, Московская Биржа, Финансы в IT-индустрии, фондовый рынок, метки: ipo, slon.ru, Московская Биржа, фондовый рынокПо сообщению издания Forbes, телеканал «Дождь», издание Slon.ru и журнал «Большой Город» объединятся в единый холдинг для проведения первичного размещения акций на Московской бирже. Об этом журналистам рассказал инвестор этих проектов Александр Винокуров (ранее он был основным акционером, а позднее и гендиректором инвестиционного банка «КИТ Финанс».). Финансовый объем размещения в деньгах может составить от 300 млн до 700 млн рублей. Сроки возможного размещения не называются.

Часть привлеченных таким образом средств, по словам Винокурова, планируется потратить на внедрение новой финансовой модели — созданный холдинг перейдет от продажи рекламы, к созданию премиального платного контента, распространяемого по подписке. Подобная схема уже работает на телеканале «Дождь», в ближайшем будущем платный контент появится и на портале Slon.ru.Читать полностью »

«Яндекс» проведет размещение своих акций на Московской бирже

2014-06-02 в 20:45, admin, рубрики: Блог компании ITinvest, Московская Биржа, Финансы в IT-индустрии, фондовый рынок, яндекс, метки: IT компании, Московская Биржа, фондовый рынок, яндекс

Как сообщает «Коммерсант», уже сегодня будет объявлено о том, что ценные бумаги «Яндекса» начнут обращение на Московской бирже. По данным журналистов, 3 июня во вторник, к торгам на бирже будут допущены акции поисковика класса А. Эту информацию «Коммерсанту» подтвердили источники в интернет-отрасли, в том числе знакомые с планами компании Аркадия Воложа. Пресс-служба «Яндекса» также не стала опровергать информацию о выходе на российскую биржу:

Завтра на Московской бирже состоится торжественное мероприятие с участием Аркадия Воложа, генерального директора «Яндекса», и Александра Афанасьева, председателя правления Московской биржи. На это мероприятие мы приглашаем журналистов.

Яндекс и биржа

Компания «Яндекс» является крупнейшей российской интернет-компанией. В мае 2011 года поисковик провел IPO на американской бирже NASDAQ, в ходе которого там было размещено акций на $1,3 млрд, а вся компания была оценена в $8 млрд. Стоимость акций класса А составила $25 за штуку. Организаторами IPO выступили такие известные компании, как Morgan Stanley, Deutsche Bank и Goldman Sachs. В настоящий момент на NASDAQ торгуется более 70% акций «Яндекса» (в свободное обращение выпущено 244,2 млн акций), а его текущая капитализация составляет примерно $10 млрд.Читать полностью »

How-to: пошаговое руководство по разработке торговой системы для работы на фондовом рынке

2014-05-28 в 10:52, admin, рубрики: алгоритмическая торговля, Блог компании ITinvest, разработка, фондовый рынокПримечание: Данный пост написан британским разработчиком и финансовым аналитиком Майклом Халлс-Муром, который является профессионалом в так называемом Quantitative trading. С нашей точки зрения информация, содержащаяся в этом топике, может быть интересна техническим специалистам и разработчикам, которые интересуются фондовым рынком и обладают навыками для создания, к примеру, успешных торговых роботов, но не знают с чего начать. Поэтому топик будет рассматриваться именно в таком контексте, кроме того, текст адаптирован к российским реалиям, соответственным образом переведены и некоторые термины. Будем рады вашим комментариям! (Поправки по переводу лучше отправлять в личных сообщениях).

Алгоритмическая торговля — является крайне сложной областью финансов, и чтобы освоить объем информации, который позволит создать свою собственную торговую систему или устроиться разработчиком в финансовую компанию или фонд, потребуется довольного много времени. Большой опыт в программировании просто необходим для успешной работы на этом рынке, как минимум алготорговец должен хорошо разбираться в таких языках, как C/C++ (в области финансов перспективен и язык Java) и Python, Matlab и R (на российском рынке набирает популярность разработанный в США TradeScript — прим. перев.).Читать полностью »

Интервью: как С# и C++ помогают заработать на фондовом рынке

2014-05-21 в 10:58, admin, рубрики: Блог компании ITinvest, Программирование, разработка, торговые роботы, Финансы в IT-индустрии, фондовый рынок, метки: Программирование, разработка, торговые роботы, фондовый рынок  Одним из самых популярных топиков в нашем блоге стал рассказ о Джесси Сполдинге — парне, который заработал $500к на фондовом рынке, применив свои познания в программировании и понимание основ фондового рынка (часть 1, часть 2). В комментариях к этим текстам некоторые хабрапользователи выражали свое сомнение в реалистичности такого сценария в нашей стране. Также слышались фразы вроде «ну он раньше работал в этой сфере».

Одним из самых популярных топиков в нашем блоге стал рассказ о Джесси Сполдинге — парне, который заработал $500к на фондовом рынке, применив свои познания в программировании и понимание основ фондового рынка (часть 1, часть 2). В комментариях к этим текстам некоторые хабрапользователи выражали свое сомнение в реалистичности такого сценария в нашей стране. Также слышались фразы вроде «ну он раньше работал в этой сфере».

В связи с этим редакция блога ITinvest поговорила с Андреем Горьковенко — разработчиком, который повторил путь Джесси Сполдинга и сумел перевернуть свою жизнь с помощью фондового рынка и технологических знаний. Этим текстом мы открываем цикл интервью с непосредственными участниками процессов на российском фондовом рынке — разработчиков софта, трейдеров и руководителей компаний.

Примечание: Андрей Горьковенко раньше работал программистом в ITinvest. В частности, он трудился над проектом торгового терминала SmartX (история его создания описана в отдельном хабратопике). Позднее он создал универсальную механическую торговую систему, с помощью которой можно реализовывать различные стратегии торговли на фондовом рынке. Эта разработка приносит ему основной доход, который превышает среднюю зарплату разработчика в Москве.

Андрей, привет! Расскажи, как ты вообще оказался связан с фондовым рынком?

В 2007 году я ушел с четвертого курса Воронежского военного института радиоэлектроники и начал искать работу. Поскольку я всегда увлекался программированием, и, как мне казалось, обладал определенными навыками в этой области, то рассматривал соответствующие вакансии. Так получилось, что мне предложили место в местном воронежском отделении одного из крупнейших российских брокеров.Читать полностью »

Поражение роботов: взлеты и падения высокочастотного трейдинга (Часть 2)

2014-03-21 в 9:33, admin, рубрики: HFT, High frequency trading, Блог компании ITinvest, ит-инфраструктура, торговые роботы, трейдинг, финансы, фондовый рынокСнижение объема фондовых рынков может до определенной степени быть связано с тем, что высокочастотный трейдинг отпугивает инвесторов от вложений в ценные бумаги, что особенно заметно после события 6 мая 2010 года, получившего название Flash Crash, когда принятое компьютерами решение о продаже большого количества фьючерсов вызвало массовый обвал цен на рынке. Промышленный индекс Dow Jones упал на 600 пунктов примерно за 5 минут. Когда произошел скачок цен, большинство высокочастотных трейдеров, работавших на рынке в тот день, обогатились. А тех, чьи машины в тот день не работали, обвинили в пособничестве обвалу и недообеспечении ликвидности, поскольку падение ускорилось из-за того, что сравнительно немногие высокоскоростные трейдеры были готовы купить акции, снижение цен на которые все нарастало под давлением тех, кто хотел их продать.Читать полностью »

.jpg)