Сравним 3-D Secure и CheckCode (Payture).

Банковские решения: 3-D Secure (Verified by Visa, MasterCard SecureCode и JCB J/Secure).

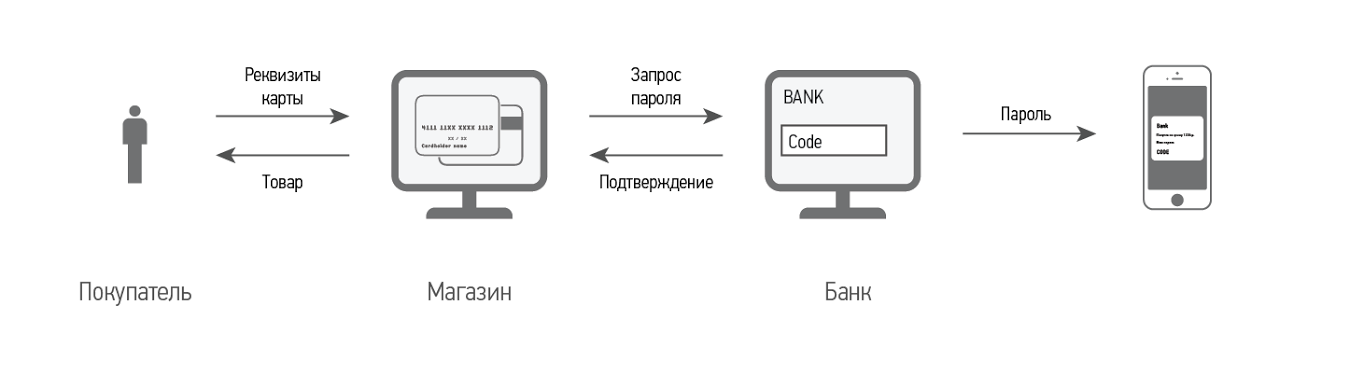

Технология 3-D Secure, которая анонсируется как дополнительная защита от карточного фрода для всех участников транзакции, в конечном счете, перекладывает ответственность на обычных держателей банковских карт. Если покупка была проведена мошенником с использованием 3DS, держателю карты деньги не вернут. На первом этапе требуется ввод реквизитов карты (на стороне ТСП или шлюза), на втором этапе на сайте банка-эмитента нужно ввести код (динамический или статический), подтверждающий авторизацию. Уровень безопасности платежей с 3DS высокий, но не дает 100% гарантии. Кроме того, усложняется сам процесс оплаты. Использование таких технологий вынуждает покупателя переходить со страницы на страницу разных сайтов и плохо влияет на конверсию онлайн-платежей.

3DS – это протокол аутентификации пользователя на сайте эмитента, который нужен для обеспечения дополнительной безопасности онлайн-платежей банковской картой. Протокол был разработан для международной платежной системы VISA, затем сервисы на его базе реализовали MasterCard, American Express и JCB International.

Небанковские решения: CheckCode.

При проведении финансовой транзакции в интернет-магазине есть только два основных игрока – сам интернет-магазин (ТСП) и покупатель. Остальным (МПС, банк, платежный шлюз), которые получают процент со сделки, главное – снять с себя ответственность за фрод, так как прибыль от одной транзакции крошечна, а последствия могут быть серьезными. Поэтому наш способ проверки подлинности держателя карты был разработан в соответствии с потребностями наших клиентов (интернет-магазины) и упрощения их работы с покупателями.

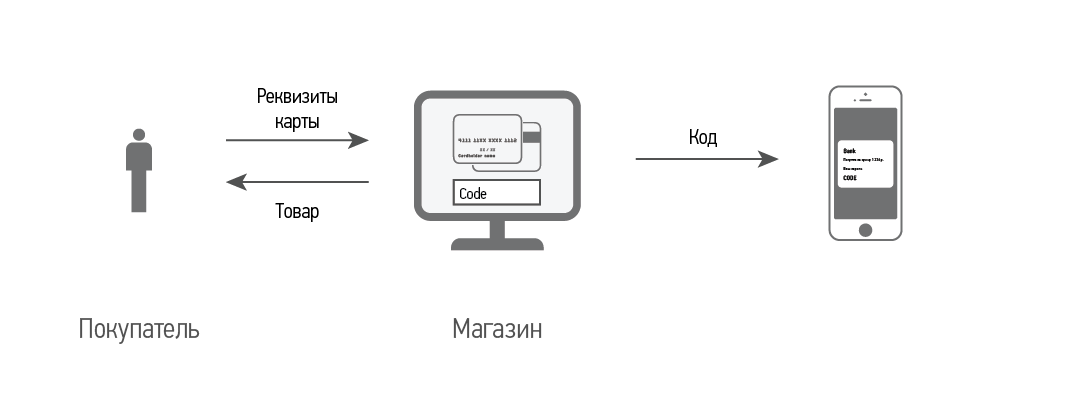

CheckCode – протокол аутентификации, который позволяет ТСП осуществить проверку пользователя независимо от МПС и банков, и не требует от покупателя существенных усилий при проведении платежа в интернет-магазине. Суть изобретения заключается в разности отправляемого и принимаемого сигнала (буквенно-цифровой код) в ходе взаимодействия систем эквайера и эмитента. Если отправляемый и принимаемый сигнал соответствуют, проверка подлинности держателя карты считается успешной. В противном случае держатель карты считается непроверенным.

Подробнее. На первом этапе ТСП блокирует небольшую сумму на карте держателя с указанием в одном из полей авторизационного запроса – динамического кода. Для кода используется то поле авторизационного запроса, которое в обязательном порядке попадет в чек и банковскую выписку. В итоге искомый проверочный код знает только ТСП и держатель карты. Держатель карты может узнать код через интернет-банк (мобильный банк), через смс-оповещение или позвонив в службу поддержки банка (в любом случае держатель карты до этого должен хоть раз авторизоваться в интернет-банке). На странице ТСП покупателю сообщают наименование поля, в котором стоит код, и указывают место, куда нужно его внести. Для проверки подлинности держателя карты ТСП сравнивает отправленный и введенный код.

Основные условия работы протокола:

- проверка осуществляется в режиме реального времени до момента списания средств

- проверка осуществляется с использованием доступных возможностей МПС и банков

- ТСП может проверить держателя карты любого банка, любой страны и независимо от валюты платежа (страны/счета)

- используется функционал автоматического оповещения эмитентом держателей своих карт

- проверка не требует дополнительных переходов покупателя между сайтами

- проверка не требует изменений аппаратно-промышленного комплекса банков и МПС

Автор: Payturecom