В этом материале мы посмотрим на самые интересные графики, которые описывают происходившую в 2023 году вакханалию на американском фондовом рынке: почему аналитики банков оконфузились с прогнозами, где прячется рецессия, и как 7 крупнейших тех-компаний стали более влиятельными, чем целые страны.

Есть такой западный блогер – Чарли Билелло. Раз в год он выпускает подборку самых интересных финансовых графиков по итогам года (речь, конечно, в основном про США) – для всех, кто интересуется инвестициями и кайфует от любопытной инфографики, это must read. Так что, если вы читаете на английском, то рекомендую посмотреть его последнюю публикацию 2023: The Year in Charts в оригинале; для всех же остальных я подготовил подборку избранных картинок с моими комментариями ниже. Поехали!

Что ожидали от рынка в 2023-м…

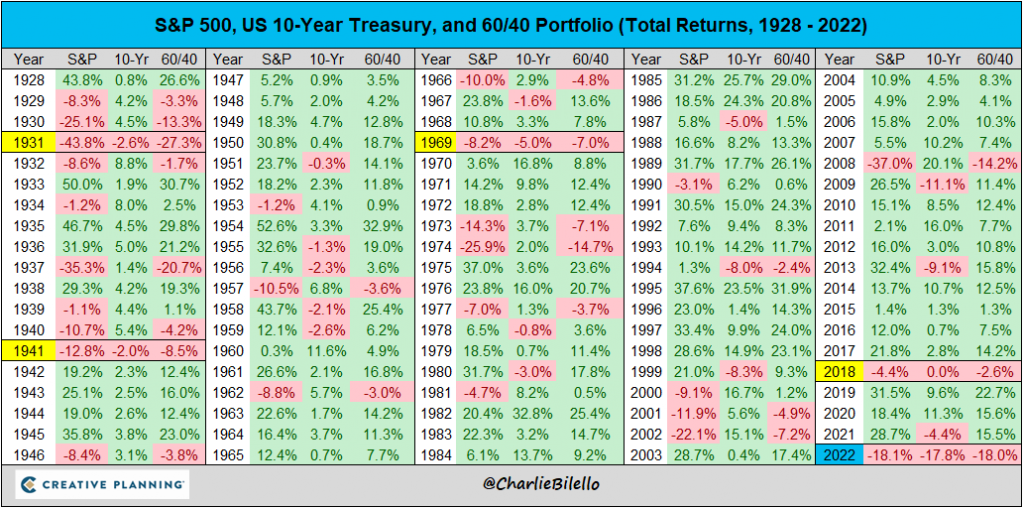

Для начала давайте вспомним, с каким настроением инвесторы заканчивали 2022 год. А было оно весьма печальным: и акции (S&P500), и облигации (10-летний госдолг US Treasuries) одновременно упали аж на 18%. При этом для акций это получился худший год с 2008-го, а для облигаций – дак и вообще, худший за всю историю наблюдений. Короче, было больно!

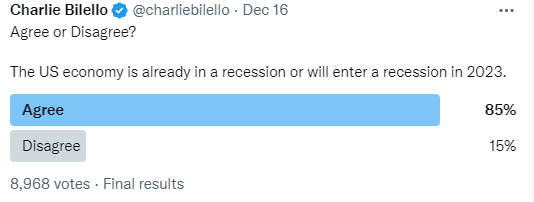

Глядя на такие расклады, в конце 2022-го чуть ли не все инвесторы одновременно ожидали, что в следующем году в экономике США непременно нагрянет рецессия (а кто-то вообще полагал, что она на тот момент уже наступила, просто данные еще аккуратно посчитать не успели).

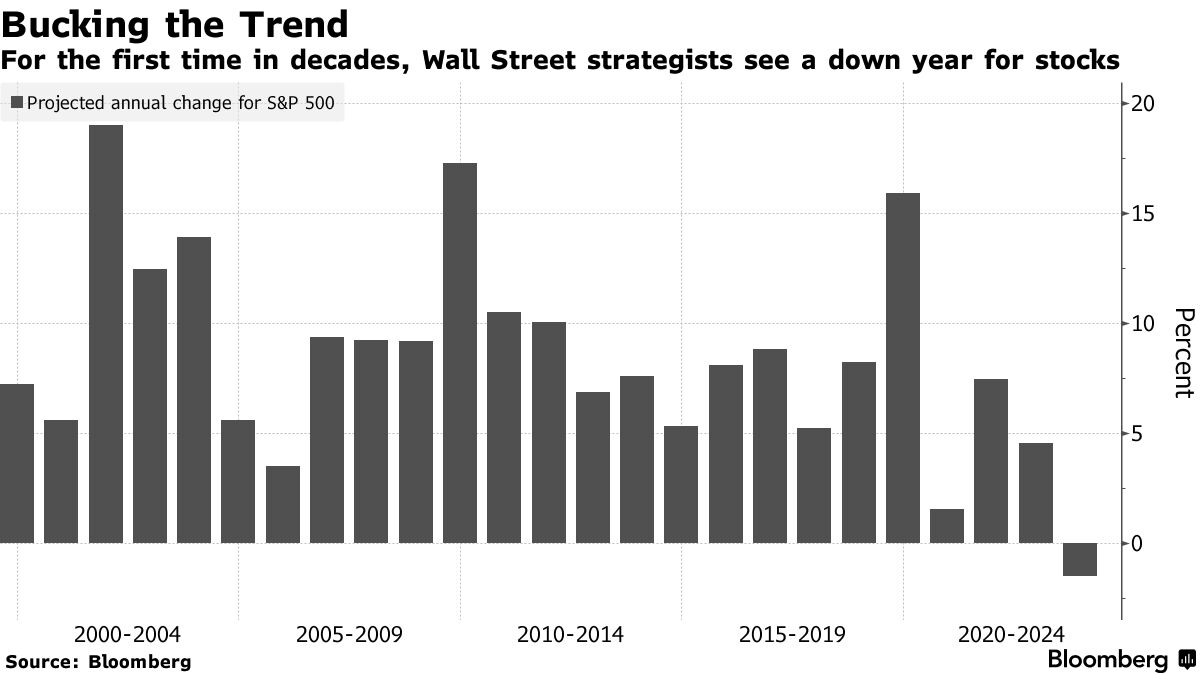

Даже аналитики из топовых инвестбанков в дорогих красивых костюмах были уверены, что падение рынка акций продолжится в 2023-м. Вообще говоря, это весьма нетипичная штука: такие банковские прогнозы за последние 25 лет всегда были в среднем исключительно оптимистичными. Но вот на 2023 год «волки с уолл-стрит» внезапно спрогнозировали просадку…

…и что случилось на самом деле

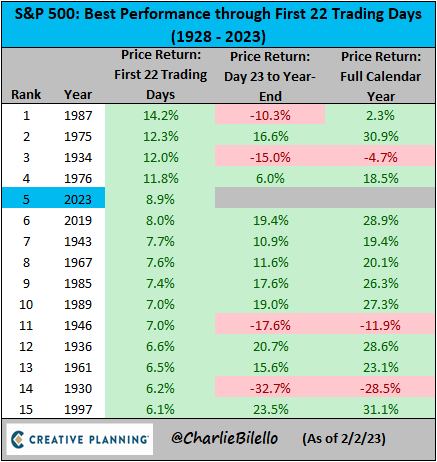

Однако, в январе 2023 года S&P500 внезапно стрельнул вверх сразу на 9% – это был пятый лучший старт года для рынка акций за последние 95 лет.

Правда, потом (в марте 2023-го) в американском банковском секторе начались проблемки: из модного банка для стартаперов Silicon Valley Bank попытались вынуть за один день аж $42 млрд, и он красиво накрылся медным тазом (суть произошедшего я разбирал подробно вот здесь).

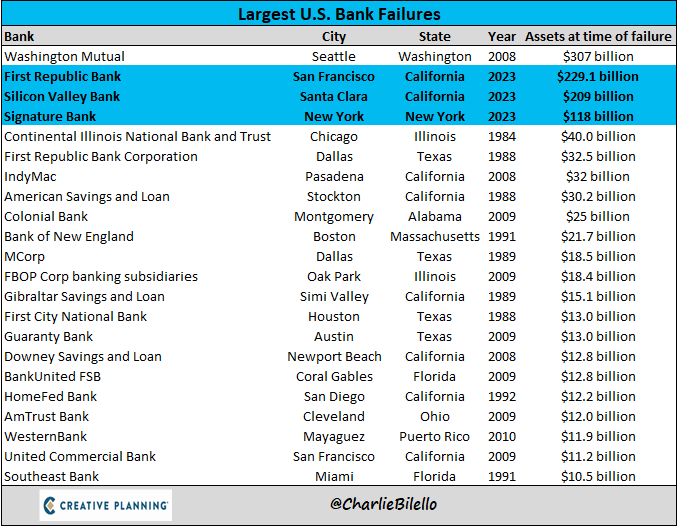

Вслед за ним схлопнулись еще парочка немаленьких региональных банков: First Republic Bank и Signature Bank. В табличке ниже показано, что, вообще говоря, это были второй, третий и четвертый крупнейшие банковские крахи в истории США – по совокупности активов сложившихся банков 2023-й год превзошел даже печально известный 2008 год!

Но, как ни странно, ни в какие серьезные последствия этот банкопад не перерос (в отличие от того же 2008-го): ФРС США быстренько подсуетились, пообещали всем вкладчикам всё вернуть из своих (чтобы остановить панику), наладили каналы оперативной финансовой помощи самым болезным банкам – в общем, разрулили ситуацию.

Что делал Федрезерв США в 2023 году

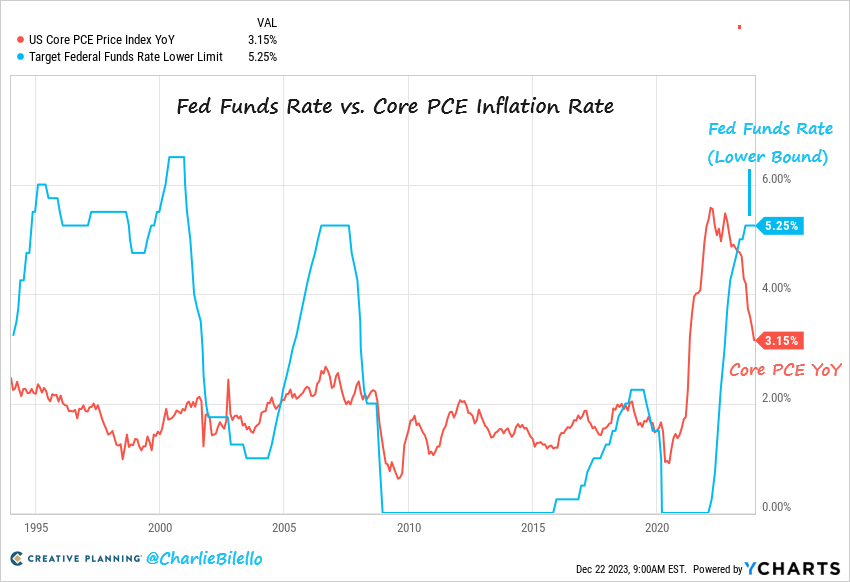

Когда началась заварушка в 2008 году (Глобальный Финансовый Кризис, вот это всё), ФРС изо всех сил снижали ставку процента, чтобы поддержать рынки и экономику. А в 2023-м они занимались ровно обратным: продолжали повышать ставку, чтобы задушить клятую инфляцию.

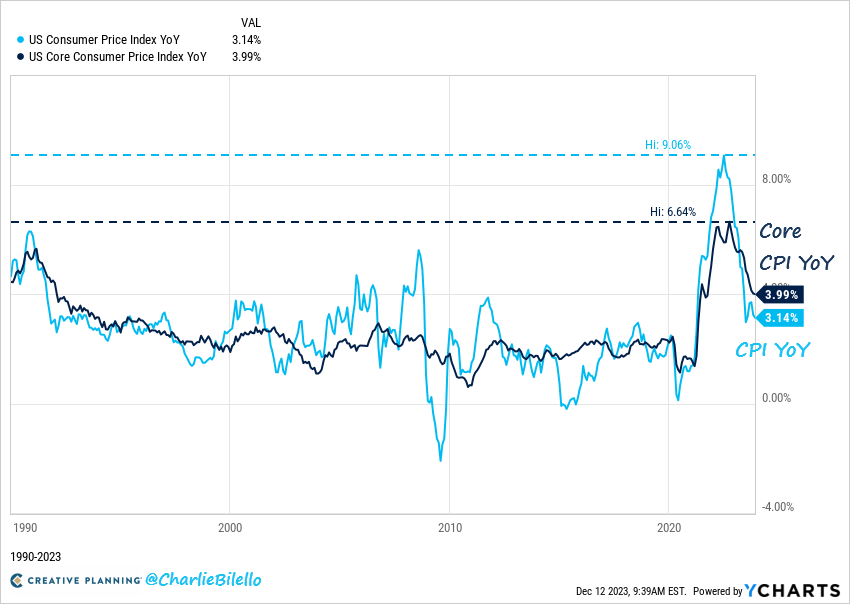

И к концу года таки дотащили ставку до 5,25–5,50% – что более чем на 2 процентных пункта выше, чем текущая инфляция в США (3,15%).

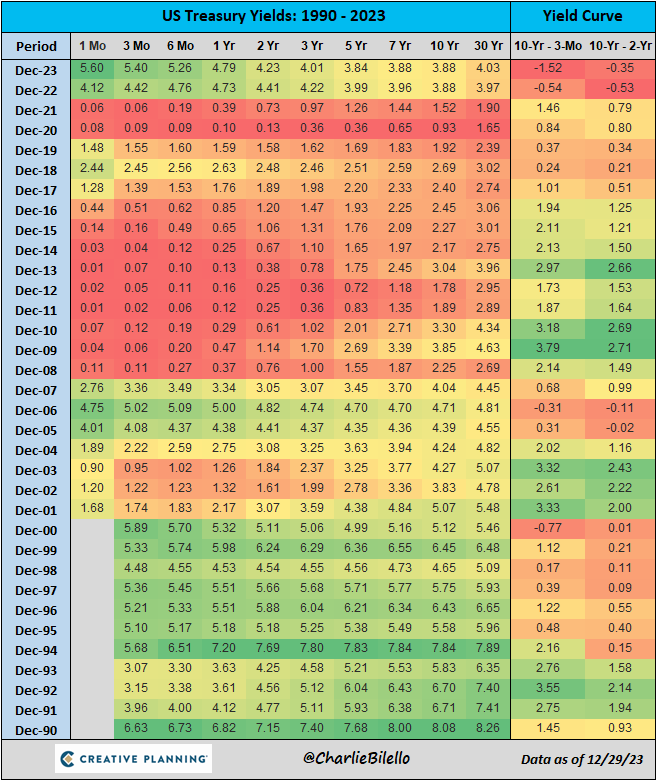

Это, конечно, строго положительно сказалось на доходностях консервативных инструментов: просто припарковав баксы в короткие трехмесячные казначейские векселя (US Treasury Bills), теперь можно заработать аж 5,4% годовых – такой щедрости мы не видели с 2000 года!

Да и по более длинным облигациям будущие доходности подросли до вполне приличных уровней, которых мы не видали последние лет 15 (почему это хорошо для инвесторов – подробнее писал вот здесь).

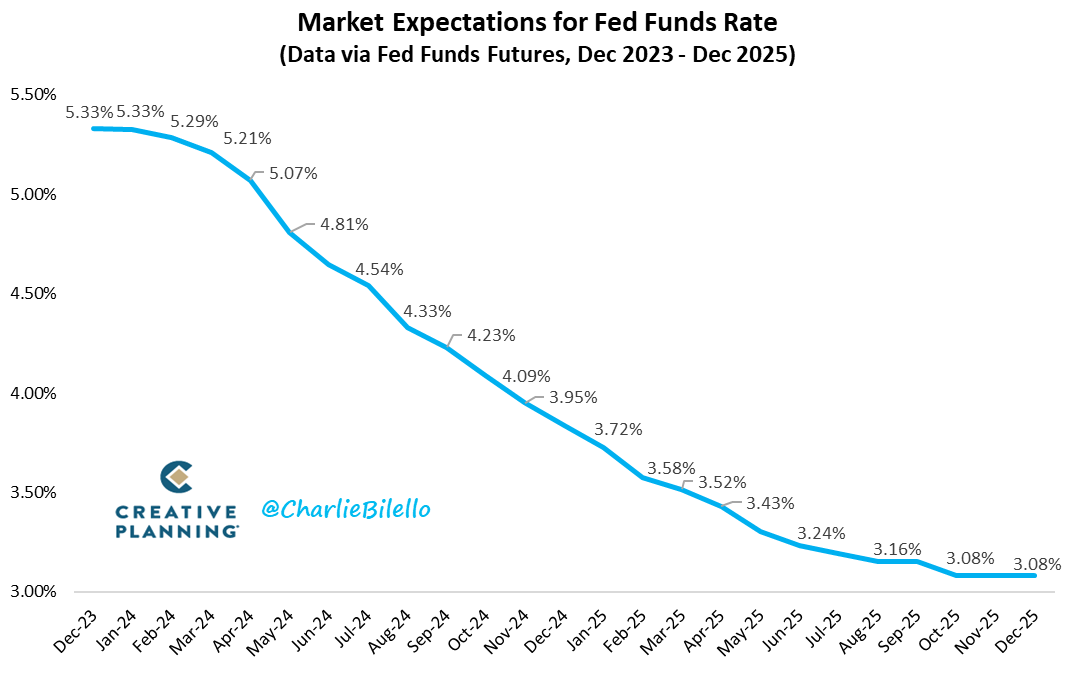

Что касается дальнейшей траектории изменения ставки ФРС – то тут рынок ожидает, что она плавно начнет снижаться уже в 2024 году. (Правда, если вы думаете, что рынки очень хорошо умеют такие штуки угадывать, то вы ошибаетесь.)

AI, пацаны, всем AI, и пусть никто не уйдет обиженным!

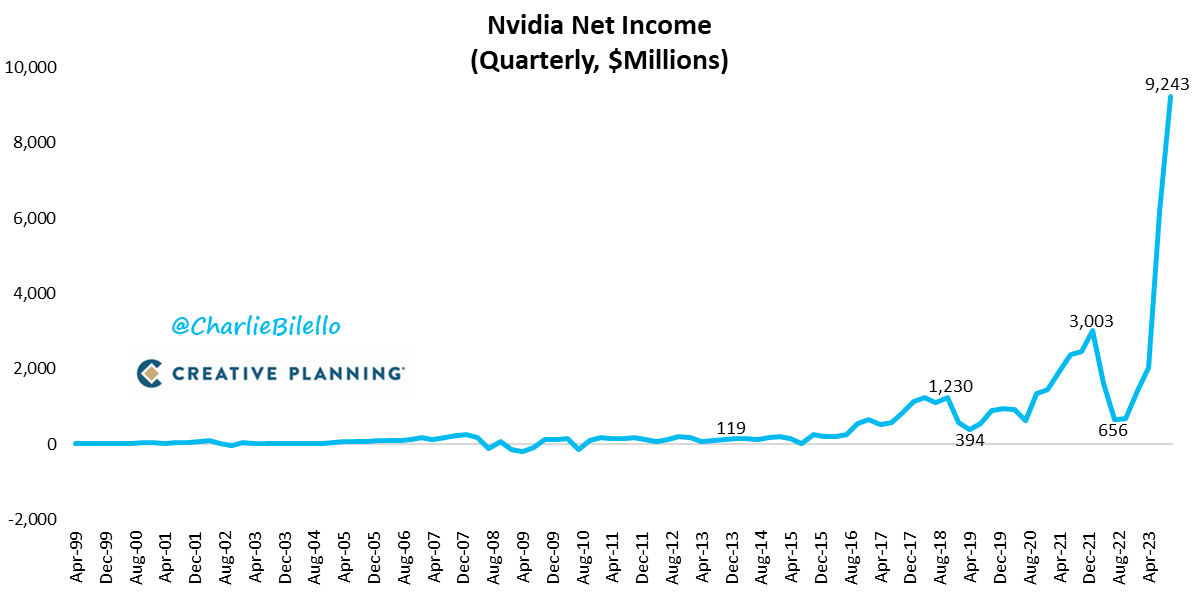

2023 год стал, безусловно, годом прорыва нейросеток в масс-культуру. Больше всего такой золотой AI-лихорадке обрадовались парни из Nvidia, которые производят лопаты чипы для вычислений. В 2022 году квартальная прибыль этой компании составляла около $650 млн – а уже в 2023-м этот показатель достиг аж $9,2 млрд!

Глядя на такие нажористые результаты, инвесторы от души закупились Энвидией: ее акции увеличились в цене за год почти в два с половиной раза, а сама Nvidia вкатилась в пантеон биржевых компаний с капитализацией свыше 1 триллиона долларов.

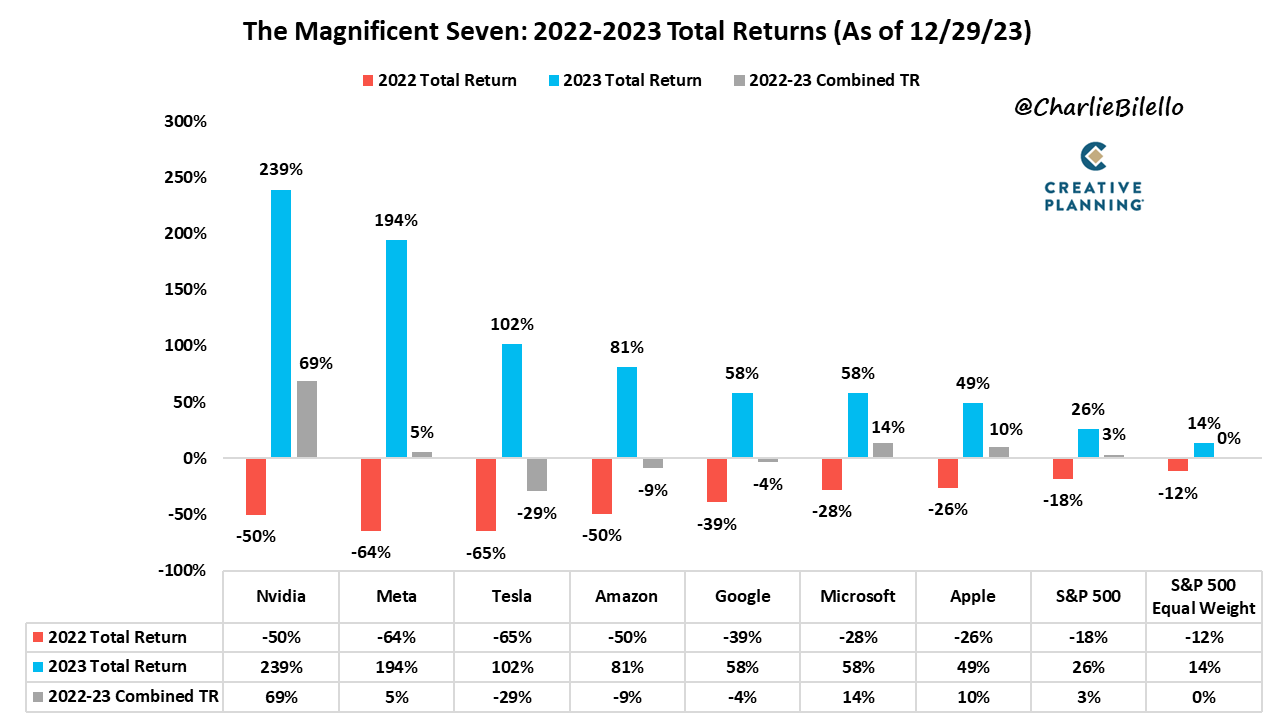

Вообще, весь 2023 год фондовым рынком США безраздельно властвовала так называемая «Великолепная семерка»: семь крупнейших технологических компаний, которые ловчее всего смогли примазаться к AI-тренду (ну или просто бурно восстановились после серьезных просадок 2022-го).

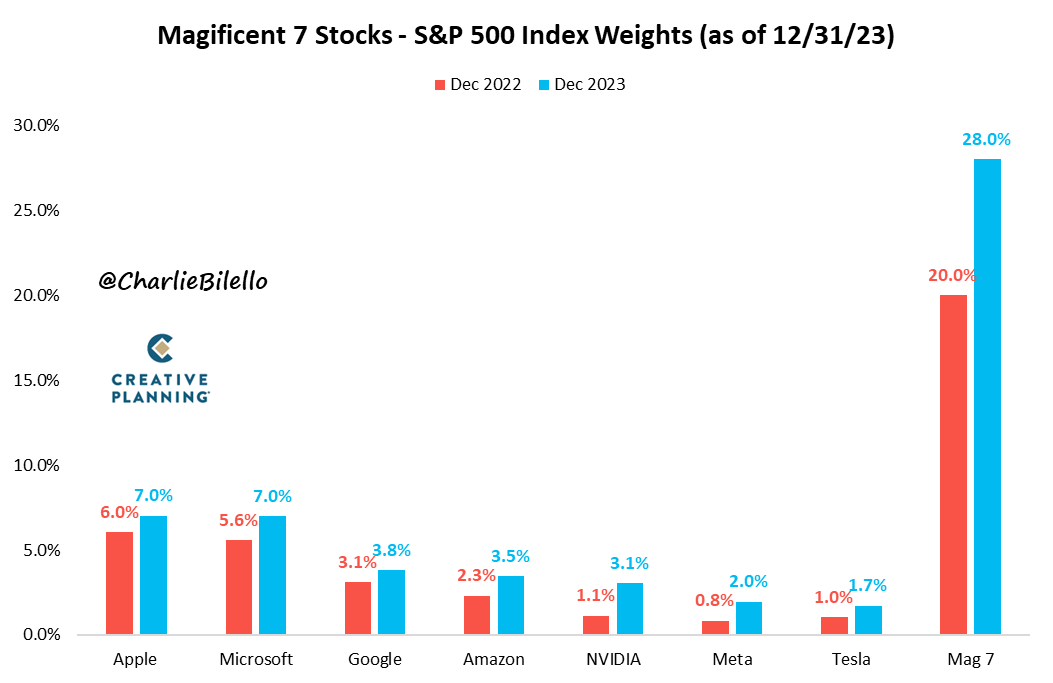

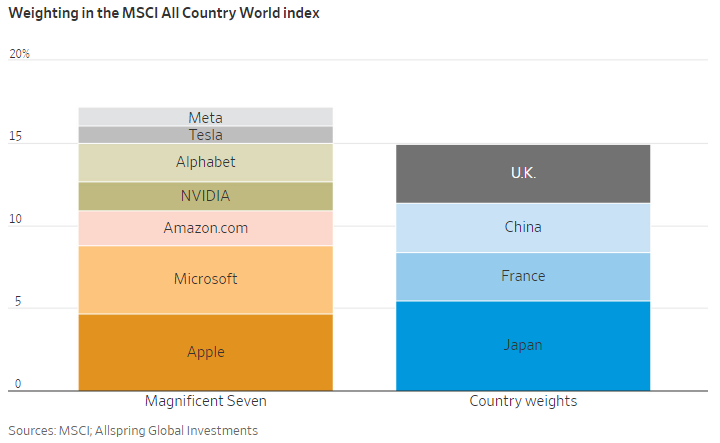

Все остальные акции в S&P500 (кроме этих семи), если честно, росли совсем не так бодро. В результате Великолепная семерка теперь занимает аж 28% от всего индекса.

Fun fact: если сложить капитализацию всех этих семи «эплов-гуглов-микрософтов» – то она окажется больше, чем совместная капитализация целых страновых рынков Японии, Франции, Китая и Великобритании!

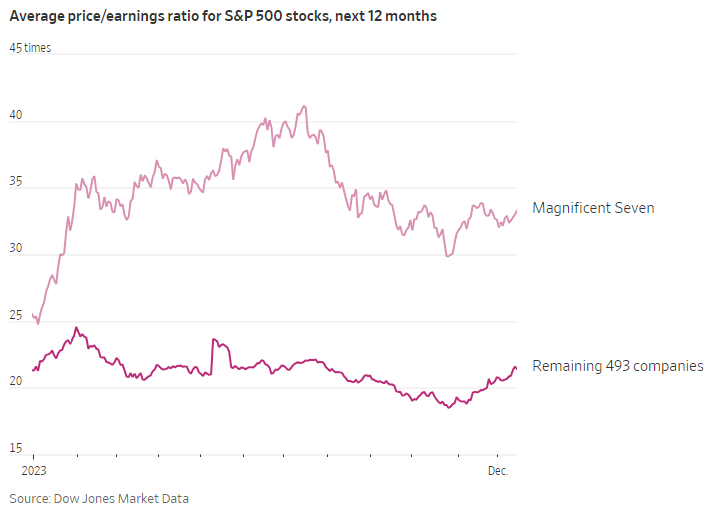

Стоит ли говорить, что средний P/E (соотношение цены акций к прибыли компаний) этих семи тех-гигантов составляет около 33 – существенно выше, чем примерно 22 для всех остальных 493-х фирм в индексе. (Это, конечно, само по себе еще не означает, что Великолепная семерка «ужасно переоценена».)

А что там с госдолгом?

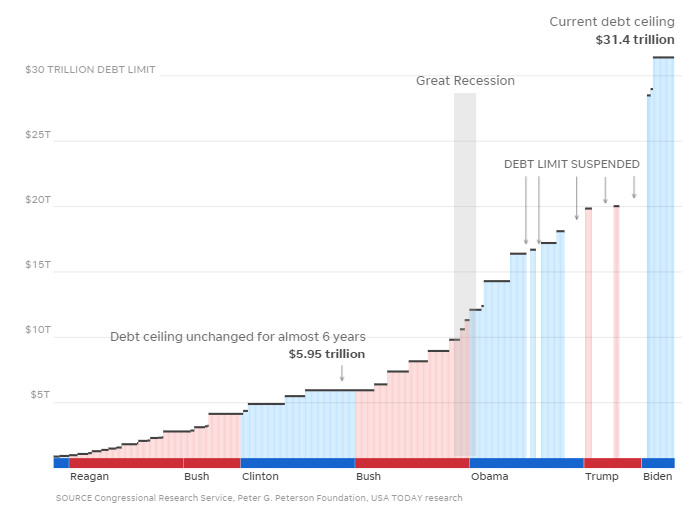

Если вы помните, в 2023-м был определенный скандалец с очередным поднятием потолка госдолга США. На текущий момент его дотянули аж до $31,4 трлн – серьезная цифра!

Как пишет Чарли Билелло: «Говорить, что правительство США расходует деньги как бухой матрос – это оскорбление для матроса. Ведь он хотя бы: а) тратит свои, а не чужие деньги; б) прекращает, когда у него кончаются деньги!»

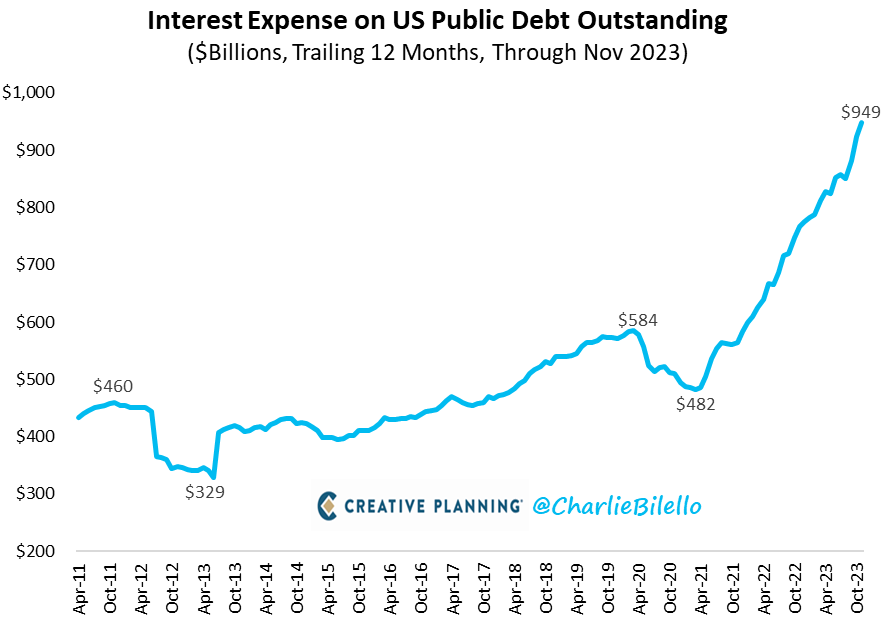

Вот вам еще для контекста размер годовых процентных платежей по обслуживанию американского госдолга (в миллиардах баксов). Как говорят криптаны – «To the moon!». Ежегодные процентные платежи на триллион долларов там, похоже, не за горами.

Неуловимая рецессия и рынок недвижки

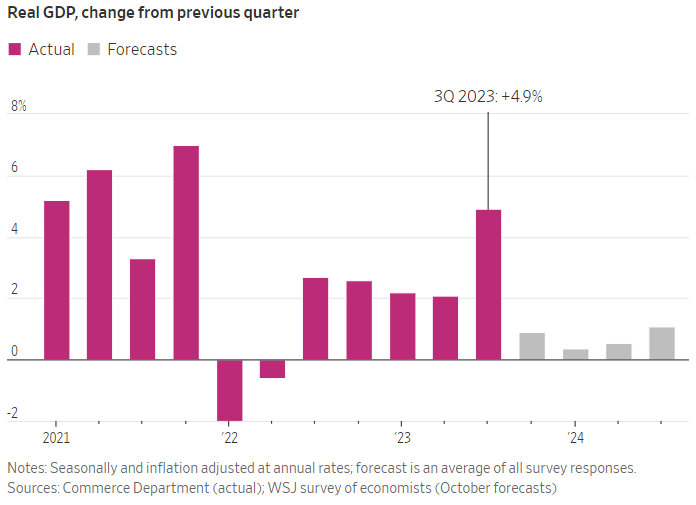

Помните, мы тут чуть раньше обсуждали, что большинство инвесторов в начале 2023 года были уверены, что рецессия в США наступит на днях (а может быть, даже раньше)? Так вот: с этим как-то не сложилось. Американская экономика стабильно росла, а в 3-м квартале дак и вообще выдала недюжинный рост +4,9% (в годовом выражении). Такие дела!

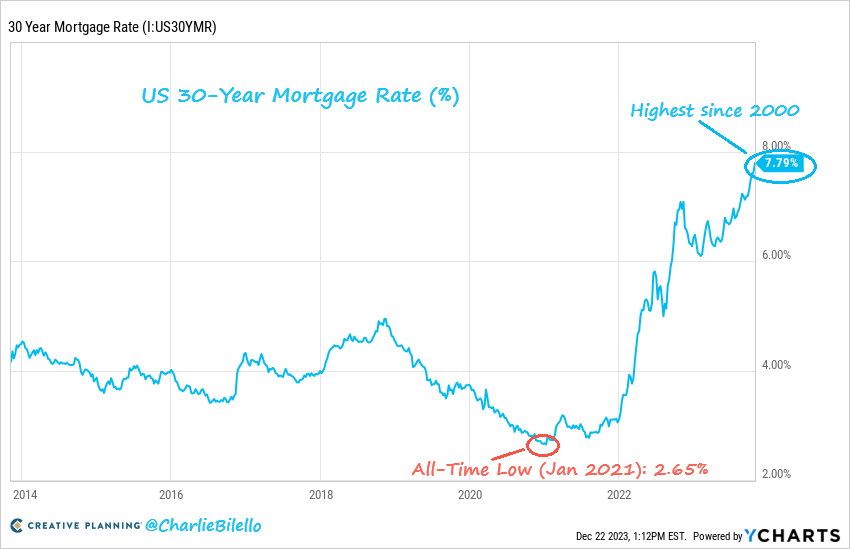

Зато ставки по 30-летней ипотеке выросли с рекордно низких 2,65% в январе 2021-го до рекордно высоких (с 2000 года) 7,79% в конце 2023-го. Где-то на этом месте в прерии Айдахо утирает слезу простой американский парень по имени Джон – скорбя, что ему недоступна льготная айтишная ипотека в рублях под 6%…

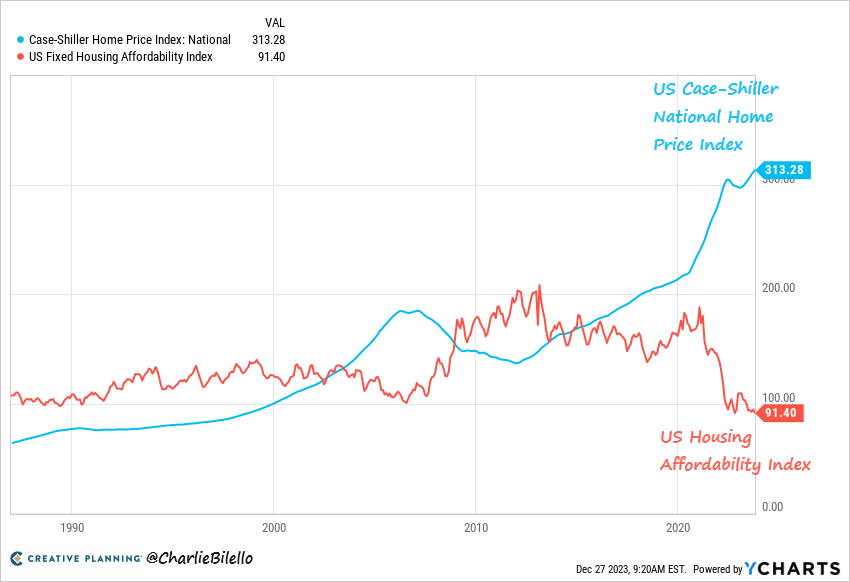

В результате таких раскладов, доступность выставляемых на продажу домов в США для людей с медианной зарплатой (с учетом возможности взять ипотеку) снизилась до всего 16% – а еще в 2020-м было 45%.

При этом цены на жилье, несмотря на сверх-дорогую для Штатов ипотеку, и не подумали падать: индекс цен на недвижку продолжил бодро расти. Просто дома продавать почти перестали (да и новые строить не торопятся).

Так всё-таки, как там дела у обычного американского Джона?

Как и в России, типичный американский Джон пристально следит за ценниками в магазинах (и, конечно, тоже не верит официальным данным по инфляции). Тем не менее, по официальным данным, инфляция в США в 2023 году снизилась с пика в 9,1% до текущих 3,1%. Так называемая базовая инфляция (core inflation – без продуктов питания и топлива/энергии) остается на уровне 4%, что в два раза выше цели ФРС.

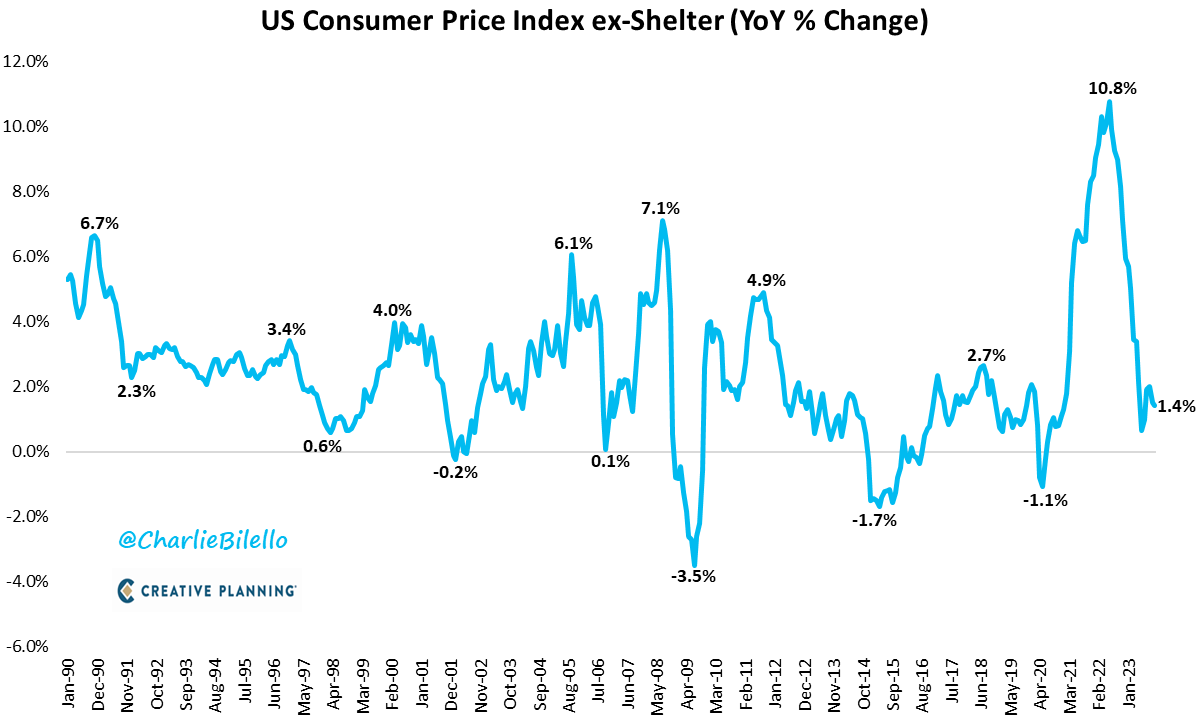

Но там во всём виновата стоимость проживания: ее в США считают хитрым методом – путем опроса населения «а за сколько вы были бы готовы сдать в аренду недвижимость, в которой вы сейчас живете?». Такой метод приводит к тому, что вклад стоимости жилья в расчет инфляции проявляется с существенным отставанием от динамики рынка недвижимости. Если смотреть на цены без вот этого «жилого» компонента – то текущая инфляция как будто бы составляет всего 1,4% годовых.

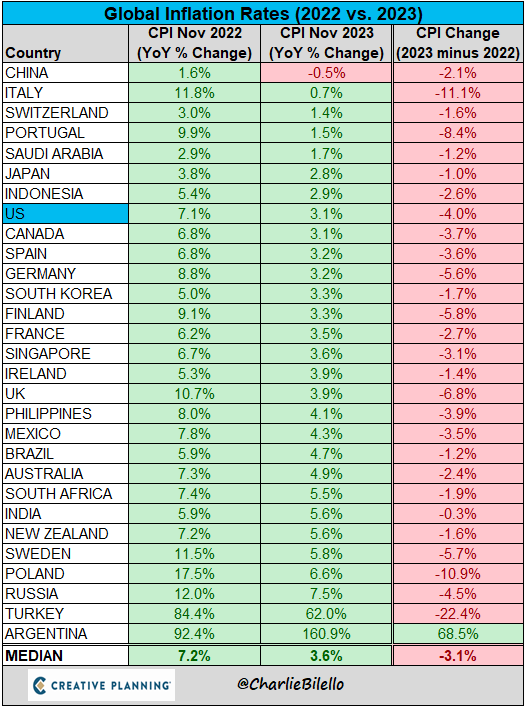

Кстати, инфляция в прошедшем году падала прямо-таки по всему миру. Только аргентинцы отличились, нарастив ее с 92% в 2022-м до 161% в 2023-м. Ну ничего, у них там сейчас новоизбранный Локо-Милей порядок наведет – наконец, заживут!

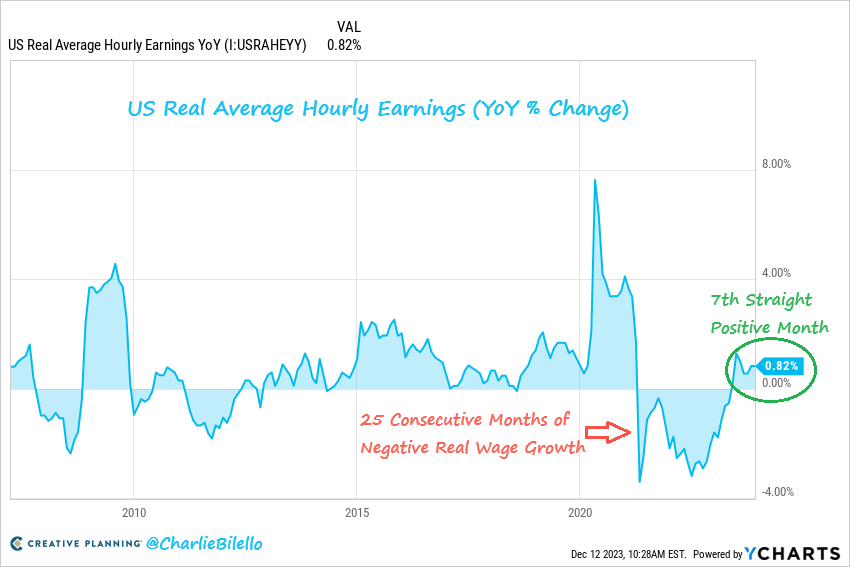

Так что там в итоге с житьем-бытьем простого янки-Джона? У него всё нормалек: реальная зарплата в Штатах (с поправкой на инфляцию) растет уже седьмой месяц подряд – что гораздо приятнее, чем когда она падала предыдущие два года. (Справедливости ради, надо заметить: темпы падений ранее были гораздо более впечатляющими, чем текущий рост.)

Как завершили год финансовые рынки?

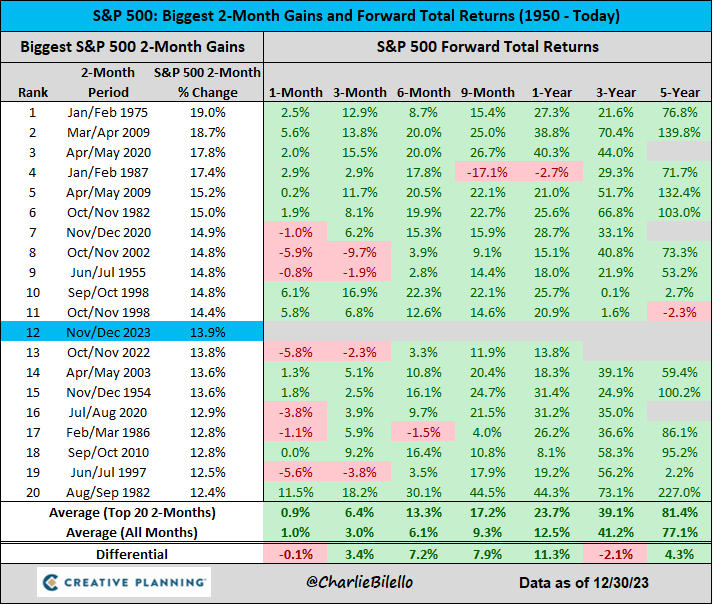

В ноябре-декабре рынок акций S&P500 бодро рванул вверх на 14% – это 12-й по скорости двухмесячный рывок за последние почти 75 лет. Если посмотреть на историческую статистику, то во всех остальных двадцати случаях самых крупных двухмесячных рывков, на протяжении следующего года рынок акций показывал весьма хорошую доходность (только в 1987-м подкачал, но всего на –2,7%).

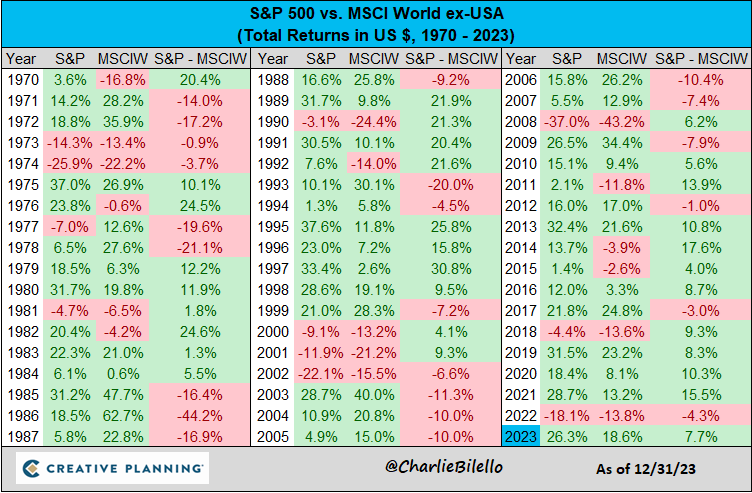

Короче, американский рынок завершил год в дамках с доходностью +26,3% – обогнав остальные развитые страны без США, которые прибавили всего 18,6%. Вообще, последние 14 лет американский рынок крайне стабильно по большей части леопардовыми темпами обгоняет остальной мир. (Но это не значит, что такая картинка продолжится и дальше: в начале нулевых Штаты, наоборот, весьма серьезно sosnooley 6 лет подряд аж на ~10% каждый год.)

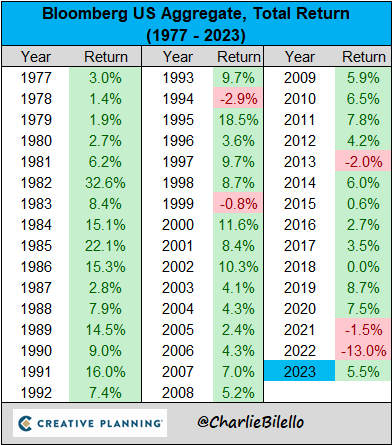

Совокупный американский рынок облигаций тоже поднапрягся и завершил год с хорошим плюсом в 5,5%. До этого были крайне печальные 2021 и 2022 года – и в середине 2023 года тоже был неиллюзорный шанс завершить год рекордной чередой из трех падений подряд (но в конце года все инвесторы вдруг резко поверили, что ФРС сейчас начнет разворачивать ставку – и на рынке облигаций случилось нажористое ралли).

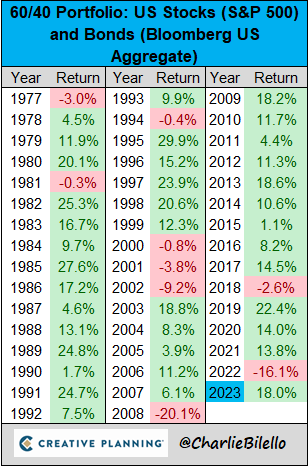

Если же говорить про классический портфель 60/40 (60% акций и 40% облигаций), то он в 2023 году дал +18% и полностью восстановил убытки прошлого года (минус 16%). Правда, это в номинальном выражении – если из этих чисел вычесть еще конскую инфляцию 2022 года, то результат будет выглядеть попечальнее.

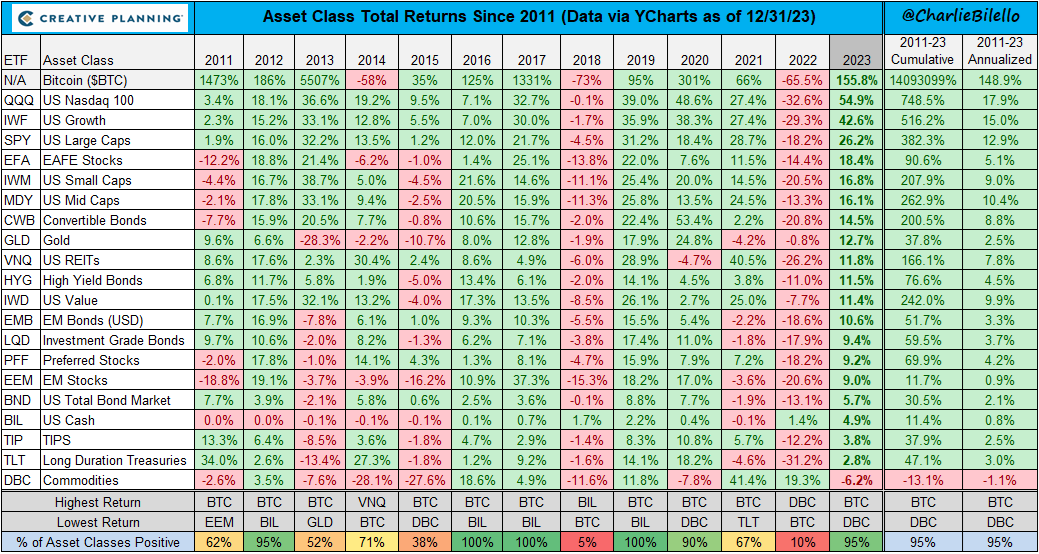

И, наконец, сводная мега-таблица результатов всех основных классов активов:

Я прямо вижу, как автору таблицы пришлось расширять колонку в Экселе, чтобы вместить накопленную за 12 лет доходность Биткоина в размере 14093099%. =)

Вообще, из таблицы выше бросается в глаза, что рынки стали на редкость скоррелированными между собой. У нас с вами достаточно близко случилось два года, когда единообразно падали вообще ВСЕ классы активов (2018 и 2022). И каждый раз за этим следовал год, когда, наоборот – крайне бодро зеленело и росло вообще всё, куда можно было вложить деньги.

На этом всё, если вам понравились графики – рекомендую подписаться на email-рассылку Чарли Билелло, он там каждую неделю рассылает всякое интересное в таком же стиле. А про итоги 2023 года на российском фондовом рынке я вкратце писал вот здесь.

Автор: Павел Комаровский