Алексей Вставский (App Annie), спикер 6-й Международной мобильной конференции для бизнеса MBLT17.

Анализ показателей по загрузкам и доходам неигровых приложений в App Store и Google Play позволяет сделать выводы о трендах развития мобильного рынка России и всего мира, а также понять какие категорий приложений выгодно монетизировать через встроенные покупки.

Данный обзор не учитывает доходы от рекламы, а рассматривает количество первых платных установок, встроенных покупок и подписок.

1. Рынок приложений растёт и продолжит расти

Количество смартфонов в мире удвоится за следующие 3-4 года и составит более 6 миллиардов устройств. Это увеличит ёмкость рынков развивающихся стран и их привлекательность для издателей.

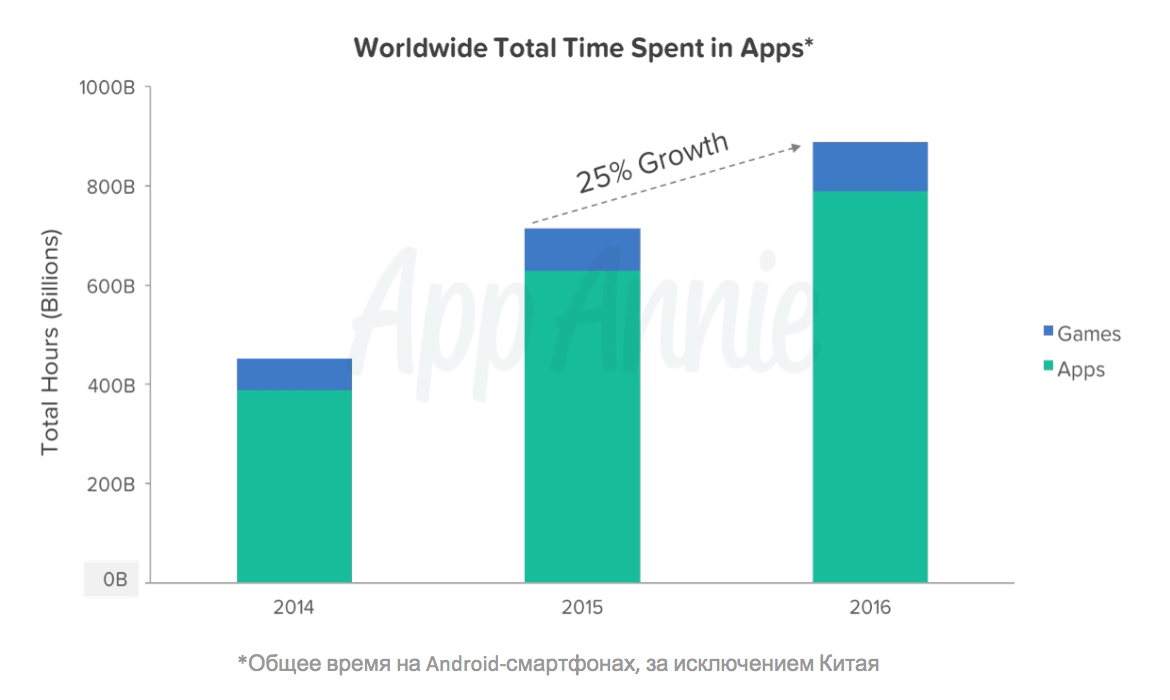

Доходы будут продолжать расти за счёт развитых стран, так как пользователи в этих странах проводят больше времени в приложениях. Так, например, прирост 2016-го года к 2015-му по этому показателю составил 25% (собственные данные App Annie по Android-устройствам).

2. Рост рынка в целом приводит к росту отдельных категорий

Растёт время, проводимое в отдельных категориях, и доходы в этих категориях. Среди лидеров по темпам роста в 2016-м — Travel, Maps & Navigation, Shopping, Finance, Entertainment. Lifestyle и Communication хоть и замедлили темпы роста в 2016-м, активно росли в предыдущие годы.

Mobile- и digital-first приложения, как правило, растут быстрее приложений оффлайн-игроков. Особенно хорошо это видно на примере ритейл-приложений. Среднемесячное количество сессий изначально цифровых ритейл-приложений в Германии, Великобритании и Франции выросло в 2016 году по отношению к 2015 на 30-70%, в то время как этот показатель для компаний, совмещающих онлайн- и оффлайн-торговлю, вырос всего на 10-15% в этих трёх странах.

Появление множества финтех-приложений и более пристальное внимание банков к мобильной стратегии подстегнуло рост в категории Финансы. В Великобритании, Германии, Франции и Испании количество сессий для топ-10 розничных банковских приложений в среднем удвоилось в период с 2014 по 2016 годы.

3.Российский рынок — не исключение

Российский рынок мобильных неигровых приложений продолжает показывать устойчивый рост по загрузкам. Ежемесячные показатели загрузок с января 2012 года по январь 2017 года выросли более чем в 4 раза. Чётко видна сезонность. Пики приходятся на середину зимы, спады — на июнь. Основными факторами роста, как и во многих других развивающихся странах, являются увеличивающаяся доступность смартфонов и рост их количества на рынке.

4. Рост российского рынка в международном контексте

Есть развивающиеся страны, которые по темпам роста загрузок опережают Россию — Индия, Китай, Индонезия. Однако, за исключением этих трех стран, если рассматривать сопоставимые по объёмам загрузок рынки, остальные страны либо растут медленнее (Бразилия, Турция), либо и вовсе достигли плато (Мексика, большинство развитых стран).

По количеству загрузок Россия занимает пока 5-е место (в скором времени уступит его Индонезии), уступая США, Китаю, Индии и Бразилии.

Самый простой способ узнать топ-13 стран по доходам — это посмотреть на топ-13 стран по размерам ВВП по данным МВФ и заменить в этом списке Индию на Тайвань. Места конкретных стран в этих двух рейтингах будут незначительно отличаться, но общее представление вы получите.

5. Российский неигровой рынок по закрытости гораздо ближе к азиатским

Российские приложения доминируют на локальном рынке неигровых приложений: на них приходится примерно половина загрузок и более 60% доходов. Франция, Германия, Индия и Бразилия значительно более открыты для международных издателей. Только азиатские рынки превосходят российский по уровню закрытости.

Для сравнения, российский рынок мобильных игр крайне открытый: только одна локальная компания входит в топ-10 игровых издателей по доходам в iOS App Store и Google Play по итогам апреля 2017. Самые продвинутые российские игровые студии уже давно ориентируются не на локальный, а на мировой рынок. Этим объясняются их международные успехи. Например, компания Playrix из Вологды недавно вошла в топ-20 издателей в мире по доходам. Достижение, которое ещё долго не покорится российским неигровым издателям.

6. Закрытость рынка не даёт преимуществ

В отличие от игровых, неигровые компании не могут похвастаться сопоставимыми международными успехами. В топ-100 издателей по доходам в США (крупнейший рынок) только один российский издатель — Ultimate Guitar. Зато есть два белорусских издателя — Apalon и Red Rock Apps (Grinasys). Оба входят в топ-40 издателей на iOS в апреле, опережая Ultimate Guitar.

Нет смысла ограничиваться рамками своего рынка: доход приложений (без учета игр) в четырёх англоязычных странах — США, Великобритания, Канада, Австралия — в сумме более чем в 30 раз превышает доход в России.

7. Шесть категорий, которые выгодно монетизировать через встроенные покупки

Создавая приложения для международного рынка, полезно знать, в каких категориях пользователи привыкли платить, а в каких — нет.

Топ категорий в англоязычных странах по среднему доходу (подписки, встроенные покупки и платные первые установки) на загрузку: Music, Health & Fitness, Entertainment, Lifestyle, Education, Social. Более того, все эти же 6 категорий встречаются в числе самых денежных не только в западных, но и в восточных странах.

Это не означает, что остальные категории хуже. Есть приложения, которые можно монетизировать только через рекламу или через транзакции по банковским картам. Просто в тех приложениях/категориях, которые имели возможность попробовать разные бизнес-модели, самыми эффективными оказались подписки и встроенные покупки.

Автор: e-Legion Ltd.