Далеко не все «единороги» (техностартапы с оценкой более $1 млрд) получили это звание заслуженно. Так считает венчурный капиталист Абас Гупта. Он предлагает набор метрик, которые помогут вывести на чистую воду те компании, которые имеют чрезмерно высокую оценку и не достойны носить гордое звание «единорог» (для них он вводит термин «осЁл»).

Основной закон роста

, где:

, где:

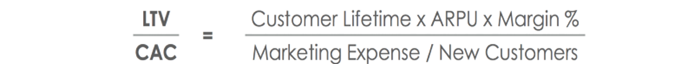

LTV – доход, полученный за время сотрудничества с клиентом; CAC – затраты на привлечение клиента.

Под клиентами здесь понимаются предприятия или конечные потребители продукта (услуги).

Этому закону подчиняются технологические компании, которые что-либо продают своим клиентам напрямую. Эмпирически доказано, что именно такое соотношение позволяет создать серьезный и устойчивый бизнес. Оно показывает, насколько эффективно компания расходует вложенные в нее инвестиции.

Чем меньше полученный коэффициент, тем больше капитала необходимо для поддержания жизнеспособности бизнеса и главное – для его роста. Чем больше коэффициент, тем эффективнее работает компания. Соответственно, выбирая, куда вложить некую сумму, инвестор может просто оценить коэффициенты роста нескольких компаний и принять решение. Ведь одна и та же сумма будет потрачена компаниями с разной эффективностью.

Для расчета эффективности конкретной компании нужно расписать соотношение подробнее: что подразумевается под доходом, полученным за время сотрудничества с клиентом (LTV) и под затратами на привлечение клиента (CAC)

, где:

, где:

ARPU (Average Revenue Per User) – это средняя выручка, полученная с одного клиента;

Marketing Expense – расходы на маркетинг;

New Customers – новые клиенты;

Customer Lifetime – время использования.

Пример 1

Cервис HelloFresh, по подписке доставляющий клиентам наборы продуктов с рецептами для приготовления еды

• Опыт показывает, что клиенты обычно пользуются такими сервисами не более 3 месяцев, а затем переключаются на другой. Таким образом, Customer Lifetime = 0,25 года.

• ARPU = $180 в месяц или $2160 в год

• В документации IPO компании указано, что Margin = 52%.

• CAC = $400

В результате получаем:

LTV/CAC = 0.25 года x $2160/год x 52% / $400 = 0.70 < 3

Цифры говорят сами за себя. Конечно, в расчета достаточно допущений, но схема понятна.

Поэтому, вероятнее всего, перед нами не «единорог», а «осел».

Основным владельцем HelloFresh является германский венчурный фонд Rocket Internet. В HelloFresh на старте фонд вложил $18 миллионов. К настоящему моменту компания привлекла около $300 миллионов инвестиций и, имея 58 миллионов евро убытков при 198 миллионах оборота, планирует привлечь еще около $331 миллионов в рамках IPO.

Зачем HelloFresh столько денег? В Rocket Internet понимают, что формирование привычек у клиента — дело времени и инвестиций. Доставка продуктов с рецептами на дом — это сервис, суть и плюсы которого нужно объяснять клиентам.

Пример 2

Evernote, разработчик ПО для управления заметками

• Customer Lifetime – не менее 3 лет.

• ARPU = $12.50

• Margin – SaaS-компания без службы поддержки должна выходить на маржу порядка 70–90%

• CAC — так как ПО распространяется по «условно-бесплатной» модели, то показатель CАC обычно находится в диапазоне $1–$100. Положим его равным $20.

LTV/CAC = 3 years x $12.50/year x 90% / $20 = 1.69

Не секрет, что у Evernote дела идут не лучшим образом. Компанию даже называли «умирающим единорогом». Главный продукт Evernote – сервис для работы с заметками и синхронизации файлов – не сильно изменился за годы жизни компании.

«Продукты облачного хранения, вроде Dropbox, захватили одну часть потенциальной аудитории Evernote, системы проджект-менеджмента (вроде Asana или Podia) – вторую, а третья досталась мессенджерам», говорит Артем Инютин, партнер венчурного фонда TMT Investments.

Чтобы подтвердить свою оценку в $10 миллиардов, Evernote должна увеличить выручку по итогам 2015 года на 226%, до $1,4 миллиарда. Выход на биржу дает дополнительный капитал и открывает для компаний новые возможности, но лучшее время для IPO компания уже упустила, говорили опрошенные корреспондентом Slon инвесторы.

Правда глаза колет

Основными факторами низкой эффективности техностартапа являются короткое время использования продукта (услуги), низкие цены, недостаточно высокая прибыль, большие расходы на маркетинг и малый приток новых клиентов.

Но если провести расчеты и вывести «ослов» на чистую воду так просто, почему инвесторы продолжают накачивать техностартапы капиталом?

Абас Гупта полагает, что взглянуть правде в глаза инвесторам мешают самоуверенность, неоправданный оптимизм и страх упустить потенциальные выгоды.

Автор: semen_grinshtein