Норвежская группа Telenor объявила о намерении выйти из капитала телекоммуникационного оператора VimpelCom Ltd. (работает в России под маркой «Билайн»).

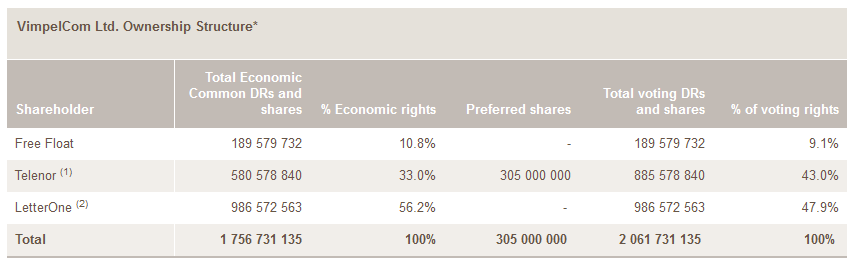

В релизе сообщается, что экономическая доля Telenor в VimpelCom составляет 33%. При этом Telenor имеет 43% голосов за счет привилегированных акций:

* * *

Telenor называет две причины выхода из VimpelCom:

- Невозможность контролировать компанию (ранее попытки получить контроль провалились из-за запрета ФАС, решившего тогда, что суммарная доля иностранных акционеров в «стратегических» компаниях не должна быть больше крупнейшего российского акционера);

- Продолжительное падение капитализации «Вымпелкома».

Еще одной причиной может быть антикоррупционное расследование в Европе и США против VimpelCom о даче взяток в Узбекистане. Норвежская пресса в связи с расследованием задавалась вопросом — насколько в Telenor были в курсе деятельности VimpelCom.

* * *

Всю свою долю в «Вымпелкоме» Telenor оценивает в 2.4 млрд.

Опрошенные Bloomberg аналитики сходятся во мнении, что существует одни потенциальный покупатель доли Telenor — текущий основной акционер «Вымпелкома» Михаил Фридман (конфликт с которым у Telenor был в 2012 году). Или, по крайне мере, это не будут западные покупатели. Это может сильно повлиять на цену (ярким примером может служить CTC Media, чья капитализация упала в 16 раз с пиковых 5 млрд до 300 млн, и где последний этап падения происходил в похожих обстоятельствах — в отсутствие покупателя и давлении со стороны российских властей).

Неясной остается судьба привилегированных акций Telenor. Если они отчуждаемы, то с их учетом перевес LetterOne над Telenor составляет 4.9%, что меньше 5%. Это, теоретически, позволяет владельцу 4.9% капитала из free float получить контроль над компанией, купив долю Telenor в 33% и привилегированные акции. Правда, это должен быть российский покупатель и ему придется сделать оферту выкупа остальным акционерам.

В релизе Telenor сообщает, что не воспользуется возможностью конвертации своих привилегированных акций в обыкновенные (в случае конвертации Telenor должна заплатить рыночную стоимость получаемого пакета — 1.26 млрд долларов):

As a result of today’s announcement Telenor will not convert its VimpelCom Ltd. preferred shares into common shares

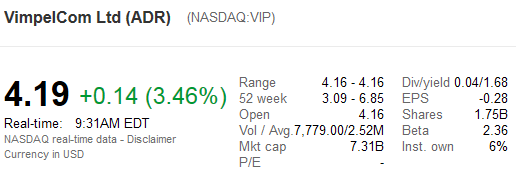

В заявлении Telenor сказано, что компания не устанавливает крайнего срока для продажи своей доли (этим ситуация отличается от СТС, где срок диктовался российскими властями). Однако, Telenor начнет учитывать свою долю в VimpelCom на балансе по рыночной стоимости пакета. Переоценка с балансовых $5.64 за акцию до текущих $4.11 даст в третьем квартале списание около 900 млн долларов.

* * *

Торги 5 октября открылись ростом ARD VimpelCom: